智通財經APP獲悉,奈飛(NFLX.US)將于美東時間10月19日美股盤後公布第叁季度財務業績。去年封鎖期間,奈飛的訂閱用戶激增,但目前該公司的訂閱用戶增長逐漸放緩,投資者無疑希望奈飛在最近一個季度的訂閱用戶增幅再超預期。

根據奈飛此前提供的Q3業績指引,奈飛預計Q3營收74.8億美元,每股盈利爲2.55美元,淨增訂閱用戶350萬。華爾街分析師預計,奈飛Q3營收達74.8億美元、每股盈利達2.56美元,均略高于指引,預計分別同比增長17.2%和47%;預期淨增訂閱用戶380萬。

優質內容吸引用戶,鞏固龍頭地位

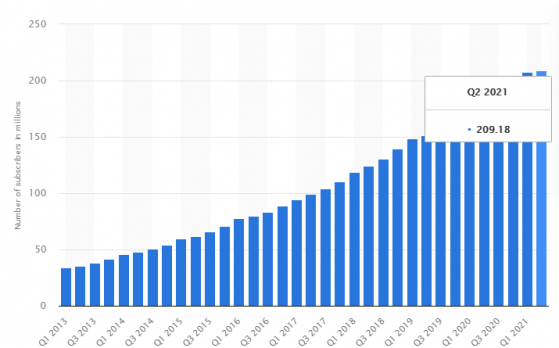

投資者希望第叁季度將是一個轉折點,奈飛的目標是叁季度增加350萬訂閱用戶,使總訂閱用戶達到2.127億。根據媒體的數據,華爾街預計奈飛將像上個季度一樣超預期,預計將新增380萬訂閱用戶。

此外,華爾街預計優質內容將再拉升2021年第四季度用戶數量進一步增長,分析師預測該公司將新增840萬用戶,將對標奈飛Q4業績指引是否符合該預期。

如果奈飛在第叁季度實現上述增長幅度,那麽按過去24個月計,該公司將增加5400萬訂閱用戶;以及按過去12個月計算,該公司將增加2700萬訂閱用戶;這將與疫情前的增長速度一致。同時,這也表明該公司訂閱用戶過去18個月的不平衡增長終于開始趨于平穩。

雖然,2020年電視和電影行業受到疫情的嚴重沖擊,導致2021年上半年上映的電影數量減少,但奈飛第叁季度訂閱用戶增長會有所改善的一個原因是其內容更加強勁,例如韓國熱門影片《鱿魚遊戲》自9月份上映以來取得了巨大成功。而且奈飛表示,由于劇集恢複運營,公司下半年的表現將顯著增強,這應該會吸引更多的用戶前往該平台。

其次,與競爭對手相比,奈飛的規模給了它巨大的優勢,因爲該公司可以在內容上投入大量資金,並將這些成本分攤到數量超2億的客戶身上。截至2021年前6個月,用于內容的現金支出總計80億美元。再者,該公司有能力隨着時間的推移不斷提高價格,特別是在奈飛投入如此多的資金以改善向用戶提供的內容後,管理層已經非常明確要求會員爲服務支付更多的費用。

此外,自由現金流也將成爲市場關注的焦點,因爲在過去一年中,該公司自由現金流在淨流入和淨流出之間搖擺不定。奈飛曾表示,今年全年的自由現金流應基本實現盈虧平衡。如果這一目標得以實現,將進一步增強市場對奈飛承諾的信心,即不再需要籌集更多資金來爲其日常運營提供現金。

奈飛的“無奈”——大手筆只爲留住用戶

疫情帶來的提前透支用戶效應讓奈飛的用戶增幅乏力。去年,奈飛享受到疫情居家隔離帶來的巨大福利——訂閱用戶的大幅增長。然而,其後也是因爲疫情的逐步平息讓奈飛的用戶增長大幅放緩。而且,疫情還導致了許多內容拍攝的中斷。例如,奈飛在2020年上半年增加了近2600萬用戶,但在2021年上半年只增加了550萬;其中,2021年第一季度增加了400萬,第二季度僅增加了150萬。

對奈飛來說,還有一大打擊是第二季度在美國和加拿大的用戶淨流失。市場可能已經飽和,競爭也在加劇,這意味着奈飛正在探索其他增長方式。創造自己的內容是它推動用戶參與和獲取的主要方式。今年,該公司加強了原創內容渠道,而其他平台也推出了自己的獨家內容流媒體網站。奈飛今年將推出100多部新內容。現在,這家流媒體巨頭正在以其他方式橫向擴張,借鑒迪士尼(DIS.US)的做法。

同時,利潤率將受到密切關注。奈飛的目標是在2021年實現20%的營業利潤率,但分析師預計,由于內容支出的增加,利潤率在第叁季度將暫時受到沖擊。

開拓全球市場,業務多元化新機遇

優質內容開墾非英語市場,拓寬用戶增長

《鱿魚遊戲》給奈飛在全球其他非英語市場的增長帶來巨大的推動,尤其是在市場巨大的亞太地區。首席執行官Ted Sarandos透露,《鱿魚遊戲》是最受歡迎的非英語節目,並將成爲奈飛有史以來最受歡迎的節目。這樣的成功往往會吸引更多的訂戶,當然,當管理層在7月底預測訂戶增長時,他們可能沒料到它如此受歡迎。

據了解,亞太地區是奈飛訂閱用戶增長最快的地區之一,這部韓劇可能加速了該地區訂戶增長。在最近一個季度,亞太地區增加了最多的用戶(102萬)。奈飛正在投資于地區內容,以刺激國際用戶的增長,過去兩年在非英語內容上的支出增加兩倍多。

在奈飛的2.09億用戶中,只有7400萬用戶居住于美國和加拿大,這表明國際市場變得越來越重要。因爲國際市場龐大的人口可能使用戶大幅增長,而北美市場相對較低的用戶增長顯現出飽和的迹象;所以,該公司的投資趨勢只會進一步向國際市場傾斜。

業務多元化,探索遊戲新領域

除去對于優質影視內容的把控,投資者希望奈飛采取新舉措探索公司更大的增長空間——比如該公司嘗試進入遊戲市場。

今年7月,奈飛稱將在流媒體平台上推出遊戲內容。該公司計劃進軍電子遊戲行業,並且聘請了一位曾經效力于藝電和Facebook的高管負責該項目。華爾街分析師對此表示歡迎,並稱這是一個明智的舉措。

Hargreaves Lansdown分析師Sophie Lund Yates表示:“進軍遊戲領域可能聽起來是個不錯的主意,這是奈飛努力留住用戶的重要一步。”

進軍周邊産品市場

此前,奈飛公司將聯手沃爾瑪(WMT.US)創建一個數字店鋪,銷售與《鱿魚遊戲》和《怪奇物語》等熱播劇節目相關的周邊産品。

産品還包括真人秀系列《Nailed It!》中的烘培用品和《松餅與麻薯》烹饪書等在內的受歡迎劇中産品。除此之外,粉絲們還可以爲他們喜歡的節目中的周邊産品投票,以促使發行方在該店中推出這些産品。

奈飛“四面楚歌”

盡管奈飛訂閱用戶增長的放緩被歸咎于去年疫情的影響,但市場依然擔憂奈飛已經失去勢頭——尤其是在其競爭對手Disney+和蘋果(AAPL.US)等公司以更快速度吸引用戶的情況下,奈飛來自競爭者的壓力日漸增加。而且,近來各大娛樂媒體公司的收購合並趨勢也加大了奈飛的競爭壓力。

無疑,在即將到來的財報季,奈飛將面臨新流媒體供應商的激烈競爭,比如迪士尼旗下的Disney+、HBO Max、Peacock和蘋果旗下的Apple TV+,以及Amazon prime視頻等。

盡管內容供給對流媒體視頻平台的用戶訂閱意願有着主要的影響,但從去年其他流媒體平台增長情況來橫向對比的話,前兩個季度Disney用戶增長的追趕勢頭仍然強勢,長期來看,與同行的競爭不可小觑。在第二季度末,奈飛有2.09億訂閱用戶,而在迪士尼的第叁財季末(7月3日),有近1.74億付費用戶。

在視頻點播(VOD)領域,奈飛仍穩居龍頭。盡管如此,這個領域正變得越來越分散,隨着包括Disney+和Hulu在內的競爭對手不斷增加新用戶,奈飛正在失去市場份額。因此,據估計,奈飛在成年人中訂閱OTT視頻觀看的份額將從2020年的42.9%下降到2021年的40.6%。

而且,關于進軍遊戲領域,研究公司PP Foresight分析師Paolo Pescatore表示,對奈飛而言,進軍遊戲領域將是“代價高昂的大膽舉措”,這需要大量時間和投資,而且還無法保證成功。他還補充道:“制作免費遊戲的確能吸引用戶,但作爲一種長期的商業模式,這是不可持續的。”

Forrester分析師Will McKeon White則將這一計劃項目所需的投資比作蘋果在2019年斥資5億美元推出的Apple Arcade視頻遊戲訂閱服務。McKeon White表示:“如果奈飛想直接與Apple Arcade競爭,那麽這筆投資應該是他們效仿的模板或最低限度。”但對于目前現金流已經較爲“拮據”的情況下,大舉投資遊戲領域的力度可能仍然有限。

奈飛股價將走向何方?

據了解,研究奈飛的45家券商對該公司股票的平均評級爲“買入”,但鑒于該公司股價自年初以來上漲逾19%,並于上周創下多年來新高,分析師給出的625.38美元平均目標價表明該公司估值已充足。

但從技術面來看,奈飛的股價自6月份以來一直呈上升趨勢,並且在10月初創下646美元的階段新高。雖然近期股價已經從高點回落,但上升趨勢仍然保持不變。從日線圖來看,它的交易位置在50日和100日簡單移動平均線(SMA)上方。相對強弱指標(RSI)顯示支持進一步上行並同時脫離超買區域,需要突破646美元才能達到曆史新高。

奈飛股價需要跌破支撐位614美元,才能抵消近期升勢。這將使50日簡單移動平均線觸及572美元前,20日簡單移動平均線達到605美元。與此同時,如果跌破9月低點568美元,可能會讓賣方獲得動力。