在農村地區持續城鎮化及產業轉移的推動下,我國的農村經濟快速增長。自2006年起,我國實施多項措施促進農村金融機構改革及發展,大力支持具有巨大發展潛力和強大人口承載能力的農村地區。

2020年第七次全國人口普查資料顯示,我國農村人口佔人口總數的36.1%,但是截至2020年12月31日,中國農村金融機構佔全國銀行業金融機構總資產的比例只有13%。顯然,我國農村金融服務滲透率仍較低,這意味著巨大的發展潛力,農村金融服務大有可為。

既然如此,應該如何把握機遇?

全國性金融服務機構戰線太長,風險太分散,得益於當地經濟發展和政策支持的地區性金融服務企業或更能捕捉價值。

今年9月初,橫琴方案和前海方案先後推出,為粵港澳大灣區的擴容發展勾勒藍圖。在這個全國發展最快的地區,毗鄰省會廣州和世界創新之城深圳的東莞,作為世界著名製造業基地,在粵港澳大灣區的發展中起到舉足輕重的作用。

昨日在港交所上市的東莞農村商業銀行(09889.HK)兼具現代三農蓬勃發展的機遇,又擁有粵港澳大灣區的地理優勢,無疑是具有潛力之選。

財華社留意到,目前在港股市場上市的農商銀行已有三家,分别為廣州農商銀行(01551.HK)、重慶農商銀行(03618.HK,601077.SH)和九台農商銀行(06122.HK),東莞農商銀行的增長動力、盈利能力、資產質量和資本充足率均優於同行。

增長較快

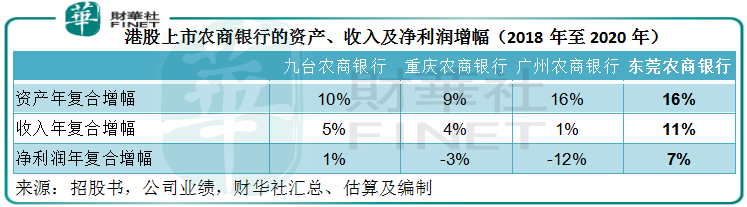

從最近三年(2018年至2020年)的財務數據進行比較可得,東莞農商銀行的收入年復合增長率達到11%,顯著高於九台農商銀行、重慶農商銀行和廣州農商銀行的5%、4%和1%。

淨利潤方面,這三年當中,資產規模較大的廣州農商銀行和重慶農商銀行均為負增長,而九台農商銀行的淨利潤年復合增幅只有1%,顯著低於東莞農商銀行的6.54%。儘管同處粵港澳大灣區,東莞農商銀行的收入及利潤增速都超越廣州農商銀行,反映其發展動力更強。

同時,東莞農商銀行的資產規模也穩定提高,一方面反映利潤的增長,另一方面也反映業務規模在不斷擴大,其客戶貸款及墊款規模由2018年末的1574.46億元(單位人民幣,下同),擴大至2020年末的2546.42億元,年復合增長率達到27.17%。

盈利表現不俗

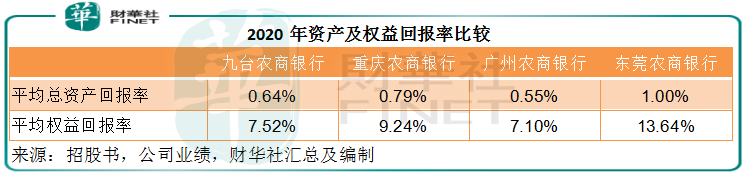

雖然資產擴張速度較快,但東莞農商銀行仍能保持理想的盈利表現。2020年,該行的平均總資產回報率為1%,分别較九台農商銀行、重慶農商銀行和廣州農商銀行高出0.36個百分點、0.21個百分點和0.45個百分點,意味著每一單位資產的投入所產生的利潤要高於其他上市同行。

東莞農商銀行的2020年平均權益回報率達到13.64%,比另外三家上市農商銀行高出4.4-6.54個百分點,反映期内該行每一元股本的投入所產生的回報優於其他上市農商銀行。

2021年第1季,東莞農商銀行的平均資產回報率和平均權益回報率分别為1.26%和16.71%,均高於提供可供比較數據的重慶農商銀行,後者分别為1.13%和13.63%。

資產質量穩健

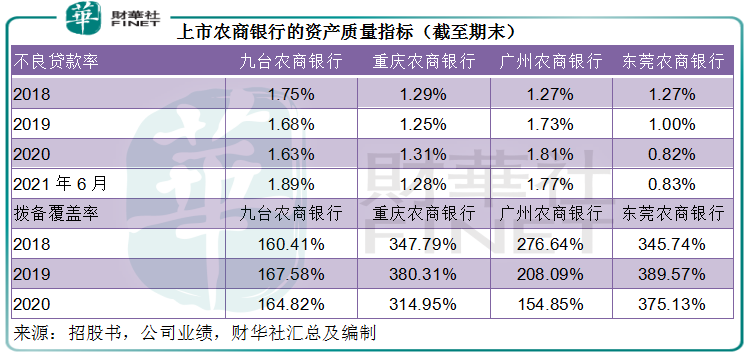

難得的是,東莞農商銀行高於同行的增長和回報率,並非以降低資產質量為代價,其一直維持相當不錯的資產質量,見下表。

2020年,該行的不良貸款率只有0.82%,撥備覆蓋率更高達375.13%,兩個參數均優於其他農商銀行。值得注意的是,規模較大的重慶農商銀行和廣州農商銀行,於2020年受疫情影響,不良貸款率均有所上升,而東莞農商銀行的2020年收入和淨利潤分别按年增長2%和4%,不良貸款率卻下降了0.18個百分點。

2021年上半年,東莞農商銀行的收入及營業利潤按年增幅分别為5%和6%,而截至2021年6月的不良貸款率仍只有0.83%,顯著低於九台農商銀行的1.89%、重慶農商銀行的1.28%以及廣州農商銀行的1.77%。

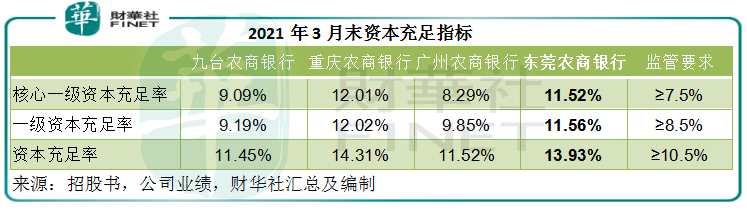

另外,東莞農商銀行的資本充足指標均符合監管要求,見下表。

增長前景理想,價值可期

東莞擁有1個國家級產業集群和11個升級產業集群,而且擁有發達的智能手機生產產業鏈。2020年,規模以上先進製造業附加值和高技術製造業增加值佔東莞規模以上工業增加值比重達到50.9%和37.9%,經濟新動能發展良好,這為金融業發展提供了良好的外部環境。

東莞農商銀行紮根東莞,與東莞當地企業、村組保持緊密聯係,有501家營業網點覆蓋東莞市所有行政區域,讓其能夠深入當地市場觸及客戶群體。按2018年末、2019年末、2020年末及2021年3月末的存款及貸款餘額計,該行保持東莞市市場佔有率第一名。

在東莞處於龍頭位置,東莞農商銀行另一方面則穩步推進跨區域經營,分别在廣州、珠海、惠州、清遠設立分支機構,搶先佈局粵港澳大灣區重要城市。

所以,地區的大局發展有利於東莞農商銀行的未來增長。

東莞的民營經濟規模大且經濟重要性十分顯要,大量的小微企業蘊藏著龐大的金融需求,東莞農商銀行不斷探索小微金融服務的創新手段,提供多樣化的小微金融定制產品,靈活適應金融變局的發展。近年,國家倡議普惠金融,鼓勵中小微企業的發展,東莞農商銀行的這一佈局極具前瞻性,為其構築天時、地利、人和,有望把握相關的發展機遇。

該行於2019年5月成立了金融科技創新實驗室,以提高其服務和產品的多樣性,加強數字基礎設施;同時與科技公司簽署一係列服務及合作協議,實現金融服務的場景化和智能化,緊跟銀行業金融科技的發展,一方面有利於提升客戶體驗,另一方面有望提升管理和運營效率、節省成本,提高盈利質量。

從這些準備和發展,可見東莞農商銀行處於非常有利的增長環境之中,為其未來的價值提升奠定基礎。

綜上所述,東莞農商銀行擁有高質量的盈利往績、穩健的資產質量、瑰麗的增長前景,估計這也是其受到中外權威機構認可的原因。

根據中國銀行業協會2021年發佈的《2021年中國銀行業100強榜單》,以截至2020年12月31日的總資產統計,東莞農商銀行是中國第五大的農村商業銀行。根據2021年7月出版的英國雜志《銀行家》(《The Banker》)的排名,按截至2020年12月31日的一級資本計算,該行位居全球商業銀行業第261位,中國商業銀行業第44位,中國農村商業銀行第六位。

此外,該行獲東莞市委市政府辦法的「東莞市效益貢獻獎」、「東莞市政府質量獎」、「東莞市文明單位」等;被中國銀保監會評為「全國農村商業銀行標桿銀行」,被中華全國工商業聯合會評為「中國民營企業500強」,被中國企業聯合會評為「2020中國服務業企業500強」;在國内權威媒體發起並主辦的銀行類獎項評選中更屢獲殊榮,獲「年度最佳農村商業銀行」、「年度支持地方發展特别貢獻獎」等,是全國主體信用等級為AAA的地級市農商銀行。