智通財經APP獲悉,過去五年,在基本面的支撐下,蘋果(AAPL.US)股價上漲了449%,超過同期標普500指數102%的漲幅。然而,在面臨日益激烈的市場競爭下,市場對于蘋果股價能否維持上漲趨勢開始出現憂慮。

對此,Seeking Alpha撰稿人Deniel Selivanov發表文章認爲,蘋果公允價值應爲每股105.68美元,對比該股當前的股價水平,蘋果可能被小幅高估了。

公司概況

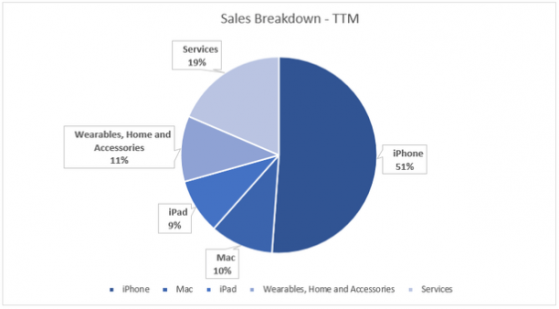

在過去的二十年裏,iPhone産品是蘋果能夠獲得成功的一大因素,在2016年,iPhone占該公司總銷售額的63%。然而,這也成爲了蘋果的一個問題,主要原因是:首先,智能手機業務已經成熟(增長率出現下滑);其次,手機業務曾經是(現在也是)一個競爭激烈的行業。不過,蘋果擁有其他競爭對手所沒有的産品——龐大的iPhone用戶群(例如,這允許蘋果向其銷售更多的服務)。同時,多年來,蘋果一直能夠有效地實現收入來源的多樣化。

1.iPhone

從2016年到2020年,iPhone業務以0.20%的複合年增長率增長,占總銷售額的比例由63.4%(2016年)下降至51%。

今年迄今爲止,iPhone業務的增長率爲18.5%,主要得益于支持5G網絡的iPhone12系列,以及來自中國市場的發展。Selivanov認爲,向5G轉型將是這一領域增長的主要動力,並且,蘋果也在Q2財報電話會議中發表了相關言論。

“在企業市場,許多行業的客戶都在加速采用iPhone 12和5G作爲其未來業務的關鍵平台。例如,達美航空正讓其空乘人員使用iPhone 12和5G網絡,以便在航空旅行反彈之際,盡可能地提供最好的乘客服務。”

“英國Openreach公司已經開始爲數萬名現場工程師配備iPhone 12,以加速向全國各地的家庭部署寬帶服務。科羅拉多州的一家大型醫療機構UCHealth通過將PC stations轉向iPhone手機,將每位患者的接種時間從3分鍾縮短到了30秒。這使得他們的工作人員能夠快速掃描和登記新患者,大大提高了其每日接種疫苗的效率。”

2.iPad

iPad業務在總銷售額中所占的比例大致保持不變,2016年爲9.6%,如今爲9.1%。從2016年到2020年,iPad業務的複合年增長率爲3.56%(總體趨勢有所改善)。

如上圖所示,iPad業務目前的增長率爲24.9%,這主要由叁個因素驅動的:M1芯片、支持5G以及居家辦公的事實。雖然,新一代iPad能實現多種功能。不過,在同一市場領域中,全新的2合1筆記本電腦正逐漸展現優勢。Selivanov認爲,全新的2合1筆記本電腦將是一個非常有趣的解決方案,從這一個角度來看,他預計iPad業務占總銷售額的比例可能將下降至約爲7.8%(目前爲9.1%)。

3.Mac

從2016年到2020年,Mac業務的複合年增長率爲5.81%,同時,與iPad業務一樣,Mac業務在2016年占總銷售額的比例10.6%,如今爲10.4%,仍然維持在一個水平上。

配備M1芯片的新一代Mac似乎受到了用戶的青睐,但事實上,Mac業務今年以來的增長率爲18.4%。Selivanov稱,雖然不得不承認,蘋果非常清楚如何取悅用戶,但PC電腦是一個競爭激烈的市場,即使蘋果的産品做得很好,但在工作方面,聯想的産品表現可能更好。

4.可穿戴設備、家電及配件(WH&A)

蘋果的可穿戴設備、家電和配件業務包括AirPods、Apple TV、Apple Watch、Beats産品、HomePod等。從2016年到2020年,WH&A業務的複合年增長率爲28.78%,從2016年僅占總銷售額的5.2%上升至如今的10.8%。

在Apple Watch Series 6和Apple Watch SE的強勁表現推動下,如今WH&A業務的增長率達到了14.7%。隨着蘋果進軍醫療保健市場,Apple Watch在未來幾年可能將迎來非常光明的發展前景。除此之外,市場還將迎來全新電視盒Apple TV 4K以及最新配件AirTag的上市(Selivanov認爲後者沒有市場,但也承認其觀點可能是錯的)。

5.服務業務

服務業務包括公司廣告、AppleCare、數字內容和其他服務。從2016年到2020年,服務業務的複合年增長率爲21.9%,從2016年占總銷售額的11.3%增長至18.6%。

今年迄今爲止,服務業務的增長率爲12.3%。這一增長主要是由App Store、Cloud Services、Music、廣告和支付服務推動的。同時,Apple TV+、Apple Arcade、Apple News+和Apple Card等新服務也開始爲整體服務業務的增長作出貢獻,並不斷爲其增加用戶、內容和功能。

另外,蘋果Q4財報電話會議中還提及到:“首先,我們的用戶數量持續增長,並且在各個主要産品類別中的用戶數量都處于曆史最高水平。第二,我們的數字內容商店的交易賬戶和付費賬戶數量在9月份達到了曆史新高,每個地區的付費賬戶都增長了兩位數。”

第叁,付費訂閱量環比增長超過3500萬,我們平台上的所有服務的付費訂閱量目前已超過5.85億,較上年增加了1.35億。憑借這一勢頭,我們非常有信心在2020年年底前達到並超過6億付費訂閱的增長目標。”

綜合以上,Selivanov相信,在未來,服務業務將是蘋果的主導業務。

公司分析

通過DCF(現金流折現估值)模型分析,Selivanov認爲,該股的公允價值應爲每股105.68美元。(以下圖表所有數字均以百萬美元計)

現金流折現估值模型

Selivanov根據現金流折現估值模型作出了以下叁種場景分析(叁個案例場景中,Selivanov都將蘋果利用Apple Watch進軍醫療保健市場的假設計入其中):

基本案例場景:在基本案例下,增長的驅動因素包括:iPhone業務(由市場向5G轉型所推動)、服務業務(由更廣泛的客戶群所推動)以及配備M1芯片的Mac産品。在這種情況下,假設1年期的增長率爲12%,2-5年期的複合年增長率爲7.1%,10年期的目標運營利潤率爲27%,DCF的公允價值將達每股105.68美元。

最佳案例場景:在最佳案例下,基本案例中所描述的因素仍然是其主要驅動因素。然而,除此之外,Selivanov預計蘋果在中國的市場滲透率將上升。在過去的5年裏,可以抗到蘋果在中國市場的銷量呈下降趨勢,然而,今年的銷量躍升了39.7%(其中iPhone呈現大幅增長)。在這種情況下,假設1年期的增長率爲14%,2-5年期的複合年增長率爲9.1%,10年期的目標運營利潤率爲30%,DCF的公允價值將達每股130.32美元。

最壞案例場景:在最壞案列下,蘋果的增長略高于經濟增長率,因此,在這種情況下,假設1年期的增長率爲10%,2-5年期的複合年增長率爲3.1%,10年期的目標運營利潤率爲25%,DCF的公允價值將爲每股81.03美元。

敏感性分析

此外,Selivanov還對基本案例場景作出了敏感性分析。

技術分析

從技術分析的角度來看,Selivanov認爲目前沒有看到任何問題。該股股價目前處于上升叁角形形態(Ascending Triangle Pattern)。股價目前正向137美元(D點)進攻,並在達到137美元的水平時將回彈至E點。如果出現這種情況,股價通常將在E點迎來再次反彈,並從E點開始重回上漲趨勢。

總結

最後,Selivanov表示,蘋果是一家成熟的公司,能夠預見問題並在未來幾年解決。但是,基于在基本案例下分析得到的公允價值,他認爲,該股股價目前被高估了。

綜合以上,Selivanov予以蘋果“中性”評級,公允價值爲每股111.42美元。