周一(11月13日),瑞銀投資銀行(UBS Investment Bank)策略師預測,美聯儲明年將降息275個基點,幾乎是市場預期的四倍。

Arend Kapteyn和Bhanu Baweja預測,通脹的持續下降將使美聯儲最早在明年3月份開始放鬆政策,利率可能會以寬鬆周期中典型的大幅幅度下調。

Baweja在瑞銀倫敦辦公室接受採訪時表示:「我們看不出這次的情況為何會如此不同。」「通貨膨脹正在迅速正常化,到3月份時,美聯儲將看到非常高的實際利率。」

策略師們預計,到2024年底,基準聯邦基金利率將降至2.5%至2.75%之間,到2025年初,最終利率將降至1.25%。他們的觀點基於一種預期,即美國經濟將在明年第二季陷入衰退。

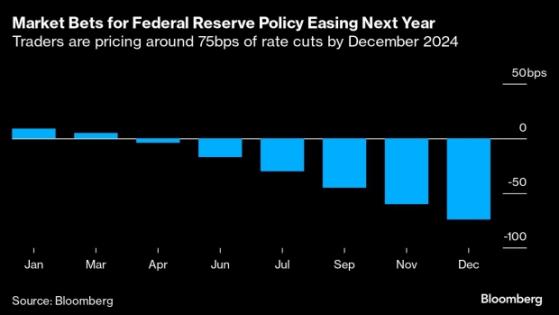

(圖源:彭博社)

相比之下,貨幣市場預計美聯儲將首次從明年7月份開始,僅降息75個基點。

為了支持他們的預測,Kapteyn和Baweja指出,在過去30年的寬鬆周期中,除日本外的10國集團(G10)央行往往在15個月的時間里平均降息320個基點。

「我們認為我們將有一個正常的降息周期,」Kapteyn說。「除日本外,所有央行的寬鬆幅度都將遠遠超過市場預期。」

華爾街各銀行對寬鬆政策的前景仍存在分歧。摩根士丹利 (NYSE:MS)( Morgan Stanley )預計美聯儲將大幅降息,而高盛集團(Goldman Sachs Group)預計降息幅度較小,開始降息的時間也會推遲。

瑞銀對歐元區的看法也與共識不一致,預計歐元區將勉強避免衰退,這將使歐洲央行得以推遲寬鬆政策。Baweja和Kapteyn預計,歐洲央行將在美聯儲之後(從明年6月開始)開始降息周期,幅度僅為75個基點。而貨幣市場預計歐洲央行最快將於4月份開始降息,降息幅度為100個基點。

儘管美聯儲利率下調的預期路徑可能會削弱美元,壓低美國國債收益率,但Baweja預計,由於美國債券發行量仍然居高不下,10年期國債收益率明年將在3.5%觸底。

「在降息275個基點的周期中,我們預計10年期美債只會下跌約100個基點,」他表示。