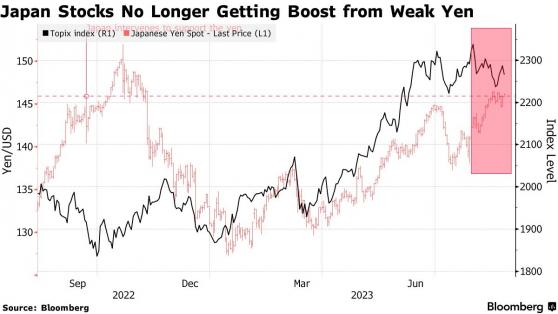

FX168財經報社(香港)訊 週五(8月25日)亞市午盤,美元/日元反彈至146.15。市場傳言,日本央行對收益率曲線控制(YCC)政策的調整,將推動更大的預算與通脹。8月份東京消費者物價指數(CPI)的疲軟,與日本央行刺激日元買家的目標形成鮮明對比。日本也罕見上演「股匯雙殺」,日元疲軟不再是提振股市的必然因素,投資者對股神巴菲特今年增持150億美元日本股份的佈局,開始變得質疑且猶豫。

美國7月耐用品訂單的樂觀細節和更堅挺的中端活動數據,以及更多的就業線索,讓美聯儲政策制定者保持鷹派態度,並削弱了市場情緒。其中,前聖路易斯聯儲主席布拉德率先發表鷹派言論,支撐美元走強。美聯儲布拉德在受訪時表示:「經濟重新加速可能會給通脹帶來上行壓力,從而使美聯儲不可能很快開始降息。」

儘管布拉德持強硬態度,但費城聯儲主席帕特里克·哈爾克嘲笑加息軌跡的結束,而波士頓聯儲主席蘇珊·柯林斯則捍衛了「長期走高」的利率傾向。

在此背景下,標普500指數期貨在週四創下2022年12月以來最大跌幅後,仍維持在4385點附近低迷,而美國10年期國債收益率扭轉了此前從2007年以來最高水平的回調,上漲了2個基點至當前的4.25%。此外,美元指數升至11周新高,併爲美元/日元價格奠定了底線。

展望未來,美聯儲主席鮑威爾的講話對於美元/日元交易者至關重要,因爲日本央行行長直田和男將於週六發表講話。也就是說,政策制定者言論之間的分歧至關重要。

日本股市不再像過去那樣從日元疲軟中獲得提振,因爲投資者變得謹慎,這將促使日本央行進一步調整政策。自本月早些時候觸及33年來的高點以來,儘管日元跌至2022年日本干預時的水平,東證指數仍難以恢復勢頭。當日元貶值時,日本股市往往會上漲,因爲預期出口商將受益。

(來源:Bloomberg)

T&D資產管理公司首席策略師Hiroshi Namioka表示,如果日元進一步走軟,投資者開始擔心日本央行將調整政策,「股市可能會因擔心波動性上升而遭到拋售」。

儘管日本央行將債務市場問題作爲改變收益率曲線控制的原因,但直田和男在7月的政策會議後新聞發佈會上表示,外匯波動也是一個因素。

直田和男本週與日本首相的會晤引發了有關政策再次變化的猜測,美元/日元上週觸及9個月高點146.56美元后,交易員也一直對日本政府的干預保持警惕。

野村證券首席策略師中鬆澤(Naka Matsuzawa)周初在報告中寫道,日元疲軟曾幫助日本股市今年跑贏全球股市,但現在因提高日本央行將加息的預期而給市場帶來壓力。

30年來,日本股市完全沒有朋友,現在它突然成爲每個人最喜歡的投資。巴菲特今年在日本市場增持了150億美元的股份,而高盛表示日本正處於「迷人的時刻」,並提高了其價格目標。外國投資者再次產生了興趣,僅4月份就向日本股市投入159億美元。

如今股匯雙殺的局面形成,讓剛想要踏入日本股市的投資者開始猶豫。

但看多情緒仍充斥市場,Columbia Threadneedle Investments多經理團隊的投資經理Paul Green表示:「日本變革時機最成熟的企業是那些成本低廉、資產負債表上有大量現金、盈利能力低下且派息率低的企業。然而,經過幾代人的堅定不移,並非所有公司都會改變,這是毫無疑問的,一些成熟的管理團隊會存在慣性,因此採取積極的方法來識別那些最願意改變的公司至關重要。」

他補充說,日本出現的通貨膨脹,儘管其水平遠低於其他發達經濟體,但也應該受到「價值」公司的歡迎,這將提振那些很長時間沒有任何定價能力的公司的收入。

他表示:「估值機會遍佈整個市值範圍,但我們認爲,研究不足的中小型股領域可能是最富有成果的。由於日本長期被國際投資者忽視,許多經紀商已將研究從小型公司轉移到市場的大盤領域,這爲活躍和耐心的資本提供了絕佳的阿爾法機會。」

美元/日元技術分析

FXStreet分析師Anil Panchal表示,一個月前的看漲旗形形態讓美元/日元貨幣對買家保持希望,除非其跌破旗形底線144.80。然而,上行走勢需要從146.30得到驗證,以觀察154.00附近的理論目標。