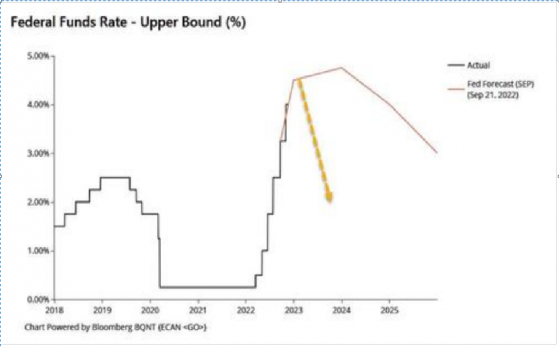

儘管美聯儲官員們在長期的利率預測方面,始終秉持着較為鷹派的立場,從未有美聯儲官員明確表示支持明年降息。然而,這卻絲毫並不妨礙眾多市場人士在相關預測上與美聯儲「對着干」。

沃頓商學院教授日前就曾表示,如果到2023年底聯邦基金利率降至2%,他不會感到驚訝。

美聯儲明年底降息到2%是一個什麼概念:這將預示着如果當前利率市場對明年年中加息至5%以上的利率定價正確,美聯儲在明年下半年的四場議息會議上,需要累計大幅降息300個基點——屆時每次會議都需要降息75個基點……

期權上的豪賭

聽上去是不是很瘋狂?

沒錯,可是那麼瘋狂的事情,眼下還真有人在期權市場上「豪賭」……

早在上周五,就有業內人士注意到,當天一筆突出的交易是有人購買了一連串2023年9月到期的擔保隔夜融資利率(SOFR)期貨期權,該操作押注美聯儲將在明年9月大幅轉向2%的利率!

而在本周,類似的押注不僅沒有消停,反而變得更為普遍了——更多交易員湧入了這類可以從美聯儲貨幣政策急轉彎中受益的頭寸。這些交易涉及明后兩年多個期限的SOFR期貨期權。

這些交投中最活躍的是執行價在97.00和98.00的看漲價差結構,分別對應相當於3%和2%的政策利率。

周二新出現的是對2023年12月合約的買盤,CME未平倉合約初步數據顯示這是新開倉的交易。從數量來看,期限為2023年9月、2023年12月和2024年3月的合約,各增加了大約5萬份期權頭寸,合計價值約3500萬美元。

誰給他們的勇氣?

相信許多投資者可能會好奇,為何這些投機客們敢於押注美聯儲明年下半年驟然轉向激進降息?究竟是誰給了他們作出這一激進押注的勇氣?

儘管無法採訪到這些期權買家,但從基本面邏輯而言,類似的降息押注其實也並非就完全是無的放矢。一個很關鍵的原因就在於,明年下半年美國經濟確實存在較大的衰退風險。

這一點即便是美聯儲自身也無法否認。

美聯儲周三公布的會議紀要顯示,其內部經濟學家預計,由於消費者支出放緩、全球經濟風險和進一步加息的風險,明年美國陷入衰退的可能性已升至了近50%。這是美聯儲自3月開始加息以來首次發出此類警告。

今年3月,美聯儲主席鮑威爾曾提到過一條3個月期收益率與18個月後3個月期收益率的曲線,稱其對經濟前景有100%的解釋力。他當時一度明確表示,要是這條曲線倒掛了,那就意味着美聯儲會降息,因為經濟走弱。而上周四,這條曲線出現了全球金融危機以來的首次倒掛。

除了衰退本身的威脅外,能夠支撐美聯儲在明年下半年降息的例子還有很多。例如我們此前曾提到過,縱觀歷史,當美聯儲達到其終端利率(目前定價為明年年中達到4.90%左右)時,下一個寬鬆周期的第一次降息通常會在幾個月後就發生。

事實上,我們當時基於篇幅,沒有再具體展開的是,美聯儲早期緊縮的步伐越快,這段加息和降息之間的等待期往往會越短,尤其是如果激進加息進一步開始傷害到就業市場的話。例如,在1984年,保羅·沃爾克執掌下的美聯儲在六周內就轉變方向,從迅速收緊到降息超過500個基點。

投行是如何看待美聯儲明年降息這回事的?

值得一提的是,眼下市場人士對於明年上半年,美聯儲一路加息至5%以上的利率峰值,幾乎沒有太大的分歧。高盛就預計,美聯儲在下月加息50個基點后,明年上半年還將進行3次25個基點的加息。

然而,對於明年下半年,美聯儲究竟會維持利率在峰值水平不變,繼續打擊頑固的高通脹,還是會把經濟衰退與失業增加當做更大的風險,轉而選擇降息,各家則眾說紛紜。

其中,支持美聯儲明年下半年降息的投行機構,事實上還真不少——儘管他們沒人會真的作出像當前期權市場那樣美聯儲明年直接降息到2%的瘋狂押注!

在這些投行中,野村的峰值利率預測最高,預計美聯儲抗擊高通脹的必要性將迫使基準利率到明年5月份升至5.75%,這將是2001年以來的最高水平,隨後美聯儲將在明年下半年降息75個基點。

瑞銀預計的政策轉向則最急遽,押注經濟將硬着陸,失業率到2024年將升至5%以上,美聯儲明年下半年將大幅降息175個基點。

美聯儲未來政策走向的「三階段」

上述期權市場的瘋狂降息押注,和華爾街投行的最新利率預測,準確性究竟如何?我們目前顯然不得而知,這些市場押注和預測,終究得要等到美聯儲明年達到利率峰值后才能初見眉目。

不過,這對於投資者未來一段時間的交易而言,無疑可能是一個重要的信號。正如同我們在對昨夜美聯儲紀要的解讀中所提到的那樣,在美聯儲「短鴿長鷹」之後,更遙遠的未來可能終究還將由「長長鴿」主導!

美聯儲的未來政策道路將分為三階段:

第一階段(12月會議):放緩加息步伐至50個基點;

第二階段(明年上半年):多次小幅加息,將利率峰值抬升至5%以上;

第三階段(明年下半年):美聯儲即便不立刻展開降息,但只要通脹有所緩和,經濟衰退壓力展露,圍繞降息的討論就會被徹底擺上桌面……

本文由財聯社授權「匯通財經」轉發