美國市場正爲本週最重要的一天做準備。

智通財經APP獲悉,週三,美聯儲不僅將公佈利率決策,還將發佈點陣圖,這將顯示官員們對2024年降息次數的預期。在3月發佈的上一次預測中,預期今年將降息三次。

黑石集團全球固定收益首席投資官兼全球資產配置團隊負責人Rick Rieder在電話採訪中表示,他認爲降息次數可能會減少到兩次,但這一決定非常接近,因爲美聯儲官員在這一問題上存在分歧,可能會指向僅一次降息的預測。

Rieder指出,市場可能會對兩次降息的預測“反應適度積極”,但仍會持懷疑態度,質疑美聯儲是否真的能實現這個目標。投資者可能會將這種預測視爲美聯儲的“願望”,並質疑是否有足夠的時間在今年內實現兩次降息。他認爲,第一次降息可能會在9月,但對此的信心並不高。

投資者一直在觀察美國經濟和勞動力市場是否出現可能導致通脹下降的放緩跡象,或是經濟增長過熱的跡象。儘管通脹已從2022年的峯值顯著回落,但仍高於美聯儲2%的目標。

週三上午,美聯儲利率決策之前,投資者將獲得最新的美國消費者價格指數(CPI)數據。

美聯儲一直將其基準利率維持在較高水平,旨在將通脹持續壓低至目標水平,投資者預期美聯儲在6月和7月將保持利率不變。

昨日,聯邦基金期貨市場的交易員對於美聯儲是否會在9月首次降息存在分歧。根據CME FedWatch Tool的數據,最新數據顯示,市場認爲美聯儲在9月降息四分之一個百分點的可能性爲48.3%,而保持當前利率的可能性爲47.4%。

高盛首席美國經濟學家David Mericle在週一的郵件中指出,他們預計點陣圖將顯示2024年兩次降息。他還預期預測中將顯示長期或中性利率略有上升,3月的預測中長期利率已上升至2.6%。

Rieder也預計,美聯儲的長期利率可能會在週三發佈的預測中略有上升。展望未來,Rieder預計長期利率可能會“最終上升到3%以上”,原因包括去全球化和在人工智能及基礎設施等領域的支出,導致通脹具有一定的粘性。

美聯儲將於週三下午2點(東部時間)發佈貨幣政策聲明,美聯儲主席傑羅姆·鮑威爾將在2:30召開新聞發佈會。

Rieder表示,他不認爲鮑威爾在新聞發佈會上會表現得鴿派,因爲他預計主席會說美聯儲可以更長時間地等待降息。當美聯儲最終降息時,可能會暗示長期利率在未來幾年內會上升,這種信息可能會抑制市場的金融寬鬆。

今年,美國股市屢創新高。標普500指數週二收盤創下歷史新高,截至當日交易,年內漲幅達12.7%。

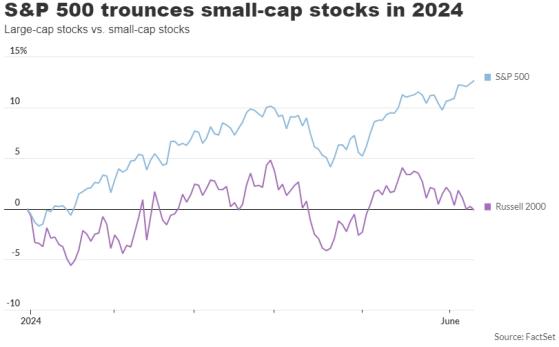

Charles Schwab首席投資策略師Liz Ann Sonders表示,市場的分化和分散與收益率背景緊密相關,大公司由於債務長期化並獲得更多利息收入,表現優於小公司。根據FactSet的數據,截至週二,反映美國小盤股的羅素2000指數今年下跌了0.1%。

Sonders表示,由於美聯儲依賴數據,市場在通脹數據或央行政策指引方面容易出現急劇反應,這可能導致債券收益率的劇烈波動,從而影響股市。例如,通脹數據低於預期可能會推動股市上漲,因爲投資者可能認爲這支持今年美聯儲降息的預期。

週二,10年期美國國債收益率下降至4.403%。6月7日發佈的就業報告超出預期後,10年期美債收益率上升至4.428%。

隨着投資者等待美聯儲的利率決策、經濟預測摘要和備受期待的5月消費者價格指數數據,標普500指數週二上漲。

Sonders認爲,美聯儲目前傾向於不採取行動,要讓美聯儲降息,她預計需要勞動力市場出現更明顯的疲軟跡象,而最近的就業報告並不支持更寬鬆的政策。Sonders指出,失業率上升到4%,但大部分就業報告內容並不支持更寬鬆的政策。

Yardeni Research在一份報告中表示,預計週三的CPI報告將確認通脹持續下降,接近美聯儲2%的目標,美聯儲在實現物價穩定和最大就業的雙重目標上將不會引發衰退。

Rieder預計,美聯儲的主要信息將是“我們可以在當前水平上保持更長時間”,繼續觀察經濟數據。美聯儲可能會承認經濟有一些放緩,尤其是低收入消費者、小企業和商業房地產市場面臨的壓力。儘管如此,他認爲,美聯儲今年希望能實現一到兩次降息。