美國財政部即將更新的美國國債債發行計劃是全球債券交易員們每個季度重點關注的標誌性事件,但是現在看來也是一個政治敏感事件,此前一些共和黨人士頻繁指責拜登政府肆意操縱美國國債發行策略。智通財經獲悉,在美國銀行以及高盛等衆多投行看來,鑑於美國政府的赤字預期不斷惡化,財政部可能將不得不修改未來發債指引,而上調發債預期無疑將觸發各期限美債收益率邁入上行軌跡,尤其是短期限的各美債收益率。

週三,債券交易員們普遍預計美國財政部在其所謂的季度再融資公告中會遵守其先前公佈的美債發行指導方針,並連續兩個季度保持長期美債發行規模在穩定狀態。

然而,一些共和黨政客和經濟政策評論員們指責財政部長珍妮特·耶倫及其團隊人爲地調整這些長期證券的發行規模,轉而選擇使用被稱爲票據的短期債務來滿足額外的資金需求。他們認爲,這是在大選前壓低美債收益率曲線、提振經濟以及民主黨財富的努力的一部分舉措。

作爲迴應,耶倫在上週五表示,美國財政部“沒有這樣的戰略”來試圖緩解金融狀況。負責聯邦債券發行的喬希·弗羅斯特本月早些時候發表了詳細的演講,解釋了財政部發行美債的各個方面,展示了該部門的決策是如何在正常範圍內進行的,並強調符合市場參與者們的期望和建議。

然而,近年來美國聯邦政府的借款需求無比巨大,美債購買者們正在尋找財政部即將進行更大規模長期美國國債發售的任何可能跡象。該部門在 5 月份曾經表示,目前已經很高的票據和美國國債拍賣規模可能“至少在未來幾個季度”是非常足夠的。

“我們預計財政部現在不會改變他們之前的指導方針,因爲他們可以繼續使用國債發行來處理額外的資金需求。”來自花旗集團(Citigroup Inc.)的利率策略師傑森·威廉姆斯(Jason Williams)表示。

據瞭解,財政部票據期限非常短,最長持有期限爲一年,其價格以及收益率與美聯儲設定的基準利率以及近端利率預期密切相關。隨着近幾個月通貨膨脹率大幅放緩,人們普遍預計美聯儲官員將在美東時間週三下午結束的下一次貨幣政策會議上發出信號,表示他們將在9月份開始加息週期後的首次。較低的基準利率預期將有助於降低美債的總計成本,而近年來的美債總計成本在財政部未償債務總額中所佔的比例已經攀升。

威廉姆斯對此表示,目前依靠票據“是有道理的,因爲它們相比於長期限的美債資產將更加受益於美聯儲降息”。“所以,美國財政部當然將繼續支持票據。”

如果財政部不出意外保持當前的發債指引,則意味着美國財政部將在週三宣佈新一輪再融資債務標售計劃——由3年期、10年期和30年期美國國債資產所組成,這些發行資產的總計規模有望再次達到1250億美元。財政部的這一次發債計劃如下:

8月6日發行規模達580億美元的3年期美債

8月7日發行規模達420億美元的10年期美債

8月8日發行規模達250億美元的30年期美債

雖然許多美債發行的參與機構預計5月份的那份指引將重演,即短期票據和超過一年持有期的債券拍賣將在未來幾個季度內保持穩定,並且預計美國財政部可能將在10 月份之前將維持長期債務規模發行穩定態勢。然而,在包括但不限於巴克萊銀行、美國銀行和高盛集團的衆多大型投行則表示,鑑於美國政府的赤字預期不斷惡化,財政部可能會修改該指引。

“近期,財政部明顯有更加的解決方案,他們將發行更多票據。”來自美國銀行的美國利率策略師梅根·斯威伯表示,“但在週三的指引中,財政部可能會小幅改變措辭,暗示在未來幾個季度,財政部可能不得不再次考慮增加票據供應規模。”

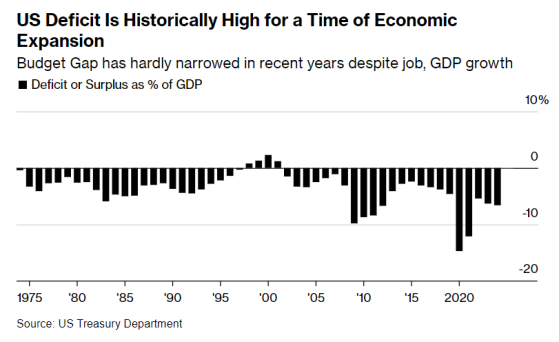

美國赤字在當前經濟擴張時期處於歷史高位——儘管就業和國內生產總值增長,但近年來赤字預算缺口幾乎沒有縮小

一些美債市場的參與者認爲,現在爲以後的增長做好預期管理工作,可以在美國政府官員未來不得不需要出售更多長期債務時,幫助避免對金融市場的負面影響。

來自巴克萊銀行的美國利率策略主管安舒爾·普拉丹在一份報告中寫道,根據美國赤字情況,美國財政部債務最終可能需要以更激進步伐擴張。“我們認爲,謹慎的做法是調整指引,允許市場更早開始定價債務增量增長。”

耶倫所領導的財政部團隊此前在11月放緩了美國長期國債的發行計劃,甚至更加依賴發行票據。財政部官員們和市場參與者們普遍認爲,票據是借款的一種減震緩衝器,並且將在未償債務總額中所佔的比例不斷攀升。

最近,這一比率(票據在未償美國債務總額中所佔的比例)超過了由投資者、美債交易商和其他市場參與者們組成的外部團體——財政部借款諮詢委員會(TBAC)此前建議的15%-20%的這一預測範圍。但是TBAC曾表示,關於該建議,財政部具備“靈活性”的立場。

自去年年初以來,票據供應量增加了大約2.2萬億美元,投資者們對此似乎並不在意,即使在其他類型的無風險收益率更高的情況下,他們也會搶購票據。

最初的 TBAC 建議是在 2020 年提出的,當時短期美債的收益率還沒有出現大幅上漲,而短期美債的上漲有助於推動市場對票據的需求增長。來自摩根大通的美國利率策略聯席主管傑伊·巴里表示,美國財政部和 TBAC 可能會在某個時候重新審視 15%-20% 的這一基本框架。

“在即將發佈的季度再融資公告中,目前的國債票面拍賣規模不太可能增加,因爲額外的國債發行將滿足更高的借款需求。Bloomberg Economics 的基準預測是2024財年赤字約爲1.85萬億美元,但是在我們預測的剩餘時間內,相對穩定的規模可能是在1.9萬億美元左右。”來自Bloomberg Intelligence的經濟學家艾拉·澤西和威爾·霍夫曼表示。

巴克萊銀行預計,2024年美國國債發行量將淨增大約6000億美元,2025年將大幅縮減至3000億美元。

票據發行成本可能會在幾周內開始下降。掉期交易員正在爲美聯儲 9 月份首次基準利率下調進行定價,目前已經100%定價美聯儲9月降息25個基點的這一預期,並且持續定價12月降息25個基點的預期,11月降息25個基點的預期也在近期持續升溫。

與此同時,美債交易員們預計財政部週三將保持未來三個月浮動利率債券發行的規模穩定態勢。財政部通脹保值債券(TIPS)發行規模則是交易員預測的可能唯一一種潛在的債務增長類別。

在最新的再融資舉措之前,美國財政部將於美東時間週一下午發佈季度借款需求的更新措辭,這將爲財政收入增長情況提供新的衡量標準。來自Wrightson ICAP LLC的Lou Crandall認爲,假設季度末現金餘額不變,截至9月的季度借款需求可能將從8470億美元降至7600億美元。

此次最新發布中值得關注的一個關鍵數字將是現金餘額的年終預測基準,這可能將影響該政府部門在明年的美國聯邦政府債務上限再次生效之前有多少債務緩衝空間。