美國眾議院議長、共和黨人麥卡錫周日(4月23日)表示,眾議院將在未來一周就其支出和債務法案進行表決,並補充說他有信心該法案將獲得通過。

不過,市場對美國債務上限的憂慮,推動美國國債風險敞口的保險成上周升至逾2008年來最高水平。摩根大通警告稱,美國國債出現技術性違約的風險「非同小可」。這有望在中長線給金價提供上周動能,不過短線仍需提防美聯儲官員上周密集鷹派講話對金價的利空影響。

美國債務上限逼近,國債違約保險成本觸及2008年以來最高

美國政府提高31.4萬億美元債務上限的努力迎來緊要關頭,全球金融市場感到不安。美國一些國債的收益率創下新高,因人們擔心美國政府提高債務上限的最後期限可能比預期來得更早。

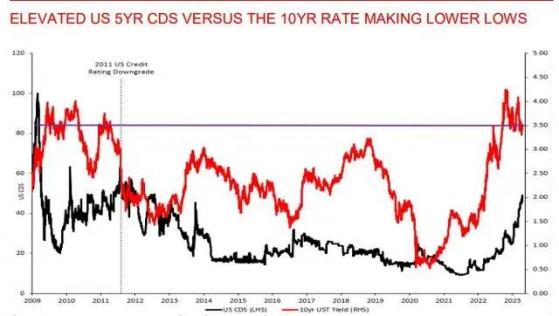

標普全球市場財智(S&P Global Market Intelligence)的數據顯示,美國五年期信用違約互換(CDS)(基於市場的違約風險指標)價差擴大至50個基點,升至逾10年來最高水平,是1月水平的兩倍多。

圖:5年期美國主權CDS(黑線)飆升至2011年以來新高

CDS這一衍生品的作用類似於保險。如果一家公司或一個國家在未來12個月內無法償還借款,CDS的持有者就能得到賠償,因此它可用來衡量市場對債務發行者違約的預期。

根據路孚特的數據,截至上周五,美國國債一年期違約保險成本超過106個基點,為2008年以來新高,這遠遠高於2011年的水平,當時圍繞債務上限的僵局引發美國政府信用評級首次遭下調。

當時,美國兩黨圍繞債務上限的對峙導致標普將美國的信用評級從AAA下調至AA+,一年期主權CDS一周內跳升至80基點上方,而這與當前的狀況如出一轍——美國政府已就提高最高聯邦借款上限的談判陷入僵局。

圖:一年期美國主權CDS飆升至2008年以來新高

與此同時,對債務上限爭論最敏感的美國國庫券收益率再次走高,三個月期國庫券收益率上周四觸及22年新高5.318% 。

摩根大通在上周三(4月19日)晚間發佈的一份報告中表示,預計債務上限最早將在5月成為一個問題,有關債務上限和聯邦撥款法案的辯論將「危險地接近」最後期限。

摩根大通的美國利率策略團隊預計,美國財政部可能在8月中旬之前耗盡可用資金。

摩根大通稱:「通常在X-date(政府資金耗盡的日期)之前2-3個月國庫券市場會出現壓力跡象,因持有大量美國國庫券的貨幣市場基金將開始更積極地宣傳,它們不持有任何在這些日期到期的國庫券。」

美國債務上限帶來壓力,可能影響市場的利率預期

分析人士表示,美國政府提高至31.4萬億美元債務上限的最後期限可能早於預期,從而推高了債務違約的風險,這可能對全球金融市場產生廣泛影響。

市場假設美聯儲最後一次加息后將在幾個月內迅速扭轉利率方向,認為這很難說與夏季債務上限攤牌引發的焦慮無關,並懷疑後者扭曲了對於利率預期的定價。

決策者通過「點陣圖」中的預估中值以及公開評論表示,利率可能會保持高位直至今年年底,但利率期貨市場仍押注他們將會降息。

造成這種不一致的原因之一是,擔心圍繞債務問題的僵局會帶來壓力,其損害經濟與市場的程度足以迫使美聯儲行動。

如果國會達不成協議,財政部到6月至10月的某個時點將會無錢可用,大約就在利率觸及本輪加息周期峰值的同時或略晚一點。本輪加息周期的激進程度堪稱40年來之最。

國會圍繞主權違約問題大打邊緣政策牌,早已屢見不鮮。根據財政部的記錄,國會自1960年以來已經78次採取行動,永久性提高、暫時性上調債務上限規模或修改其定義。

比較罕見的是,這種不確定性正好與美聯儲加息時間重合。目前的情況與2011年和2013年債務上限問題真正嚇壞市場時相差甚遠。

「那時美聯儲政策預期並不是問題。而這一次正值各種因素總爆發,讓市場如此緊張,」道明證券美國利率策略師Gennadiy Goldberg說,「感覺在劫難逃了。」

圖:聯邦基金利率與2011年&2013年美國債務危機

2011年中期以及2013年10月美國政府還有幾個小時就將資金耗盡時,美國利率處於0%-0.25%的歷史最低水平。從2008年底到2015年底,利率在該區間維持了七年。

當時的利率前景並不讓人擔心。美聯儲的訊息很明確--為了鞏固全球金融危機后的復蘇並消除通縮根源,官方利率將在長時期內保持在近零水準。

而今天的情況大不相同。

進行歷史性比較很難。一個可能的方法是,比較前幾次危機點之前國庫券收益率和隔夜指數掉期利率(OIS)之間的利差,這實際上是隱含的美聯儲利率預期。

圖:三個月OIS/國庫券利差的今年走勢

目前,三個月國庫券收益率比三個月OIS高15個基點左右。上周該利差高達30個基點。

這並不常見--在其他條件相同的情況下,國庫券收益率應該低於OIS。即使在2011年,當美國主權信用評級首次被下調時,國庫券收益率仍然低於OIS,而2013年發生扭曲時,該利差也只是反轉了幾個基點而已。

圖:三個月OIS/國庫券利差的2011年走勢

因此,投資者不願持有未來3-6個月到期的國庫券,似乎不僅因為屆時美國政府可能會耗盡現金(即所謂的「X日期」),而且還因為貨幣政策前景不明朗。

預計美聯儲將在5月再次加息,而且如果決策者認為通脹和增長數據支持加息,甚至可能在6月再次收緊政策。

這在一定程度上是未來幾個月到期的國庫券收益率水平升高的原因,但進一步進入第三季度,它們又開始大幅回落。

「一些人可能會在他們的貨幣政策預期中加入一些債務上限風險,」Piper Sandler的全球政策主管Benson Durham說。「未來幾個月,債務上限和貨幣政策將更加交織在一起。」

債務上限是美國政府為履行其財政義務所能借入的最大金額。當達到上限時,財政部不能再發行任何國庫券和中長期國債。它只能通過稅收收入來支付賬單。

財政部長耶倫表示,政府違約將引發一場「經濟和金融災難」。大多數政治人物、官員和市場參与者都說這是不可想象的。

民主黨與共和黨採取邊緣政策,最終總會就提高債務上限達成協議,但本屆國會的分歧尤其嚴重。

財政部可能希望第一季度的經濟增長快於它在預算中的預估,因為這有可能提高稅收收入並推遲X-Date。

金價中線看向2300上方?

值得一提的是,2011年現貨黃金一度從1420美元/盎司沖高至1920美元/盎司附近,如果美國2023年再度爆發債務危機,如果按照絕對漲幅來看,金價起碼有望漲向2300上方;如果按照漲幅來推算,金價有望看向2460上方。

現貨黃金上周五下跌逾1%,至1980.60美元/盎司附近,周線下跌0.98%,為近八周最差表現,因美聯儲官員在上周發表的鷹派言論增強了對至少再加一次息的押注,並提振了美元。

美聯儲官員上周四表示,通脹率仍然「遠遠高於」聯儲2%的目標。美聯儲理事鮑曼重申,需要做更多工作來抑制通脹。

標普全球調查顯示,4月份美國商業活動加速至11個月高點,這與越來越多的隨着利率上升和需求降溫,經濟有可能陷入衰退的跡象不符。黃金也因此受到壓力。

標普全球表示,其跟蹤製造業和服務業的美國綜合採購經理人指數(PMI)初值本月上升至53.5,這是自去年5月以來的最高水平,此前3月份的最終讀數為52.3。這是該PMI連續第三個月保持在50以上,表明私營部門在增長。服務業採購經理人指數初值從3月份的52.6上升到53.7,是一年來的最高值。經濟學家此前預測服務業PMI將降至51.5。該調查的製造業PMI初值從3月份的49.2上升至50.4,創六個月新高。經濟學家曾預測該指數為49。

目前市場認為美聯儲在5月2-3日的會議上加息25個基點的可能性為85.4%。加息提高了持有非孳息黃金的機會成本,短線令金價面臨進一步下行風險。

本周將迎來美聯儲最關注的通脹數據——PCE數據,美國3月PCE數據將於周五(4月28日)公布,本周四(4月27日)還將出爐美國一季度GDP數據,投資者需要重點關注。

北京時間10:17,現貨黃金現報1981.54美元/盎司。