24K99訊 黃金週三(3月27日)歐市早盤跌破1955美元,重新挑戰2000美元似乎望塵莫及。荷蘭國際集團(ING)分析展望,儘管看見價格短期回落,但預計金價將在今年第二季走強。該機構強調,美聯儲將在晚些時候支撐金價,降息將打開上行大門,今年均價上看2000美元。

「美聯儲政策可能是中期黃金的關鍵,美聯儲可能接近聯邦基金利率的峯值,我們可能會在今年下半年看到一個支點。最近的事件表明,信貸流動將變得更加嚴格,這將給經濟帶來壓力,並使通脹下降得更快,」ING分析團隊指出。

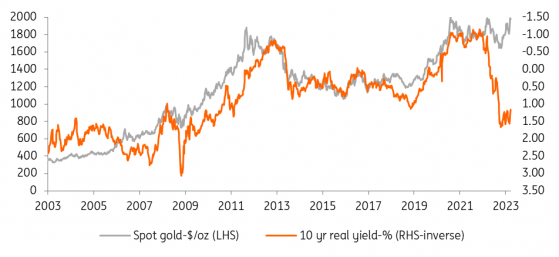

據ING美國經濟學家預計,5月份將最終加息25個基點,這將使聯邦基金利率區間保持在5-5.25%。降息可能會成爲今年第二季的主題,「我們看到美聯儲在第四季度降息75個基點,我們預計實際收益率將在今年晚些時候跟隨政策利率走低,這應該會支撐金價。」

「雖然我們看見短期內價格會回落,但我們預計金價將在今年第二季走高,並預計現貨黃金在2023年第四季的平均價格爲2000美元/盎司。圍繞這一點的假設是,我們認爲銀行業不會進一步惡化,美聯儲將在今年年底開始降息。」

(現貨黃金與美國10年期實際收益率,來源:ING)

中央銀行仍然熱衷於黃金買家,2022年疲軟的ETF需求被央行的強勁購買所抵消。各國央行去年購買了近1136噸黃金。土耳其和中國是已知的最大買家,分別增加148噸和62噸。這種強勁的購買力一直持續到2023年,土耳其和中國在2023年1月分別增加23噸和15噸。

「我們預計央行仍將是買家,這不僅是因爲地緣的不確定性,也是因爲經濟環境。」

黃金ETF需求增長,2022年黃金ETF大量流出,尤其是第二季。全年黃金市場ETF淨流出110多噸,連續第二年淨賣出。儘管今年年初金價走強,但我們繼續看到ETF在1月和2月出現拋售。世界黃金協會數據顯示,今年前兩個月黃金淨流出量爲61噸。一些強勁的美國經濟數據,包括美國就業和CPI數據,幫助引發了對我們多久能看到美聯儲轉向的疑慮。

「在過去的兩週時間裏,我們看到這種趨勢發生了逆轉,反映出避險行爲和避險行爲。在截至3月24日的兩週內,我們看到ETF淨買入量爲36噸。ETF持有量將在很大程度上取決於銀行業的發展以及政策制定者在恢復信心方面的成功程度,抑制憂慮可能導致金價短期回調。」

ING分析團隊補充,對銀行業日益增長的擔憂導致資金流向避險資產,黃金因此受益。美國CFTC數據顯示,最近幾周投機者增加COMEX黃金的淨多頭。自2月底以來,管理資金淨多頭增加了67047手,達到106955手。投機者已經在去年年底和今年年初增加了頭寸,預期美聯儲離峯值聯邦基金利率不會太遠。

「投機者仍有進一步加倉的空間,正確的催化劑可能是銀行業的擔憂揮之不去和通脹放緩的跡象,這些都表明美聯儲可能轉向。」

多項指標表明投機者仍有增加黃金敞口的空間:

淨投機頭寸:目前的淨多頭略低於今年1月的水平,遠低於歐洲衝突開始時的水平,遠低於新冠疫情鎖定期高峯期的水平,也低於創紀錄的淨多2019年9月看到大約292000個拍品。

淨投機頭寸佔未平倉合約的百分比:目前,COMEX黃金的淨投機多頭佔未平倉合約的22%左右。過去,我們曾看到規格長度高達未平倉合約的50%。2016年和2019年都是如此。

多頭/空頭比率:目前COMEX黃金投機者的多頭/空頭比率爲3.72,這遠低於新冠高峯期超過90的記錄,也低於2018-22年5.48的平均水平。

投機頭寸的美元價值:以美元來衡量投機頭寸也是有意義的。目前,COMEX黃金的淨投機多頭價值約爲210億美元。雖然這比2022年第二季的水平有了很大的增長,但仍遠低於2019年和2020年部分時間的400億美元以上。

「投機者仍有增加多頭頭寸的空間。」

(來源:ING)