網遊是社交媒體巨頭騰訊(00700.HK)重要的收入和利潤來源。不過,社交媒體、綜合服務生態、金融科技和網絡廣告也是它的重要業務,多元化的服務生態賦予了騰訊廣闊的可拓展空間,也讓它在股權投資領域左右逢源。

去年在港交所(00388.HK)上市的網易(09999.HK),業務覆蓋範圍也很廣,與騰訊多少有些重合之處,例如網易雲,在蝦米下線之後成了騰訊音樂(TME.US)最主要的競爭對手。在騰訊音樂與騰訊聯合宣佈放棄音樂版權獨家授權之後,網易雲似乎成了最大得益者。

然而,它們競爭最激烈的領域是在遊戲。

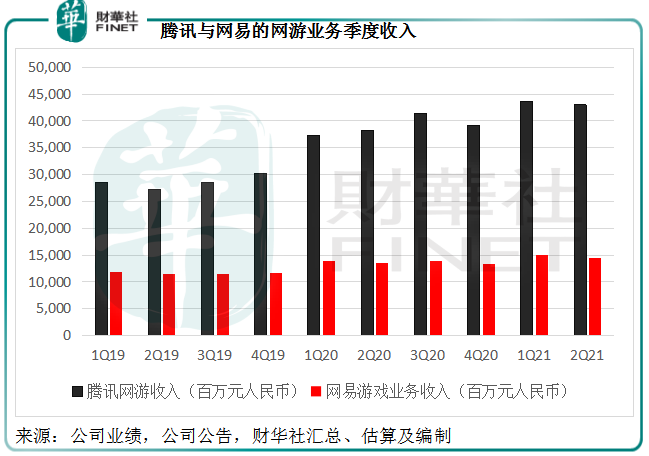

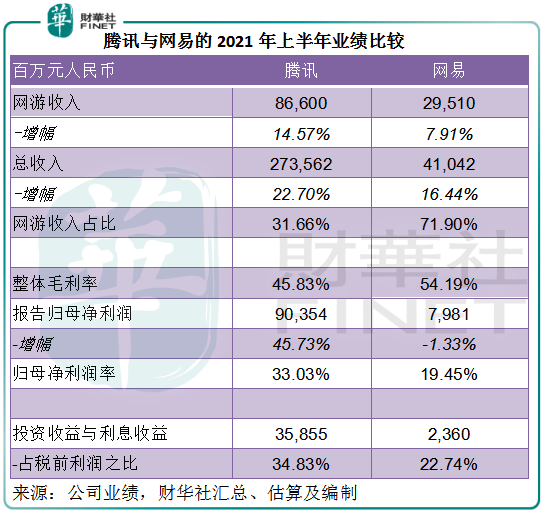

在網遊領域,網易與騰訊相差的可不僅僅是一倍差距。見下表,2021年上半年,騰訊的網遊收入同比增長14.57%,至866億元(單位人民幣,下同),而網易的網遊收入同比增長7.91%,至295.1億元,僅相當於騰訊網遊收入的34%,增速也略顯單薄。

更為重要的是,網遊之於騰訊是重要收入來源不假,但騰訊也有其他收入進行調劑,就算失去遊戲業務,陣痛過後也可挺過去。但是對於網易來說,網遊業務幾乎是全部。2021年上半年,網遊業務僅佔了騰訊總收入的31.66%,但網易的網遊收入佔比卻達到71.90%。

在此背景之下,騰訊與網易,誰更賺錢?

相信很多人都會說騰訊最賺錢,因為其淨利潤規模在國内的各大互聯網企業之中已手執牛耳。就盈利能力而言,似乎也是騰訊佔優,2021年上半年的歸母淨利潤率達到33.03%,遠高於網易的19.45%。

不過值得注意的是,騰訊如此優越的利潤水平,更多是依靠其龐大資本帶來的投資回報。2021年上半年,騰訊的投資收益與利息收入合共達到358.55億元,相當於稅前利潤的34.83%。這部分收益會隨市場價值的變動而大幅波動,具有較大的不確定性,若市場轉差,投資收益很可能會瞬間變為虧損。

就主營業務而言,騰訊的盈利能力未必及得上網易。

2021年上半年,騰訊的毛利率為45.83%,而網易的毛利率為54.19%,主要因為網易專注於利潤率較高的網遊業務,而騰訊除了利潤率較高的網遊之外,還需要經營目前仍處於投入階段的金融科技等業務。

所以,雖然整體業績來看,網易的半年業績並不如騰訊理想:收入增速不如騰訊(見上表),經營開支佔收入的比重也遠高於騰訊(銷售、行政及研發費用佔收入的比重達到34.62%,而騰訊為22%),但它的小巧精幹可能更被看好。

網易的主營業務與展望

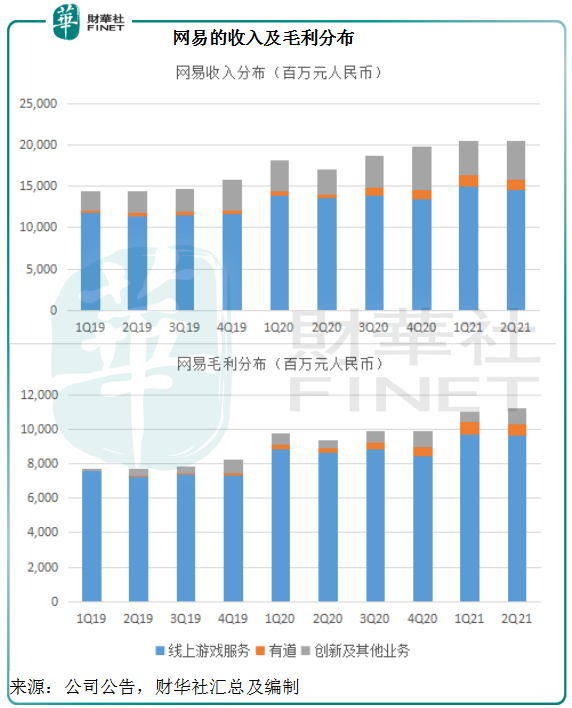

經過多輪分拆,在港交所第二上市的網易目前列賬三大業務:線上遊戲服務、在紐交所上市的有道(DAO.NYSE),以及創新和其他業務。線上遊戲貢獻大部分收入和毛利,見下表。

值得注意的是,2021年上半年及第二季,網易的銷售及市場費用分别按年大幅增長38.13%和29.81%,遠遠超過收入增幅分别16.44%和12.87%,主要因為推廣費用增加,或與其推出新遊戲有關。

在業績發佈會上,創辦人丁磊提到,最近的監管對其遊戲業務的影響不會太大。

報告期之後(即2021年6月後),網易推出了一係列新遊戲,包括8月上線的自研遊戲《永劫無間》,在全球上線後登頂Steam熱銷商品榜榜首,還有將於9月9日推出的《哈利波特:魔法覺醒》,所以上述的營銷費用大幅上升或與其推出新遊戲搶佔市場有關,這些新遊戲有望在下半年為網易帶來新的貢獻。

網易通過有道提供不同類型的整合教育服務,提供各種中小學輔導課程、外語、專業和興趣教育服務,以及信息技術計算機技能等課堂。

受課程需求強勁帶動,有道於2021年上半年實現強勁增長,收入同比大增1.26倍,至26.33億元,但由於加大促銷力度,期内的營銷開支大增1.5倍,導致半年股東應佔淨虧損近一倍,至8.5億元。

有道表示,「雙減」會對其K12業務帶來嚴重影響,但其將跟隨監管環境的變化調整業務結構,可能會向學習產品、STEAM課程、成人教育和教育數字化解決方案等非培訓班業務傾斜。

筆者認為,「雙減」將導致有道的收入大幅減少,不過轉向其他業務或更利於其改善盈利能力,降低虧損,所以這一因素從整體來看或可在一定程度為網易減負。

網易的創新業務包括網易雲音樂、嚴選、網易CC直播、廣告服務、高端電子郵件及其他增值服務,該項業務的毛利率較低,2021年上半年只有17%,遠低於線上遊戲的65.35%和有道的54.84%。

最近騰訊和騰訊音樂聯合宣佈放棄音樂版權獨家授權,這應有利於網易雲的用戶增長,不過就當前的發展來看,該項業務的盈利能力仍有待提升。

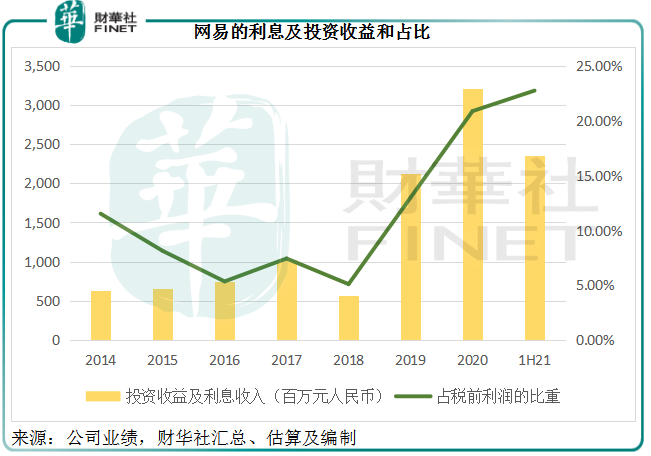

大型互聯網企業在前期具有優勢的紅利擴展之中累積了大量現金,所以它們紛紛成為投資界的重要參與力量,網易也不例外。

儘管未達到騰訊那樣的投資規模,網易的投資已甚為可觀。與騰訊積極進行股權投資不同,網易更傾向於持有存款和短期投資。截至2021年6月30日,網易的現金、存款和短期投資總額達到1079.8億元,佔資產總值的69.73%。

這些資產也為網易帶來不俗的利息和回報,2021年上半年,其投資收益和利息收入同比增長75.7%,至23.6億元,佔稅前利潤的22.74%。

見下表,網易的利息及投資收益及佔比不斷提高。

如此高的收息資產佔比,也意味著網易的財務狀況穩健。

所以,儘管網易規模、收入、收益、生態服務等等都不如騰訊,卻得到了市場的偏愛。

市場偏愛網易?

受監管影響,騰訊股價已從2月初高位回落37%,現價488.40港元較年初水平下跌13.4%,而網易雖然也從2月初高位回撤27%,但對比年初水平,仍有2.17%的輕微漲幅,當前市值是其最近12個月淨利潤的36倍,遠高於騰訊的20.7倍。

筆者認為,作為行業龍頭,騰訊在自查業務等方面所受的壓力更大,對其業務影響也更為顯著,這是市場不看好的原因。網易也會受到監管的影響,但卻能從其他行業競爭對手放棄獨佔優勢中獲利,例如線上音樂方面,而且網易下半年推出多款遊戲,目前來看銷量不錯,有望推動其增長,這應該是市場看好的原因。