Investing.com - 隨著聯儲局收緊貨幣政策,銀行業的危機也在逐步累積,正如我近期曾經指出的那樣:

上周,在一系列銀行破產的背景下,政府機構採取了各項行動,來遏制潛在的銀行危機。聯邦存款保險公司、財政部和聯儲局發佈了一項銀行定期貸款計劃,提供250億美元貸款來作為擔保,以保護沒有保險的儲戶免受矽谷銀行破產的影響。

隨後,11家主要銀行向第一共和國銀行(NYSE:FRC)安排了300億美元的無保險存款,如果沒有聯儲局和美國財政部的保證,這些資金相信不會出現。

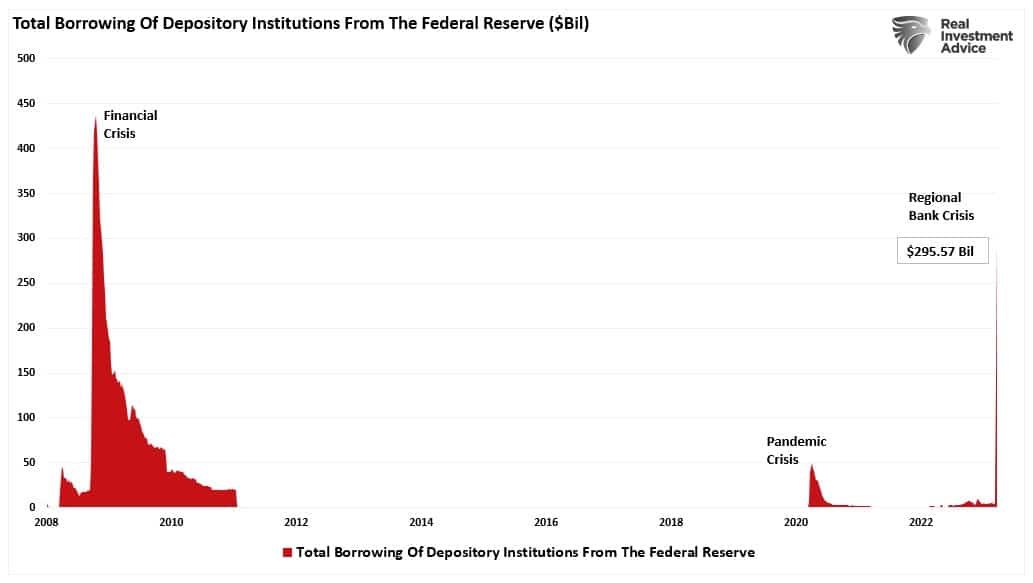

而銀行業也迅速利用了聯儲局和財政部的計劃,當週借貸資金激增了1,520億美元,是2008年金融危機以來,規模最大的借款。

(各機構借款總額)

自那以後,瑞銀與瑞信「被迫聯姻」。美聯儲也重新開放了美元互換額度,為外國銀行提供流動性——加拿大、英國、日本、歐元區、瑞士央行,以及美聯儲此前宣佈了一項協調行動,通過長期美元流動性互換安排,加強流動性。

此外,為了提高互換額度提供美元資金的有效性,目前提供美元操作的央行已同意將7天到期操作的頻率從每週增加到每天。這些日常操作從3月20日開始,將至少持續到4月底。

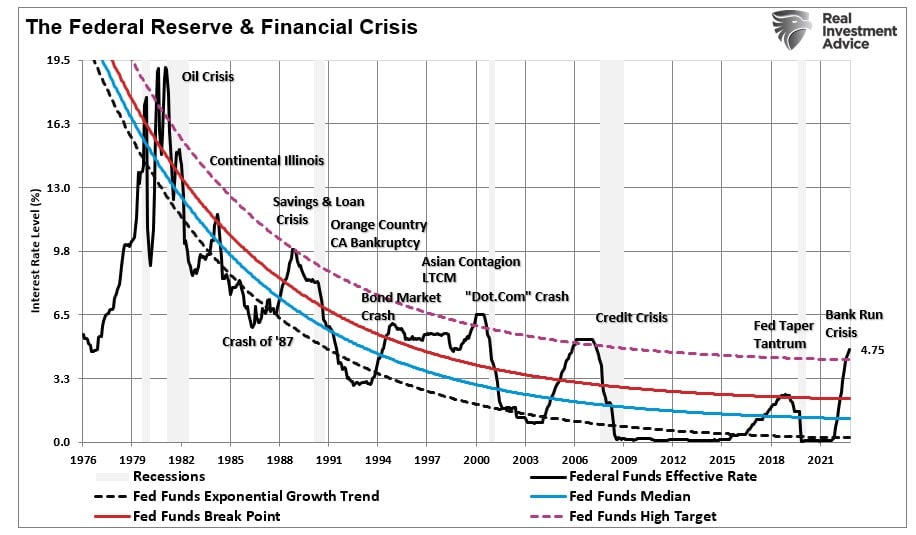

從歷史上看,一旦美聯儲開啟美元互換額度,從降息到量化寬鬆和其他流動性操作,就會出現進一步的貨幣寬鬆。當然,這通常是對銀行危機、信貸相關事件、經濟衰退,甚至兩者一起發生的反應。

(美聯儲與金融危機)

儘管對貨幣緊縮政策逆轉的「巴甫洛夫反應(條件反射)」是購買風險資產,但投資者可能希望保持謹慎,因為經濟衰退往往會在銀行業危機之後出現。

銀行危機導致經濟衰退

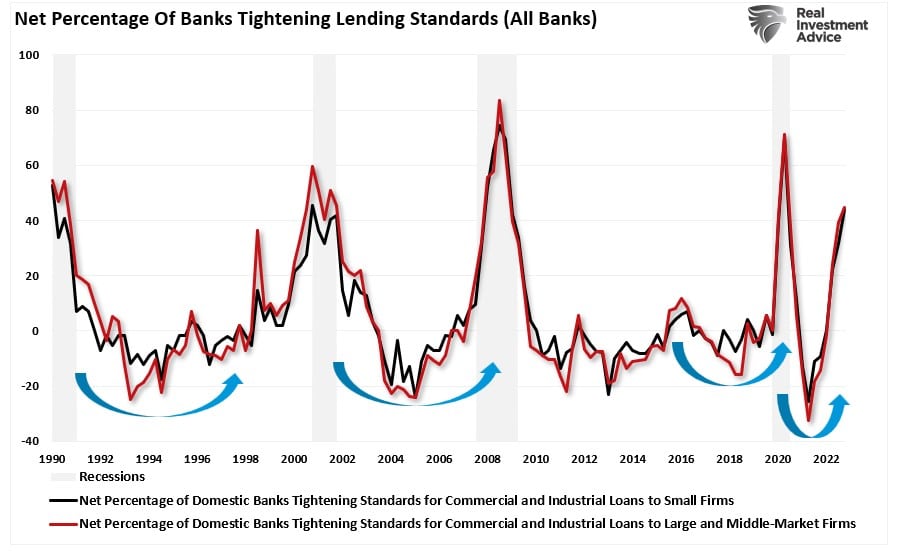

銀行業危機的一個明顯後果是貸款標準的收緊。考慮到經濟的命脈是信貸,無論是消費者信貸還是企業信貸,貸款標準的收緊減少了這種經濟流動。

毫不奇怪,當銀行收緊對中小型和大型企業的貸款標準時,流動性緊縮最終會導致經濟衰退。許多企業依靠信貸額度或其他設施,來彌補生產產品或服務與獲得收入之間的差距。

(收緊貸款標準的銀行比例)

例如,我的工作是為客戶提供服務,我們在每個季度計費週期收取年費的四分之一。然而,我們必須每天或每週支付工資、房租和所有其他費用。當意外開支出現時,我們可能需要在下一個結算週期之前獲得信貸額度。這就是許多公司的情況,在產品或服務的銷售與結算週期和收款之間存在延遲。

而另一方面,如果信用額度被收回,企業就必須裁員,削減開支,並採取其他必要措施。隨著消費者削減支出,經濟拖累加劇,需求減少進一步影響企業。這樣的迴圈不斷重複,直到經濟陷入衰退。

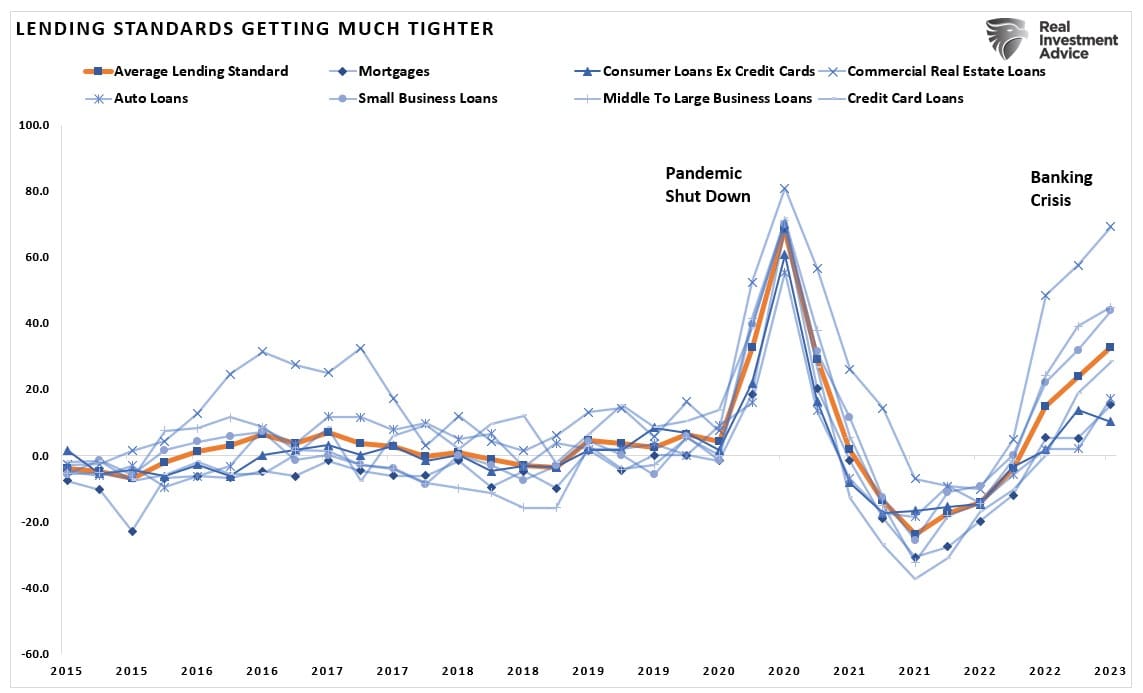

而目前,從抵押貸款、汽車貸款到消費信貸,所有形式的信貸都在提取流動性。目前的銀行危機很可能是經濟形勢惡化的第一個警告信號。

(銀行貸款標準)

上一次我們看到貸款標準出現如此大的收縮是在疫情導致的經濟停擺期間。眼下,許多投資者希望,美聯儲轉向放鬆貨幣政策以應對衰退風險,將利好股市。但是,這些希望可能會落空,因為衰退最初會導致「重新定價風險」。

經濟衰退導致重新定價風險

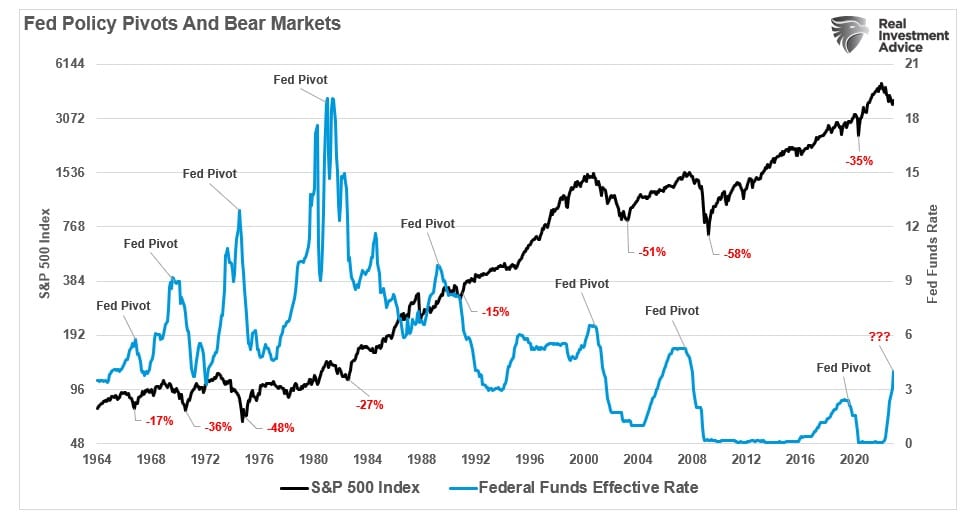

如上所述,市場樂觀的預期是,當美聯儲做出「政策轉向」時,市場的熊市就將會結束。雖然這種預期沒有錯,但它可能不會像多頭預期的那樣迅速發生——當美聯儲歷史性地降息時,這並不是股市「熊市」的結束,而是開始。

(聯邦基金與熊市期間的標普500指數表現)

值得注意的是,大多數熊市都發生在美聯儲的政策轉向之後。原因是,政策轉向伴隨著一種認識,即某些東西在經濟上(即「衰退」)或金融上(即「信貸事件」)出現了問題。當這種情況發生,美聯儲開始採取行動時,市場會重新定價,以適應較低的經濟和收入增長率。

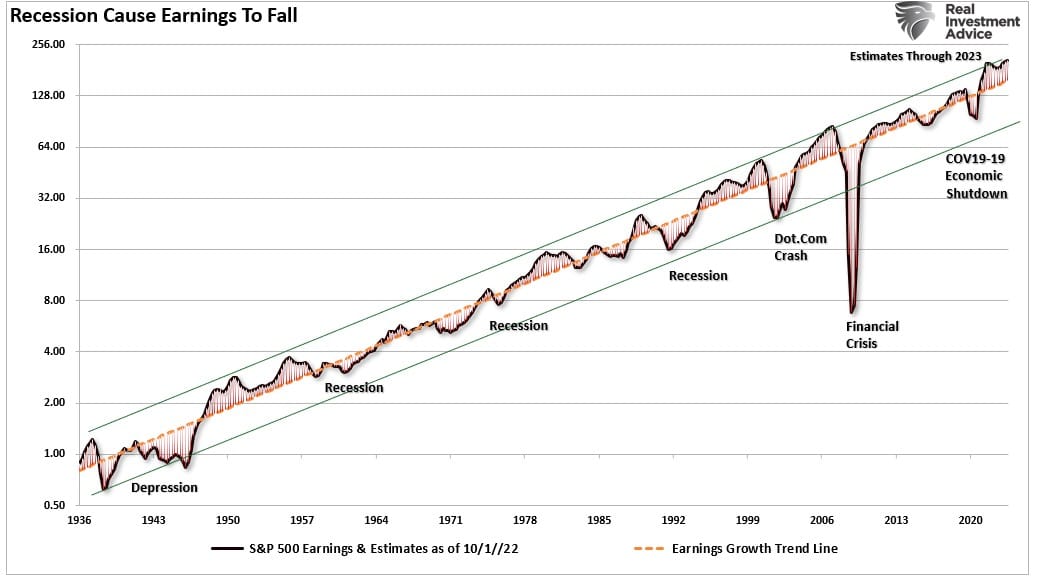

對收益的遠期預期仍遠高於長期增長趨勢。在經濟衰退或其他金融或經濟事件期間,收益通常會低於長期增長趨勢。

(收益長期趨勢vs衰退)

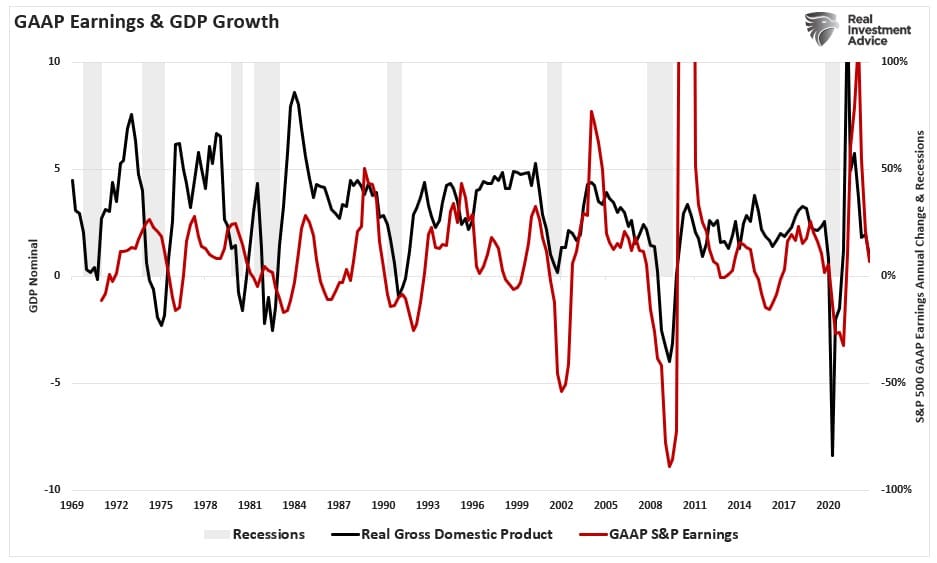

更好的理解方法是,觀察收益的長期指數增長趨勢。從歷史上看,從一個峰值收益週期到下一個峰值收益週期,收益增長約6%。在經濟衰退期間,高於長期指數增長趨勢的偏差會得到修正。6%的峰值增長率來自於大約6%的年經濟增長率。正如我們最近所展示的那樣,年度收入變化與經濟增長高度相關,這並不令人意外。

(GAAP收益vs GDP增長)

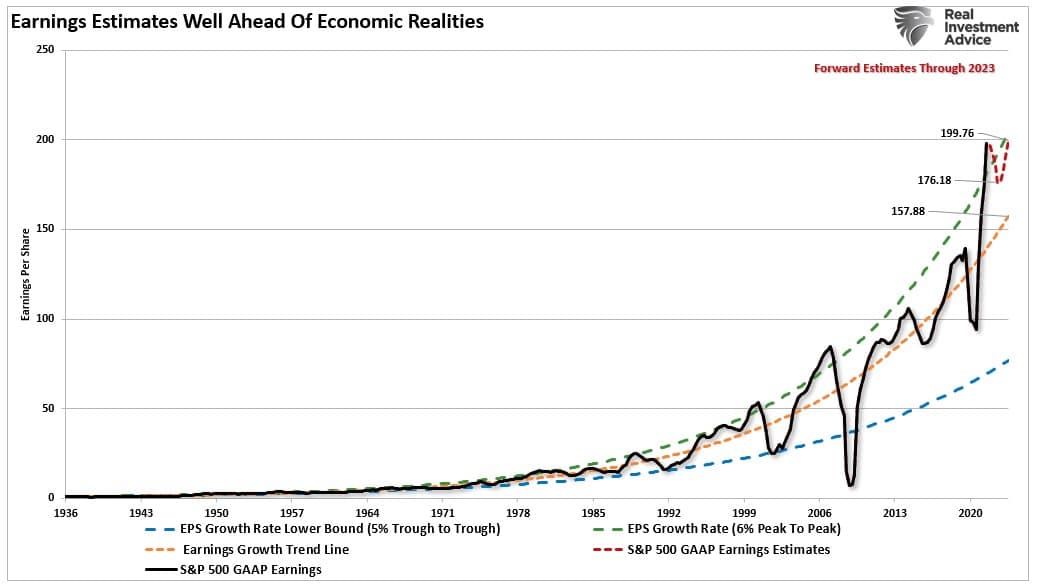

鑒於收入是經濟活動的函數,如果經濟收縮,目前對年底的估計是不可持續的。在衰退環境下,這種高於長期增長趨勢的偏離是不可持續的。

(盈利vs 增長趨勢)

因此,鑒於收益是經濟活動的函數,估值是對未來收益的假設。因此,資產價格必須降低盈利風險的重新定價,尤其是在銀行業危機期間。

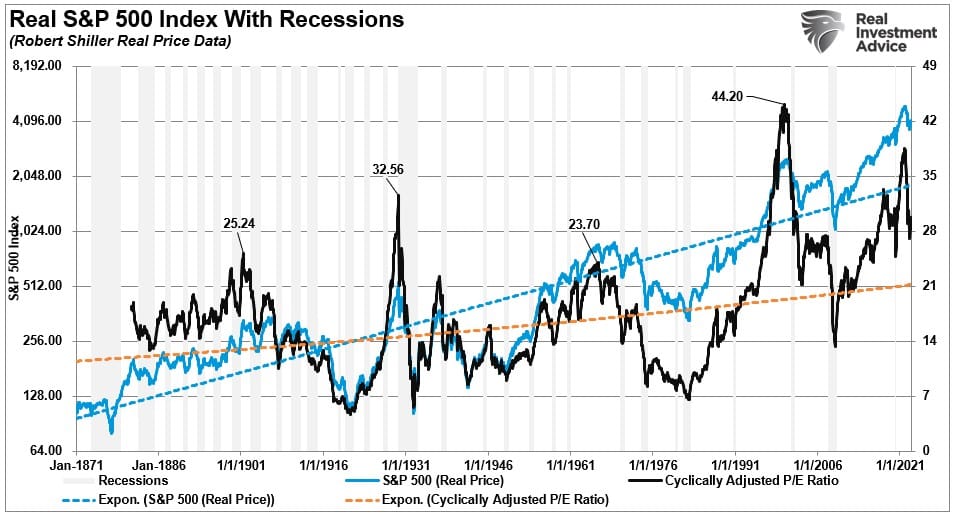

(實際價格vs 估值)

投資者面臨著兩件肯定的事情——美聯儲的加息引發了一場銀行業危機,隨著貸款收縮,這場危機將以衰退告終;這將迫使美聯儲最終降息並重啟下一個量化寬鬆計劃。

無論如何,如果說第一次的降息是Fed對經濟衰退的妥協,那麼接下來,市場就迎來了買入的機會。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)