4億桶拋儲「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收復100美元關口

在市場一起經歷一波大升之後,阿里巴巴-SW (HK:9988)幾乎是最快把升幅跌完的大互聯網公司。

市場對阿里為何如此悲觀?

一、壟斷讓人迷失

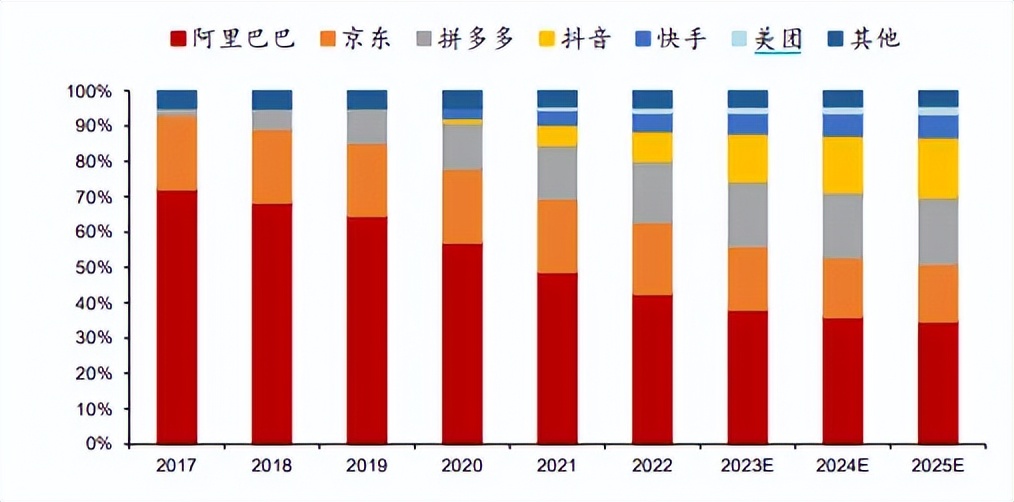

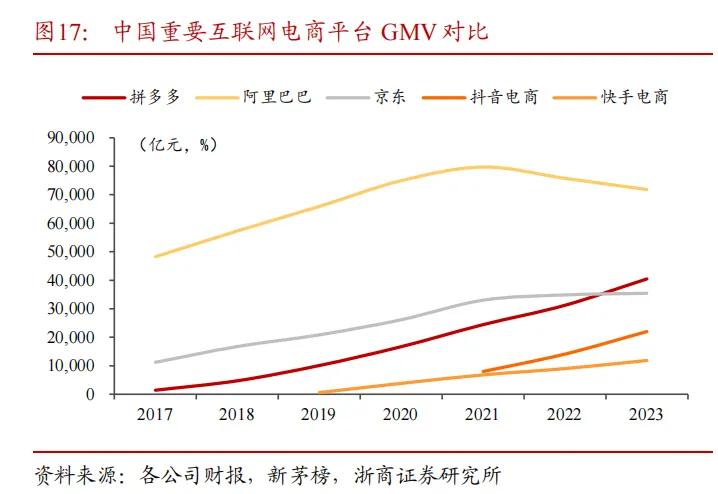

以電商份額來看阿里的巔峰,大概是2013-2014年,市場佔有率達到了80%以上。而後隨著中國電商規模快速擴大,雖然阿里規模也在快速增長,但是市場份額開始持續下滑。

在拼多多成立兩年,也就2017年,阿里份額跌到70%,但依舊還是壟斷地位,還沒察覺到世界正在悄悄地變化。

或許是因為中國流量最高的騰訊一直在電商上失利,同時京東也不足為慮,阿里覺得電商天下已定。阿里開始出擊各個領域,把騰訊作為最大的生態競爭對手。

而大概也是2013年左右,阿里和騰訊開始在各自的領域內互相封殺,在整個生態里針鋒相對的競爭,就這麼持續多年。這一兩年恰巧就是阿里市占率的轉折。

騰訊阿里大戰,騰訊沒事,阿里卻被偷家了。阿里從騰訊身上回過神的來的時候,電商里不僅長出了拼多多,抖音快手美團都來分蛋糕。

騰訊是非常警覺的,如果有人沾染社交,它是一定要盯緊的。但是拼多多這樣從下沉市場長起來的,幾乎長在了阿里的盲點,完全是新的一套電商邏輯。以阿里多年的電商經驗來看,這最多就是小打小鬧,電商哪有這麼好做,騰訊都做不起來。而且他們很難相信有人對中國電商和市場的理解在他們之上。

沒想到拼多多成了,速度還特別快,快到阿里這些「五環內」的精英,還沒看懂,拼多多就打到臉上來了,2019年拼多多開始出百億補貼打入阿里的領域。

阿里原本的初心是很好的,「天下沒有難成的生意」,但是隨著原來的機制發展,逐漸變成,早期進駐的店鋪或者本身有名的品牌,交了推廣費其生意更好成了,而新興的生意沒錢打廣告沒流量就更難成了。

行進路線有點偏離原來的初心,但是這樣的模式阿里可以收到大筆的廣告費,所以似乎也沒有那麼放在心上,畢竟沒有對手。

拼多多幾乎是阿里的反向邏輯,以使用者為核心,給品牌之外的新人白牌機會,聚攏大量的下沉人群,以演算法做流量分發。每一點都不一樣。

正因為路線不一樣,早期的拼多多完全專注自身。而彼時阿里像是精力旺盛,四處出擊,誰都不放在眼里,喜歡什麼公司就買。

真正專注自身的公司,大多潛力非凡。四處競爭,覺得自己很牛的,往往潰於蟻穴。

眼睜睜看拼多多崛起,再到2020年抖音開始做電商,阿里已經毫無辦法。原來電商也沒有那麼難,於是2021年美團也加入了。未來還有騰訊的視頻號可能也要分一杯羹。過去騰訊電商總做的不行,現在有抖音快手的作業可以直接抄,總不能還抄不明白吧。

現在幾個大互聯網平台都在來搶阿里的飯碗,大家對於這個昔日龍頭自然悲觀。

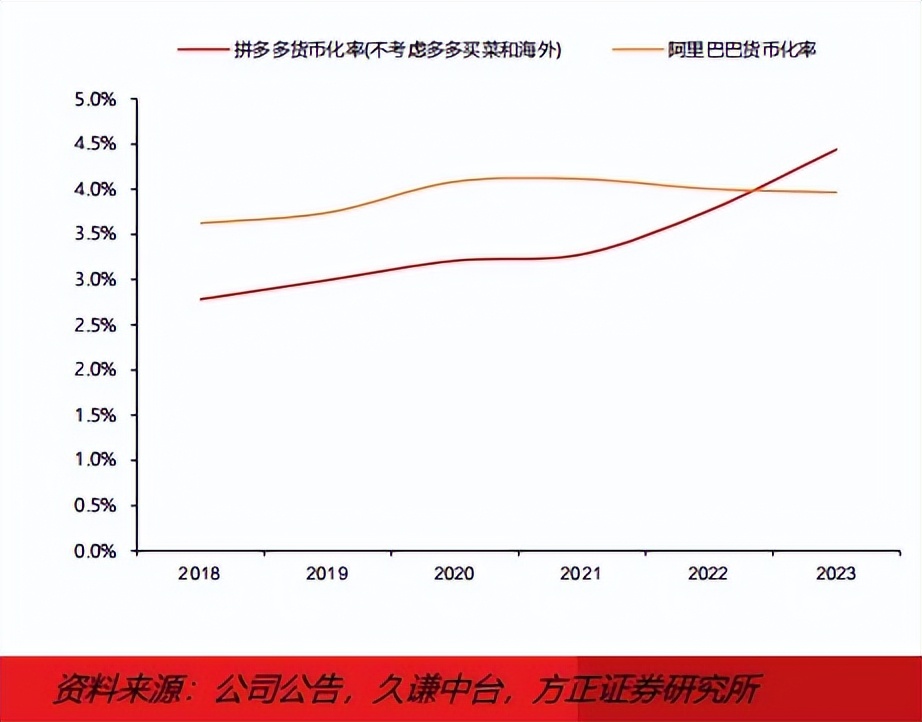

商家有了更多的選擇,淘天的TR在21年達到4.11%後開始下降,23年淘天TR為3.96%,被拼多多4.44%反超。

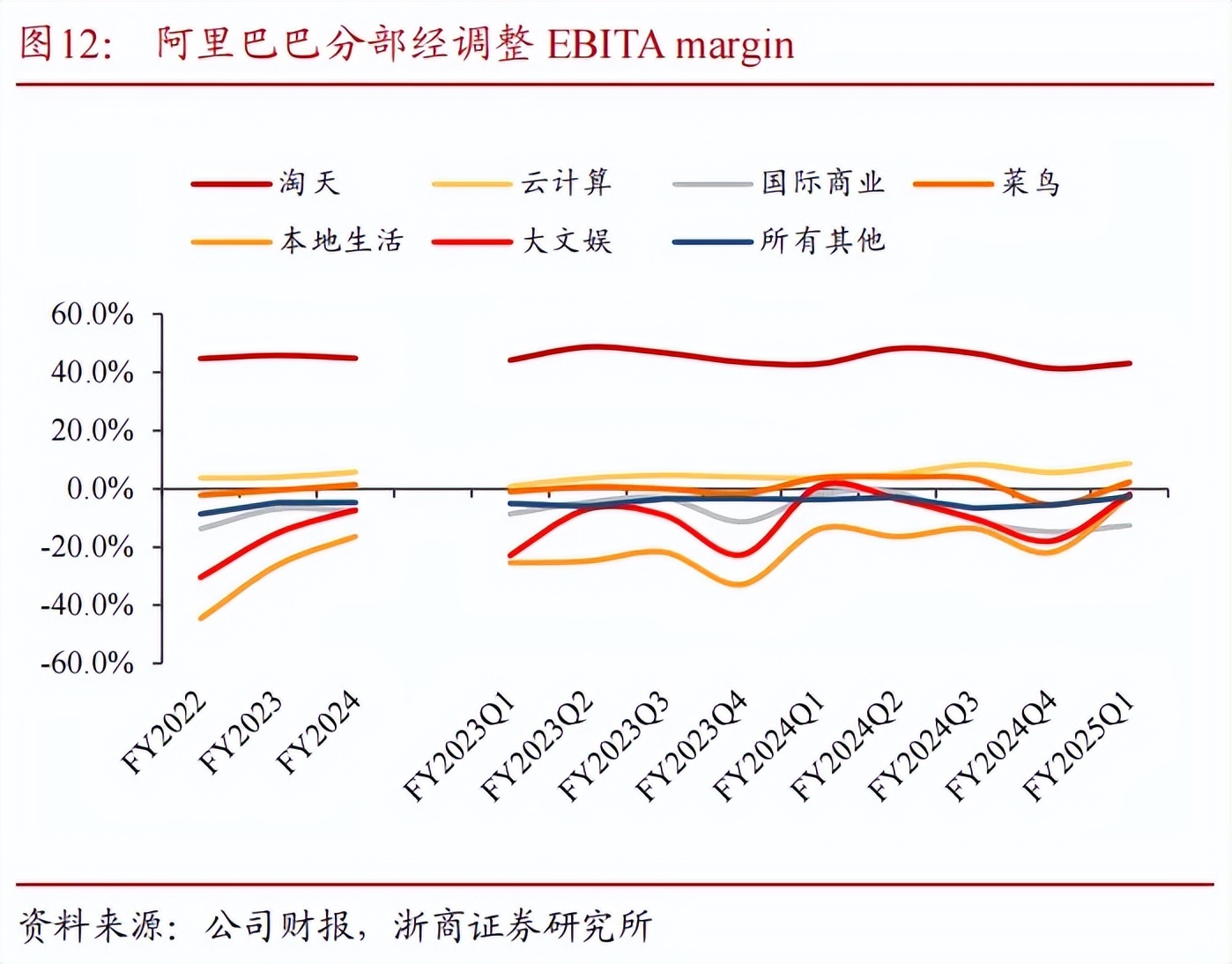

至於其他業務,最近的財報就阿里雲的收入增長提速、利潤率也在改善,表現還算不錯。

國際電商雖然增速不錯達到29%,但是增速幾個季度都在下滑,最新季度虧損達到29億。菜鳥的跨境物流是個苦生意。本地生活增長不及市場預期,但在持續減虧。更其他的業務包括大文娛,也都在為減虧而努力。

當前阿里巴巴除了淘天和雲計算貢獻利潤,其他基本不貢獻正向現金流。而其中淘天依舊是那面承重牆。

稍微展望一下市場的擔憂:

1、電商競爭格局惡化。拼多多、抖音、快手可能將對阿里國內電商主業 GMV 市場份額產生進一步擠壓;

2、經濟疲軟,加上阿里巴巴競爭投入力度加大,各項費用率提升,拖累利潤率。

3、國際電商發展,有地緣政治風險,業務擴張受阻

4、非核心業務的減虧速度較慢,依舊拖累

現在是阿里最艱難的時刻嗎?說不準。未來也有可能更艱難。

不過好在阿里賺的錢是真的,願意加大回購和分紅,至少在股價上回報和支撐還可以。

截至9月的季度內阿里再度回購了總額41億美元的股份,較上半年季度平均稍有下降。到2027年3月前還有220億美元的回購額度。

股價低就多回購,股價升了就少回購。即使按照40億美元一個季度,目前2000億美元市值,一年回報率超過8%,另外還有一點分紅。整體可能落在10%左右。

二、戰略調整,回歸自身

人只有被現實狠狠擊打後,才會反思。

阿里市值兩度被拼多多反超,整個阿里開始震動。

馬雲內網發文反思,管理層大變革,阿里分拆淘天加六大業務集團和多家業務公司的「1+6+N」,提升各自的獨立性和效率。吳泳銘出任阿里CEO,同時兼任淘天集團董事長。

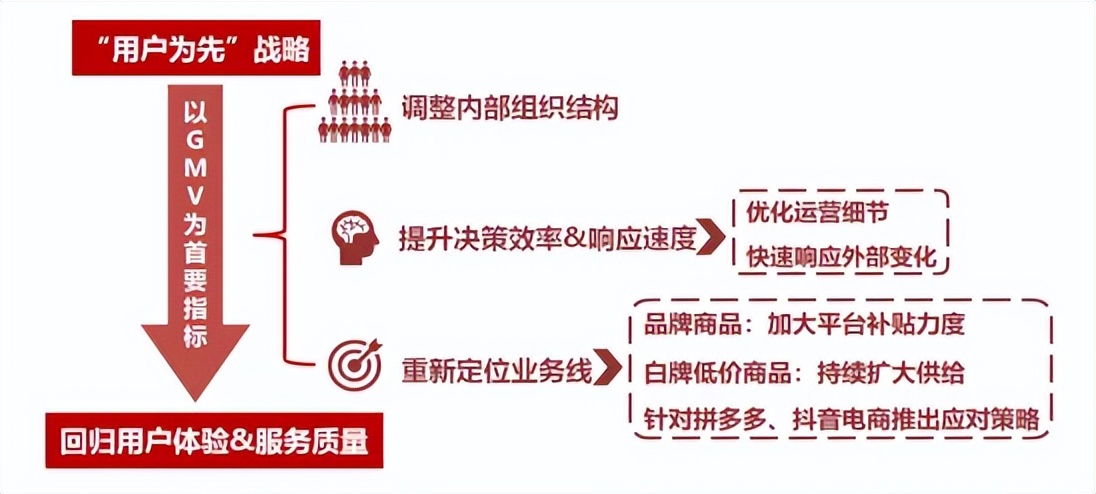

近幾年阿里也不斷理解拼多多,學習拼多多。從商家端,轉向用戶為先;學習低價策略,常態大促;更多地利用演算法推薦,降低搜索的占比;甚至也學習了僅退款等等。

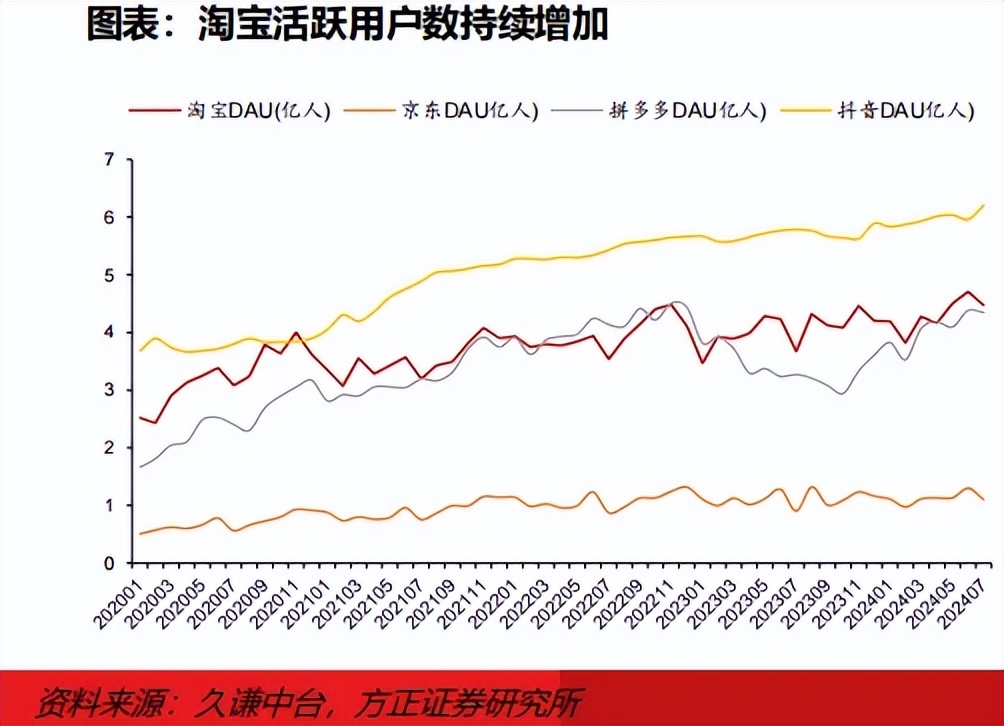

低價和下沉,以及用戶為先的策略,讓淘寶的DAU還能持續保持優勢和增長。

不過雖然學習拼多多,阿里並沒有成為拼多多,因為阿里有自己的優勢,不能輕易丟棄。

1、淘天擁有龐大的用戶群體,用戶品質和消費能力位居首位。據久謙中台,淘天截至24年7月,MAU和DAU達到8.88/4.47億,高於京東5.72/1.10億,拼多多則為9.67/4.34億。此外,據我們測算,FY24淘天用戶ARPU達到8500+元,顯著高於京東和拼多多。

2、商品豐富度:阿里的商品種類和SKU數量優於其他平台。

3、品質保障:阿里擁有豐富的品牌資源,天貓在用戶中具備好品質的心智。

4、阿里的生態廣泛,使88VIP粘性很高,續約率超過90%。88VIP 會員購買的商品類別約為其他用戶 5 倍。中產家 庭中 88VIP 會員的消費額比非 88VIP 高出 4 倍;00 後中會員消費額是非會員的 6 倍。

低價優先的策略對於阿里並不合適,只是短期的競爭和經濟下行的影響,不得不去做。拼低價相當於要阿里逐漸放棄自己擁有的長項,產品品質和豐富度。

我不太認為國內應該是一個電商能贏家通吃,畢竟中國市場太大了,且人口結構非常不均衡,需求可以完全不同。同時把「五環內"和「五環外」的需求都做到極致,難度還是挺大的。

所以阿里也不要想著攔著拼多多,抖音,想和它們競爭,想一個人吃下所有的份額。還是結合自身的優勢做好自己的事,走差異化路線,找到自己合適的定位。

阿里提出「用戶為先」戰略,通過優化用戶體驗、提升商品品質和服務水準等方式,爭取更多的市場份額。比如優化商家虛假發貨、延遲發貨、偏遠地區包郵難、618 大促預售繁雜折扣淺等問題,並「引入新店鋪評分體系」、「優化‘僅退款’政策」,通過提升商戶服務力、保障商戶權益,輔以百億補貼、直播內容化等來進一步提升用戶體驗。

相比拼多多的用戶為先,阿里更傾向于用戶和商家的中庸平衡。可能兩邊都沒有那麼極致,但可能就是兩邊都比較舒服的生態。

同時對於一些新品牌,創新商家給予更多的扶持,支持其不斷進行產品創新與升級,不斷拓寬拓深產品品類,找回「天下沒有難成的生意」的初心。淘天的「全站推」於 8 月正式面向全體商家開放,有望提升廣告變現化率。也適合中小商家上手運營、極簡拿量。

另外9 月1日起,淘天開始增收基礎服務費(即傭金),抽取服務費=買家完 成確認收貨成交額*0.6%,後續應該也會逐漸貢獻額外收入。

阿里現在站在電商巔峰之戰的十字路口,是否能穩住龍頭地位可能就看近兩三年的操作了。

這個時候阿里召回最懂電商的蔣凡,這個34歲就成為淘寶天貓雙料總裁、同年成為阿里最年輕合夥人。幾年前就該是執棋者,兜兜轉轉還是他。

無論公司內部還是行業對手,對這個80後的評價都較高。

蔣凡在淘寶天貓任職超過7年,其中有4 年直接管理淘寶,主導參與了淘寶的移動轉型, 「千人千面」 的推薦演算法。

三年前蔣凡接手的阿里國際,雖然還在虧損,但是營收規模和增速都表現不錯。規模已經超越阿里雲成為集團第二大板塊。

美團王興在2019年曾評價電商市場未來可能是黃錚和蔣凡兩個聰明人的較量,不過後來蔣凡被「發配邊疆」,現在回來,黃錚卻退了。現在留給蔣凡的難度比以前更大了,這個聰明人會有什麼力挽狂瀾的手段嗎?是值得期待的。

結語

阿里的電商市場份額是否能夠穩住對於市場的預期來說很重要。因為這直觀的體現了淘天的競爭力到底應該在什麼位置,應該給多少的估值合適。

經濟的疲弱利於激烈低價競爭,但如果經濟好轉,對於商品品質的關注程度也會提升。

阿里持續的內部調整,疊加蔣凡的回歸,外加不錯的股東回報,或許是值得跟進的。