油價“破百”警報拉響!華爾街警告美股距15%大潰敗僅剩三步之遙

大盤連續三天收陽,總算站穩了3300。

雖然成交額回落至1.6萬億,但個股漲跌平均,市場又回到了那種開啟局部結構性行情的狀態。

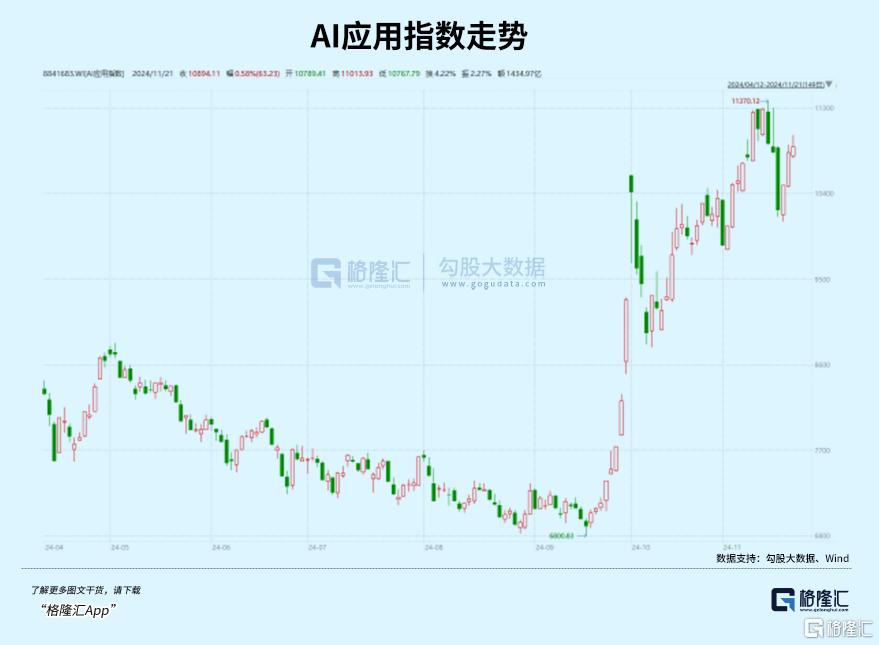

隨著美國科技股公司的財報逐漸披露,像AI應用公司Applovin Corp (NASDAQ:APP)業績大超預期,股價大漲46%,與之映射的AI應用概念,在A股突出重圍。

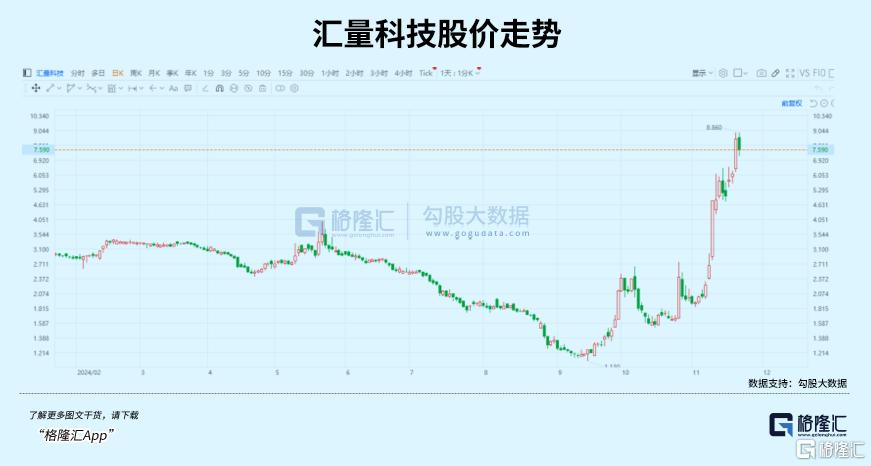

特別值得一提的,是港股的匯量科技 (HK:1860),股價從11月7日以來,大幅上漲了277%。

AI,又回來了嗎?

01

AI+應用映射

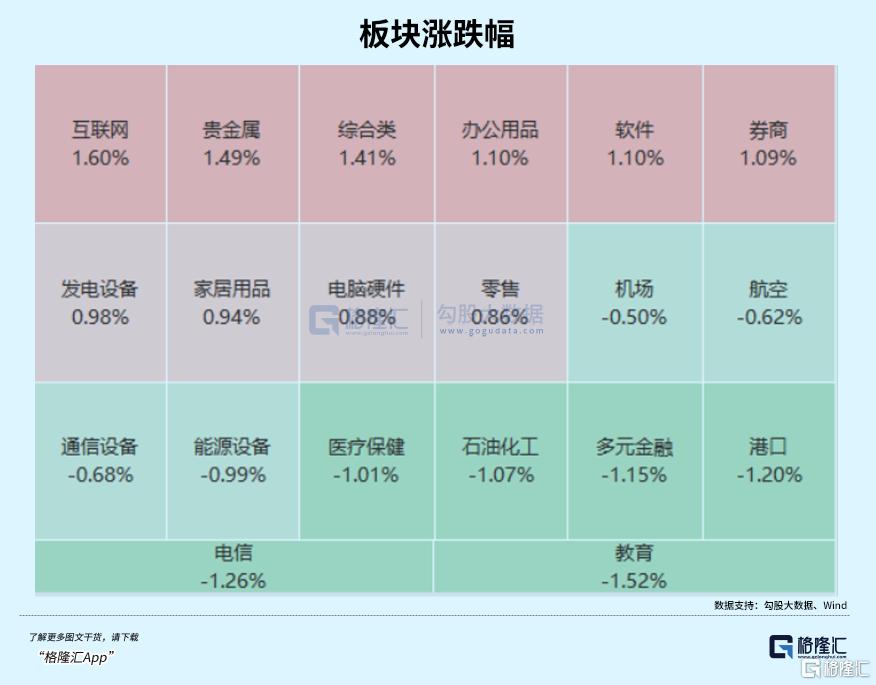

大盤早盤低開后窄幅震蕩,截至收盤沒有較大波動。 板塊方面,互聯網、貴金屬、發電設備領漲,教育、電信、多元金融等板塊跌幅居前。

題材上,可控核聚變概念領漲,東方精工6連板,久盛電氣、弘訊科技、海陸重工、永鼎股份、融發核電漲停。

消息面上,近日由中國自主研發製造的准環對稱仿星器測試平臺通過實驗,仿星器是一種受控核聚變裝置,而核聚變反應用於獲得持續不斷的能量,是解決人類終極能源問題的重要途徑,擁有巨大的商業和戰略價值。

這一問題不再僅限於實驗室里的課題討論,近年AI產業爆發,背後需要龐大又穩定的能源基礎設施支撐,核電股同晶元、光通信等硬體一樣,進入了AI賽道投資的範圍。

硬體及雲服務公司如英偉達,微軟等是吃到第一波螃蟹的公司,業績和利潤增長也最先開始放量,隨著AI應用的不斷滲透,使用AI工具的公司收穫了提質增效,而提供這些工具的公司業務開始放量,美股AI廣告營銷頭部公司AppLovin的三季報就是一個例證。

Q3營收12億美元,同比+39%,凈獲利率36%; 其中,包括AI推薦引擎AXON驅動的AppDiscovery廣告引擎在內的軟體平臺收入增長至8.35億美元,同比+66%,驗證了AI廣告商業化的增效邏輯,年初至今股價漲幅高達716%。

AI應用的商業模式已得到認證,收入覆蓋token cost是產業願意嘗試投入的前提,也是AI應用繁榮的前提條件,應用的湧現反過來有望為硬體帶來新的需求,那麼能源和推理成本有望大幅降低。

這種良性迴圈,不僅刺激美國科技股不斷出現新的牛股,也對A股形成映射。

這三天的震蕩盤面中,AI應用走出了比較亮眼的結構性行情。 其中能和AppLovin形成直接映射的,正是這邊傳媒板塊中的營銷賽道,大廣告平臺如騰訊、位元組,以及小的媒體服務商,譬如天地在線(收購上海佳投,號稱小AppLovin),以及匯量科技(旗下Miteraral平臺專門做海外行銷)。

而A股營銷板塊的上市公司盈利能力整體低下,正好對面有效驗證了AI行銷帶來的業績增量和盈利改善,其調整后的EBITDA獲利率高達60%,遠超同行水準。

預期差不光在一塊應用場景中發酵,邏輯同樣適用於其他應用場景,因此AI各個應用分支的映射都在上漲,但是有些只是炒作關聯概念,並沒有實際的業務推進。

AI行銷:天地在線、易點天下、藍色游標、利歐股份、引力傳媒、浙文互聯等。

Al Agent:崑崙萬維、萬興科技、金山辦公、泛微網路等。

AI搜索:崑崙萬維、360等。

AI音訊:崑崙萬維、中文在線、盛天網路、湯姆貓等。

AI視頻:芒果超媒、上海電影、華策影視、電廣傳媒等。

Al電商:值得買、返利科技、焦點科技、遙望科技等。

AI教育:豆神教育、世紀天鴻、科大訊飛等。

AI遊戲:掌趣科技、愷英網路、巨人網路、三七互娛等。

AI硬體:博士眼鏡、國光電器、漫步者等。

AI玩具:奧飛娛樂、實豐文化、廣博股份、元隆雅圖、姚記科技、湯姆貓、星輝娛樂等。

剛好本周美股AI迎來重磅事件,英偉達昨日的三季度財報再超預期,但營收同比增長最終還是降速了,下個財季的指引中值也略微保守,盤后一度跌5%。

是預期太高需要調整,還是營收放緩引起了市場的擔憂?

但緊接著Open AI又將有重磅產品推出,是否意味著市場圍繞硬體投資的範式將向不斷湧現的應用側轉移?

02

AI投資:算力還是應用?

從目前AI產業的兩大細分--底層的基礎設施和上層的應用來看,真正業績強勁的,依然是底層的基礎設施,特別是AI算力,從英偉達強勁的業績增長就可以看出。

因為英偉達是全球唯一、處於絕對壟斷地位的GPU供應商,而客戶--雲計算廠商,也依然在搶購英偉達的blackwell產品。 所以,除非傳出需求方面特別大的利空,如雲計算廠商大幅削減在AI算力方面的資本開支,否則都不需要擔心英偉達的基本面。

不過,英偉達績后下跌,也是事實。 回過頭看,英偉達股價已經上漲了2年,漲幅有10倍之多,雖然有一些投行很樂觀地開出2025年EPS達到5-6美元,按30倍PE計,英偉達明年的目標價可以去到150-180美元,但畢竟漲了這麼多,不能再像過去兩年那樣無腦式做多,而應該謹慎一點,特別是它已經連續兩次,在下季指引上跟買方要求有差距。

這讓我想起3年前的特斯拉。

從2019年下半年,特斯拉的產能瓶頸被打破之後,特斯拉出貨量大漲,每次業績都大超預期,中間還幸運地經歷了疫情爆發導致的全球大放水。 結果,特斯拉的股價迎來超級的大衛斯按兩下,在短短兩年時間,漲了10多倍,最高峰去到414美元。

不過,隨著出貨量高增長告一段落,加上美國高通脹導致美聯儲強力加息,特斯拉股價在2022年一路下跌,到2023年初,股價相對歷史高位下跌了76%。

英偉達會不會重蹈特斯拉的步伐?

我不敢肯定,不過這並不意味著英偉達不值得投資。

事實上,英偉達所處的競爭環境,遠遠好過當年的特斯拉,特斯拉需要面對很多的競爭對手的圍剿,但英偉達不需要,甚至在可以預見的未來,比如2-3年,都如此。 而在AI業績的增長性、確定性方面,英偉達是絕無僅有、遙遙領先的存在。

所以,英偉達的核心問題,是估值。

如果估值很高,資本自然就缺乏繼續買入的興趣,但如果估值跌得多,馬上會有資金去抄底。 未來一年的估值,如果在20-30倍左右,我認為尚算合理,如果太高,就要注意了。

至於應用層面,毫無疑問會成為未來的焦點。 因為基礎設施建設的終極目標,就是為了應用。 雖然應用還處在比較早期的階段,也經常被吐槽沒有什麼特別能夠創造利潤的應用出現,但可喜的是,我們正陸續看到一些應用公司業績的釋放,如APPlovin。

全球科技界都認同AI產業是未來最重要的科技產業之一,也認同先基建後應用的發展路徑。

因此,對於AI的投資者而言,一手基建,一手應用,是比較合理的投資組合。

03

结语

说回大家最关心的操作层面,首先要明确一点,现在投资AI的资金,比起去年要理性得多,只有看到具体的AI所产生业绩增长,才会大举做多,单靠画饼,很难再像去年那样轻易就能撩动资本的神经。

这就决定了,目前去投资AI,最好多重视胜率,而非简单看赔率。

从追求胜率的角度看,对于英伟达这类当红公司,比较舒服的交易位置,需要符合以下两个条件:

第一,美股市场出现集体性的大回撤,如7月-8月份那一次,所有科技股都下跌,这是市场在自己在出清,纳指在短短一个月时间内跌去15%,英伟达的跌幅高达34%。像4月份那一次回撤,纳指跌8%,英伟达跌21%,也可以接受。

第二,是基本面没有任何改变,这里包括美国经济基本面,也包括公司基本面。因为经济基本面能够保证美股整体反弹,而公司基本面则能够保证个股反弹。

這種無關基本面的、短期的、幅度很大的下殺,明顯是市場在製造機會,後面出現暴力反彈的概率非常高。 而像英偉達這類交投最活躍的公司,一旦市場反彈,常常會成為資本優先搶購的物件。

如果簡單地套用上述經驗,那英偉達的股價如果能夠在短期,比如1-2個月,股價回撤20-30%,即到達100-120美元,那就是比較好的買入位置。

別忘了前提條件:基本面沒有變化!

而受英偉達映射的那些A股算力概念股,同樣可以遵循上述的交易策略,前提是先排除地緣問題的影響。

而對於應用型的公司,則可以提前佈局,尤其是估值合理,未來業績確定性高的公司,不管是A股還是美股。 這類公司,雖然很難去預測它哪次業績會爆發,也可能買入之後相當長的時間里股價沒漲多少,但如果你是中長線的、投資AI的資金,大方向也沒有問題,剩下的交給時間即可,這不失為一個簡單易行,同時省時省力省心的策略。

因為未來10-20年,AI的應用會層出不窮,中間釋放商業價值和投資回報,也會層出不窮。

巴菲特說過,投資,並不需要太高的智商,但需要一個好的方向。

相比每天追熱點,勞心勞力卻未必能夠盈利,專注於AI這個確定的大方向,挑選頭部公司,多做中長線的佈局,會更好一些。 (全文完)

11月AI精選股名單新鮮出爐,六大不同風格及主題的策略,按此瞭解AI選股策略ProPicks,解鎖超90只新AI精選股名單。