恐慌指數升近13%,道指期貨重挫700點!G7擬釋油儲,原油升幅大幅收窄

2021年chatGPT引爆全球AI大模型熱潮以來,催生出了大量市值增長神話。

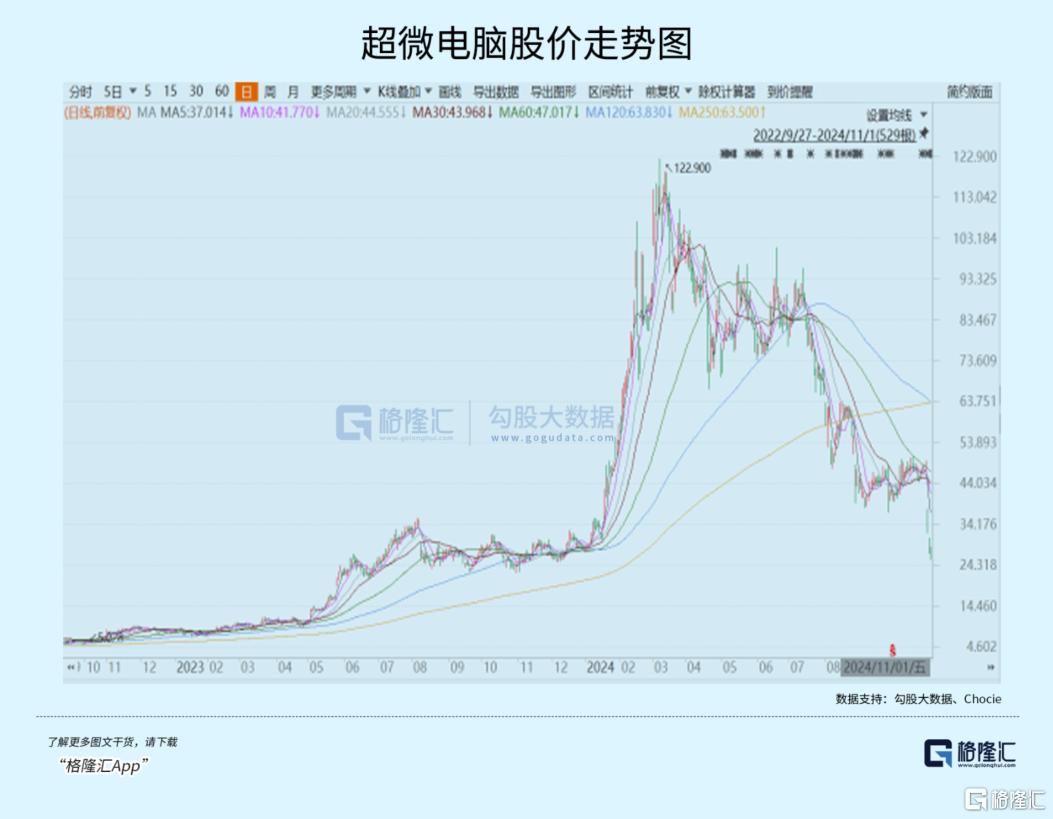

其中,Super Micro Compu (NASDAQ:SMCI)股價從大概30美元一路飆升至2024年3月最高點時1229美元,最高累計暴漲近40倍,堪稱美股AI領域的超級神話。

但3月之後,超微電腦股價急轉直下,在7個月之內狂瀉近80%,值得注意的是,最近3個交易日,跌幅高達47%,等於再次腰斬。

短短3年多時間,先兩度暴漲再兩度腰斬,讓人們見證了AI牛股的超級繁榮與泡沫的迅速破滅。

01

超微電腦史詩級崩潰,源於兩方面共振:財務被疑造假以及業績高增不確定性。

今年7月,超微電腦前員工Bob Luong向聯邦法院指控公司試圖虛增其收入。

今年8月,美國知名做空機構興登堡發佈一份調查報告,指控超微電腦存在「明顯的會計問題、未披露的關聯交易、制裁和出口控制失敗,以及客戶問題」。。

報告還明確指出超微電腦有財務造假前科。 2018年,超微電腦因未能提交必要的財務報告被納斯達克暫時摘牌。

此後,美國證監會(SEC)對超微電腦展開調查,指控公司存在“廣泛會計違規行為,導致銷售額、收益和獲利率虛高”——重點涉及2億美元營收虛增。 後來,公司繳納了罰款,選擇與SEC和解。

興登堡的指控,導致超微電腦當天股價一度暴跌近30%。

9月17日,納斯達克交易所對超微電腦發出警告,公司需要在60天內提交年報或恢復合規計劃(截止時間11月16日),否則面臨摘牌。

9月25日,美國司法部對超微電腦啟動調查,重點關注公司是否涉嫌財務造假違規等行為。 當日,超微電腦股價一度暴跌近20%。

短短1個多月之後,超微電腦在2023年3月新聘任的審計機構安永宣佈提出辭職。 還沒完成首份年報審計就辭職,引發更加巨大的震動。

天風國際分析師郭明琪分析稱,從過往經驗看,審計/會計辭任是很嚴重的事,該股迎停牌或退市的“最壞結果”的可能性越來越高。

超微電腦面臨市場關於財務造假的質疑以及潛在退市威脅,3天股價便腰斬了。

其實,即便假設超微業績數據完全準確(沒有財務造假),在沒有暴跌之前它的基本面與估值面也已經出現顯著背離。

2024財年三季報和年報發佈后,超微電腦當日股價均暴跌20%,主要原因便是業績不及市場預期。

首先看一個最為關鍵的指標——盈利能力。 2024財年銷售毛利率為14.13%。 其中,第四季度為11.2%,大幅不及市場預期的17%,並創下歷史新低。 最新凈利率為6.65%,創下本輪AI業務爆發以來新低。

在AI如此高景氣週期以及自身AI業務大幅高增背景下,毛利率卻出現了連續6個季度大幅下滑,比2022財年第三季度的18.76%大幅下滑7.5%。

這與當前AI伺服器高繁榮的行業階段並不吻合。 這反映出公司產品競爭力不足,只有通過降價來保持與戴爾、惠普等競爭對手的競爭。

同時,公司應收賬款從去年同期的12.93億美元大增至近30億美元,應付總額也從7.77億增至15.45億,都翻了1倍左右。 存貨方面,2024財年第二季度為25億美元,短短6個月時間暴增至44億美元。

應收應付和存貨數據激增,一般是財務造假的重災區。 雖然近年來AI產業鏈大爆發確實會導致產業鏈公司這些數據大增,但在超微電腦這裡,先被沽空機構明確發文質疑,后又有會計師在財報披露前“提桶跑路”,就難免引發市場對這些數據真實性的猜疑了。

02

如果超微电脑朝着最坏结果去演绎的话,对英伟达以及AI板块会有多大影响?

从业务来看,超微电脑是英伟达第三大客户,同时英伟达是超微电脑第一大客户,两者关系非常密切。

如果超微电脑因为财务问题导致退市等严重后果的话,经营上恐受到重大冲击,对英伟达的订单交付会有一些影响。因为当前超微电脑约占英伟达9%的营收。

抛开以上因素不谈,英伟达业绩高增持续性其实也面临不小压力。

过去一年多,英伟达业绩爆发,主要由数据中心业务拉动,最新占比已经高达80%,而此前占比较高的游戏等业务没有起色。

英伟达数据业务大幅高增,源于微软、Meta、字节等核心科技巨头疯狂采买GPU所致。但该业务具备短期极致爆发性以及典型的周期性,不像其他美国几大科技巨头的业务具备相对刚需且有持续性。

科技巨头们疯狂采购GPU来建立算力集群,属于基础设施投入,类似5G基站建设,需求是分阶段的。

在初期阶段,资本开支很大,购买相关组件来建设基站。到了中期,采购需求会明显放缓,到了后期,主要工作将是为了维护基站,采购量会进一步收缩。

算力基础设施初期高景气阶段持续时间取决于下游终端科技巨头变现是否形成商业闭环。

如果变现顺利,那么采购量会越来越大,初期阶段持续时间也会比较长。如果不顺利,迟迟找不到有效变现商业模式,那么采购量非但不会高速增长,且有可能在短期内断崖式下跌。

现在,这个闭环明显还没有真正完成。

过去一两个季度,美国几大核心科技巨头业绩不及预期,跟建设算力有关的大量资本开支有关,也一度引发了市场对于AI商业化变现的质疑。

今年三季度,微软资本支出200亿美元,同比增近80%,环比增5%。谷歌同期资本开支131亿美元,同比增62%,预计Q4将维持这一水平。

英伟达想要保持高增,下游科技客户需要在已有高资本开支基础上还要保持增量才行。因此,资本开支环比指标更为重要。不过,从微软、谷歌的情况来看,保持现有高资本开支为主基调,没有更多高增量,这其实对英伟达是不利的。

从GPU价格维度上看,也不会那么乐观。

去年至今,GPU价格快速飞涨,主要有两个方面因素。一方面,ChatGPT引爆AI,科技大厂对GPU需求突然急速放量,而供给上英伟达几乎一家独大,GPU市场占据了80%的市场份额,供应严重不足,以至于GPU产生了严重供需错配。

另一方面,价格大涨之下,市场各方对GPU投机需求明显上升(囤货),加剧了GPU供需失衡。这有点类似新能源汽车在2020年突然爆发,碳酸锂供需严重错配,导致价格从5万元飙升至60万元,等产能上来,需求又放缓,现在价格已经回到7万元水平了。

现在,GPU也面临这样的潜在风险。

首先看算力租赁市场,H100芯片最初租赁价格为4.7美元/小时,炒至高峰时一度达到每小时8美元以上。现在,1个H100NVL租赁价格每小时在2—3美元之间,价格已腰斩不止。

不只是H100,另一款英伟达热门消费级芯片4090在今年3月租赁主流价格在1.3万元,如今跌至7000-8000元。

另据证券时报,去年8卡搭载H100的服务器整机售价在300万元以上,现在降低至230万-240万元,降幅超过20%,特供的H20芯片价格也从140万元降低至110万元以下。

可以预期的是,英伟达GB200从今年四季度到明年必然会放量,但营收主力大概率依旧还是H100,后者价格从今年开始便遇压力,明年降价的可能性增大。

把时间拉长一些看,GPU价格几乎必然会进入降价周期中去,因为供需严重失衡会逐步回到供需平衡。

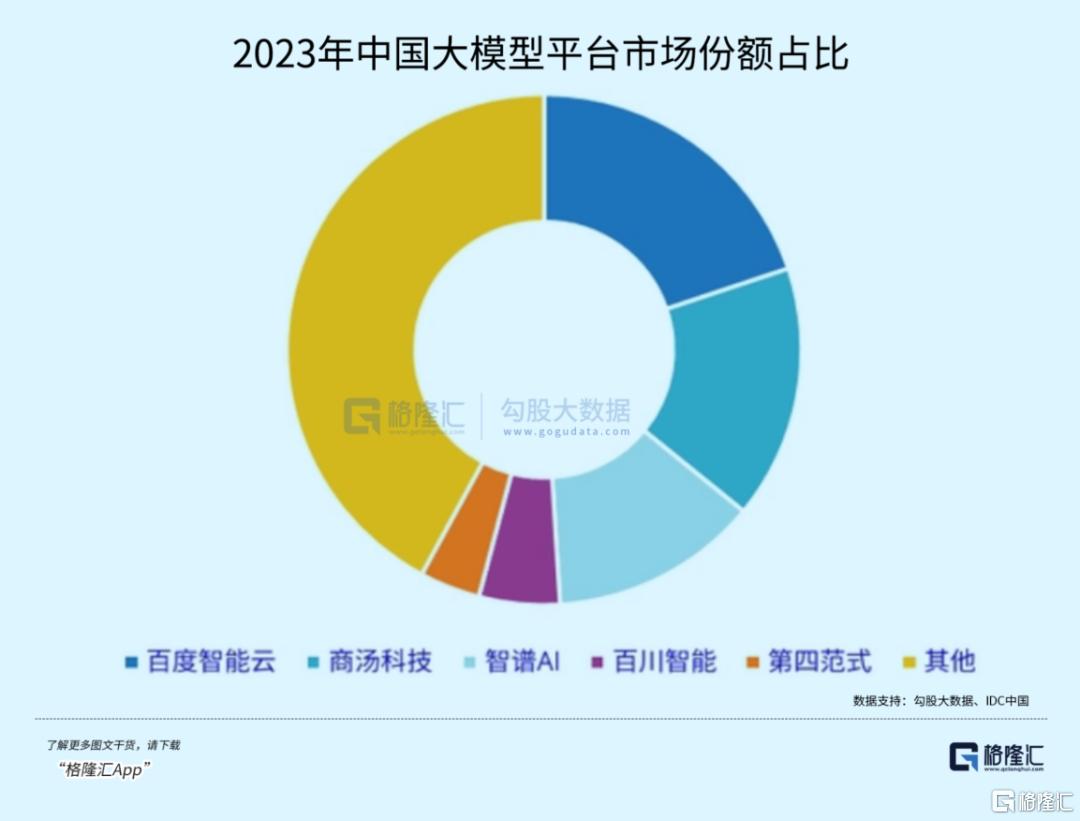

中国市场,GPU需求已有放缓之势。一个是去年经历了“百模大战”,除百度、阿里、商汤等互联网大厂外,还包括大量其他领域跨界过来布局算力的上市公司。如今,大模型龙头份额越来越大,迫使更多中小厂商放弃对AI模型训练的投资。

二个即便是互联网大厂,商业化变现不清晰,AI收益率曲线也没有想象那么陡峭,放缓对AI高增投资也有其必然性。

供给方面,国产算力起来了一部分。GPU供需两端没有那么紧张了,导致英伟达GPU售价或租赁价格下跌较为迅猛。

美国相较于中国市场可能会有延后,但也必然会进入到供需平衡阶段,GPU价格也会面临压力。

03

超微电脑暴涨40倍后,在短短几个月内狂泻80%,甚至面临退市摘牌风险,足以见得美股市场的疯狂与残酷,也敲响了美股AI炒作的警钟。

當然,對於有業績支撐的核心科技巨頭們,美股市場很是友善,即便業績不及預期亦或是長期基本面存在潛在較大威脅,也不會深跌,意思一下又創新高了,全球資金抱團跡象愈發明顯。

比如,蘋果凈利潤已經連續2年下滑了,未來在中國市場還面臨華為持續搶奪高端份額的威脅以及沒有新的業務增長曲線(造車宣布失敗),但估值卻給了絕對高位的36倍,逼近2021年歷史最高峰,而過去10年估值中位數為19.5倍。

再看英偉達,最近幾個季度業績同比高增,確實很優秀,但給的估值也足夠樂觀與激進——最新PE為63倍。 但面對潛在業務增長從「量價齊升」轉變為「量升價跌」的風險,市場直接選擇無視。

這一切背後,還是全球貨幣流動性泛濫的結果。 在美股,以AI為首的科技巨頭「永遠漲」的信仰愈發堅定,但真的會一直漲下去嗎? (全文完)

財報預測一應俱全,季報年報全囊括,未來幾年數據通通有,InvestingPro 一個就够!即刻搵詳情!