美國大選的終極對決僅剩一周時間,誰能最後入主白宮,備受全球矚目。

眼下,特朗普和哈裡斯還在“你追我趕”,選情依舊十分膠著。 最新民調顯示,在關鍵的搖擺州兩人的支援率不相上下。

不過,市場已經大幅定價:勝負天平已經朝著特朗普傾斜。

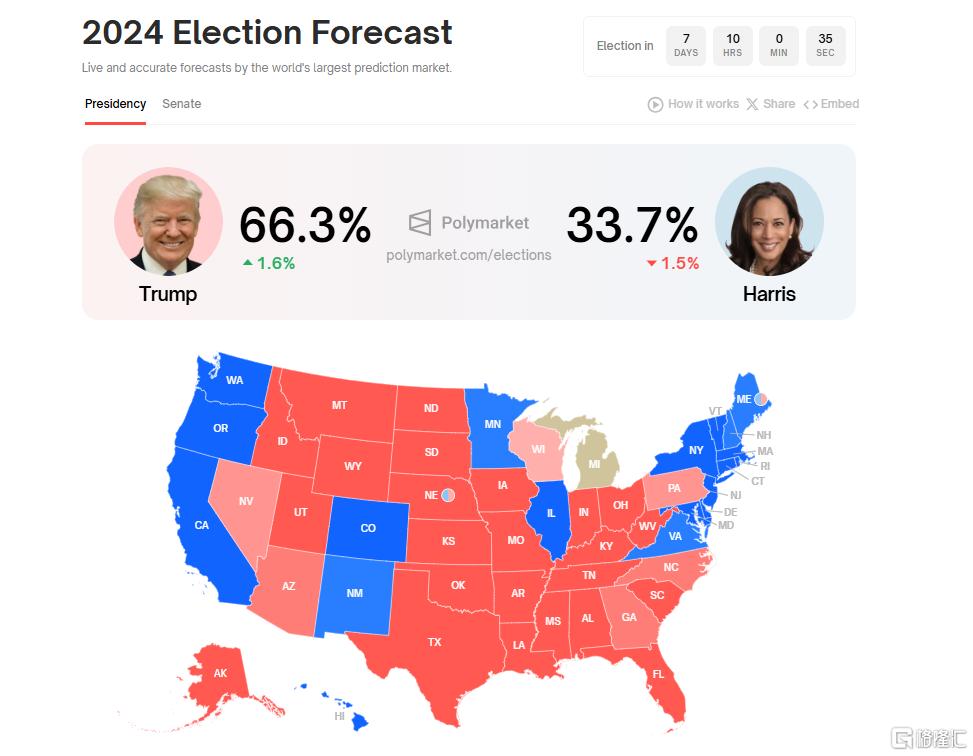

據政治博彩網站Polymarket的預測顯示,兩人的優劣勢愈發懸殊。

目前,特朗普贏得總統的可能性高達66%,哈裡斯則不到34%。

特朗普“二進宮”的擔憂

如果特朗普「二進宮」,會帶來哪些影響?

從政策來看,特朗普一直試圖通過提供大量稅收措施減免來吸引美國選民。

包括延長所有將於明年到期的2017年個人減稅措施,取消小費、社會保障和加班工資的稅收。

預算分析師表示,除了國會預算辦公室此前估計到2034年將增長22萬億美元的債務之外,這將在十年內至少再增加7.5萬億美元的美國新債務。

不過分析師們認為,特朗普的減稅政策提議可能會提振股市。

因為低企業稅率和寬鬆監管相結合,可能會提高企業利潤並推動股市走高。

但需要注意的是,特朗普誓言要對所有國家的進口商品加征關稅,這將打擊全球供應鏈,可能引發報復並提高成本。

此外,全球經濟領導人對特朗普回歸感到擔憂。

在IMF和世界銀行年會上,多國經濟決策者都在擔心特朗普重新掌權的潛在影響。

其中不乏,特朗普可能通過大幅提高關稅、增加數萬億美元的債務發行,以及逆轉應對氣候變化的工作以支援更多的化石燃料能源生產來顛覆全球金融體系。

日本央行行長植田和男表示,對於誰將成為下一任總統,以及新總統將採取何種政策,所有人似乎都感到擔憂。

德國財政部長認為,美歐貿易戰只會有輸家。

巴西央行行長指出,在對美元敏感的經濟體中,支援特朗普的市場押注已經對長期利率期貨產生了通脹影響。

土耳其財政部長稱,美國長期利率高企和美元走強對新興市場不利。

“赤字擴大意味著債務增加,債務增加意味著長期利率上升,這可能也意味著美元走強。”

當然,除了各國經濟政要之外,科學家、經濟學家、華爾街投行也憂心忡忡。

稍早前,82名美國諾貝爾物理學、化學、醫學和經濟學獎得主聯名反對特朗普,這在美國歷史上也實屬罕見。

他們批評特朗普的經濟計劃,特別是他有關加征關稅的提議。

金融市場有哪些壓力?

眼下,金融資產正押注特朗普獲勝。

那麼,未來對美股、美元、美債又有何影響?

大摩分析指出,若特朗普勝選:關稅先行,財政政策最後。

摩根士丹利構建了特朗普獲勝的情景,並認為大選後潛在政策變化的先後順序至關重。

其將特朗普上臺後可能出現的政策變化分為三大領域——財政政策、移民控制和關稅。

大摩認為,考慮到總統在貿易政策上的廣泛自由裁量權、特朗普在競選資訊中表達的意圖以及他第一個任期的先例,關稅改革很可能會先行......

該機構預計,廣泛的關稅將通過消費、投資支出、工資和勞動收入下降對增長構成下行風險,並對通脹構成上行風險。

大摩預測,如果美國實施所有目前正在討論的關稅,可能對美國實際GDP增長造成1.4%的拖累,推升通脹上升0.9%。

全球「最準確經濟學家」、Market Securities Monaco首席經濟學家兼策略師Christophe Barraud也預測了特朗普勝選影響。

他指出,如果特朗普獲勝,10 年期美國國債收益率可能會至少升至 4.5%,高於目前的 4.23%。

如果特朗普在國會得不到足夠支援,債券收益率可能會再升至 4.35%。 但如果共和黨表現非常好,債券收益率可能會一路升至 5%。

這種上漲之所以會發生,是因為投資者可能會尋求更多資金來彌補更高的風險,尤其是如果特朗普在就業市場良好的情況下制定更嚴格的移民規則,這可能會導致通脹加劇。

Barclays Plc策略師Themistoklis Fiotakis也表示,隨著選舉臨近和“特朗普交易”的增加,美國利率維持高位,美元可能繼續走強,這給新興市場資產將帶來了一定的壓力。