4月第一天,金價繼續飆。

週一,現貨黃金日內接連突破2240、2250,站上2260美元關口,創下歷史新高。

截至發稿,現貨黃金上漲1.34%至每盎司2262.18美元;美國黃金期貨上漲超2%,至 2283.45美元。

受美聯儲降息預期和黃金作為避險資產吸引力的推動,金價漲勢愈發兇猛。作為今年來表現較好的主要大宗商品之一,黃金在一季度實現了超過8%的增長。

上週五,被視為美聯儲“晴雨錶”的2月關鍵通脹指標出爐。

2月PCE價格指數上漲0.3%;剔除食品和能源價格波動後,核心PCE價格指數環比上漲0.3%。

核心PCE年率同比攀升 2.8%,為2021年4月以來的最低水準,符合市場預期,但仍高於美聯儲的2%目標。

這可能會讓美聯儲在開始考慮降息之前一直按兵不動。

不過,IG市場策略師Yeap Jun Rong表示,核心PCE價格指數沒有出現任何意外的上行可能為金價突破新紀錄提供了進一步的動力。

他表示,核心資料目前處於近兩年來的最低水準,這可能為美聯儲儘早啟動降息進程提供了一些依據。

雖然,鮑威爾上周重申美聯儲並不急於降息,但他同時也表示,最新的美國通脹資料“符合我們希望看到的情況”,這表明六月降息已在考慮之中。

鮑威爾表示,現在美聯儲面臨兩面夾擊,一邊是急切希望首次降息的經濟學家和投資者,另一邊則是那些更為謹慎的人,雙方勢均力敵。

“我們會謹慎對待這個決定,因為我們有能力這麼做。我們希望在採取降息步驟之前更有信心。”

在3月的議息會議上,美聯儲維持利率目標區間在5.25%-5.5%不變。但點陣圖仍堅持對2024年內降息3次,降息幅度75bp的預估。

當下,美聯儲正在等待表明通脹得到控制的更多證據。

本周,非農資料將在週五壓軸登場,市場預計就業資料將延續過去幾個月的強勁勢頭——3月新增非農就業人數有望增加20萬人。

市場則在繼續押注首次降息會在6月份發生。

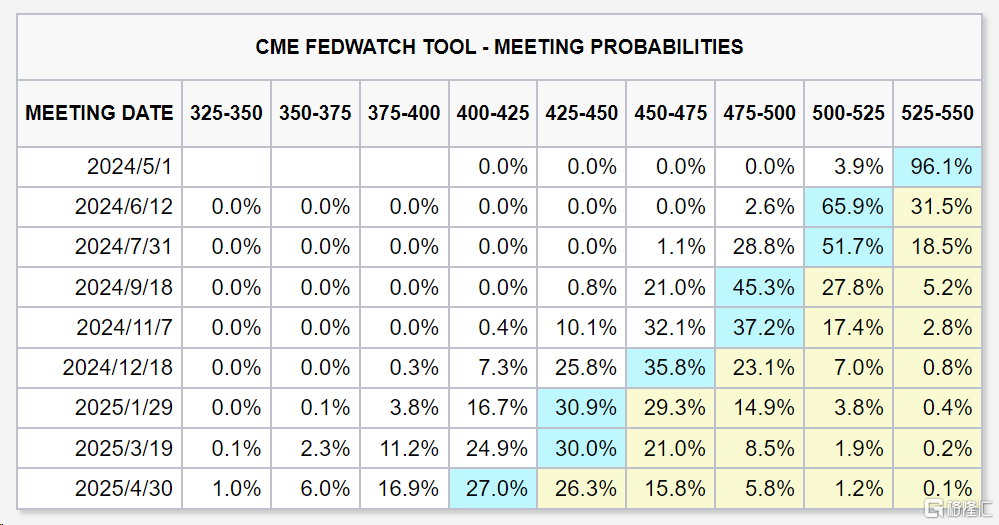

根據CME美聯儲觀察工具,市場預計美聯儲在5月將再次按兵不動,6月美聯儲降息的概率為65.9%,市場定價與FOMC三次降息的預測一致。

除了美聯儲的降息押注之外,中東地緣政治衝突也在持續增強了黃金作為避險資產的吸引力。

據央視新聞消息,當地時間3月31日晚,以色列總理內塔尼亞胡在新聞發佈會上表示,以軍已準備好進攻拉法。

他表示,沒有誰能夠阻擋以色列進攻拉法,以方不會因為齋月、美國的壓力等因素推遲進攻。

由此看,巴以衝突距離結束似乎還“遙遙無期”。

與此同時,各國央行的買盤推動下,也是金價飆升的一大重要原因。

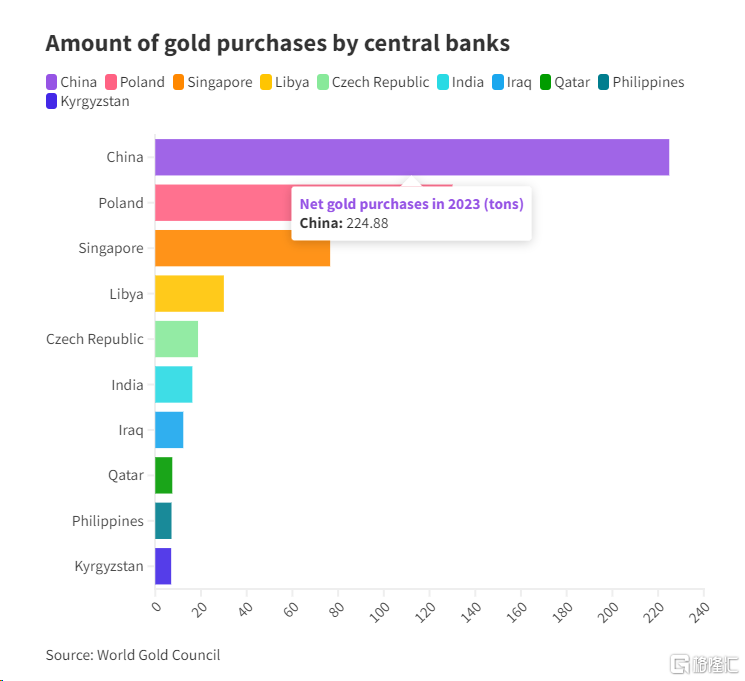

世界黃金協會的資料顯示,去年中國是消費者需求和央行黃金購買量的主要推動力,而且不太可能放緩。

其中,中國央行2023年購買了224.88噸黃金,為全球第一大黃金淨消費國;波蘭央行以購買了130 噸金條位列第二,新加坡購買了76.51噸排名第三。

與此同時,中國的零售黃金購買量也最高。

資料顯示,2023年中國超過印度,成為全球最大的黃金珠寶購買國。中國消費者去年購買了603噸黃金首飾,比2022年增長了10%。

對於接下來的走勢,花旗北美大宗商品研究主管Aakash Doshi表示,2024年下半年價格可能上漲至2300美元/盎司,尤其是在美聯儲可能在2024年下半年降息的預期背景下。

方正證券分析認為,通過對“三次黃金熊市,兩次熊市形態”的排除法分析,黃金價格短期不具備快速下行基礎,看好美聯儲降息週期階段黃金價格持續突破歷史新高。

同時,與2018-2019年黃金牛市前夜類似,預計黃金價格將持續受多維度宏觀經濟指標擾動,預計擾動點將為黃金商品/權益配置最佳節點,金價將維持震盪上行趨勢。

下次應該買入邊只股票?

AI運算正在改變股市。透過 Investing.com 的ProPicks AI功能,我們先進的人工智能將給出6個勝券在握的投資組合。僅在2024年,ProPicks AI就識別了2檔漲幅超過150%的標的,另外還有4檔漲幅超過30%,及3檔股票漲幅超過25%。下一個大牛股會是哪隻?

解鎖 ProPicks AI