伊朗總統表示將停止對鄰國的攻擊

- 本文將探討為什麼美股大市及七巨頭皆沒有投機泡沫。

- 在眼花繚亂的升勢中,筆者還將介紹防禦性投資者策略以及若干實例。

- 能源股通常於4月創下一年中最佳表現。本文將深入研究如何把握能源領域的機遇。

Investing.com - 標準普爾500指數於2024年前56個交易日飆升了9.7%,創1928年以來第15個最佳開局。

以下是有關年份及其前56天的相應升幅:

•1930年:+13.2%。

•1931年:+16.6%。

•1936年:+12%。

•1943年: +12.4%。

•1961年:+11.3%。

•1967年:+12.3%。

•1975年:+21.6%。

•1976年:+11.7%。

•1986年:+10.4%。

•1987年:+24.4%。

•1991年:+11%。

•1998年:+13.9%。

•2012年:+10.7%。

•2019年:+11.7%。

•今年(2024年):+9.7%。

於這14年中,有11年標普500指數在開局良好後繼續走高。只有1930年、1931年和1987年這三年轉跌。不過,其他11年標普500指數都大幅上升,最低升2.4%(2012年)和4.3%(1986年),最高升15.4%(2019年)和14.8%(1936年)。

另一方面,一些投資者擔心市場是否有泡沫,尤其是七巨頭——蘋果公司(NASDAQ:AAPL)、微軟(NASDAQ:MSFT)、Meta(NASDAQ:META)、亞馬遜(NASDAQ:AMZN)、谷歌母公司Alphabet (NASDAQ:GOOGL)、英偉達(Nvidia)(NASDAQ:NVDA)和特斯拉(NASDAQ:TSLA)

然而,於討論泡沫前,需要瞭解什麼是投機泡沫,同時結合一些著名的例子,然後才能正面解決這個問題。

當市場價格顯著而快速上升,超過市場的內在價值時,就出現了投機泡沫,惟這並不意味著價格上升沒有道理,而只是表明價格上升速度異常快。

當強勁的需求突然消失時,泡沫通常會破裂,價格急劇下跌,跌速與升速相若,並往往導致之前累積的財富流失。

泡沫是由價格持續上升的錯誤信念推動,這種非理性的信念促使投資者越來越激進地買入,而沒有考慮其他情況。

歷史上的著名的泡沫事件

17世紀的鬱金香狂熱席捲荷蘭,異國鬱金香價格被推至天價,人們甚至不惜賣掉房子來購買鬱金香。

18世紀末爆發了南海泡沫,當時南海公司壟斷了與拉丁美洲西班牙殖民地的貿易,隨著關於南海公司探險的傳聞不斷擴散,公司股價於短短7個月內從128英鎊飆升至1000英鎊。

19世紀40年代的鐵路狂熱是一場關於鐵路公司的過度投機。1929年的大崩潰前,華爾街也經歷了一場投機狂潮,吸引了無數人湧入股市。

於1997年至2000年的互聯網泡沫期間,互聯網相關股票飛升,然而於2000年3月納斯達克指數達到5132點後暴跌,導致眾多公司倒閉、破產,大量投資者損失慘重。

2008年的次貸危機則源於美國銀行向財務不穩定的個人發放高風險貸款,這些貸款被打包成複雜金融產品出售,最終觸發了全球經濟危機。

於這些泡沫事件中,價格往往暴跌超過90%,並且很少能夠回升,或者需要數十年時間才能恢復。例如,日本的日經指數用了整整40年才重回高位,而很多科技泡沫時期的股票則永遠無法收復失地。當時,一些公司僅僅在名字後面加上「.com」,便能看著自己的股價飆升,而這背後並沒有任何合理的支撐,更不用說高價買入的投資者。

然而,當我們審視今天的這7間公司時,我們會發現它們正在創造著可觀的利潤。因此,考慮到它們強勁的業績表現,對它們股票的高需求也就不足為奇了。

反映當前現實的另一個重要指標是市盈率。在科技泡沫時期,很多公司的市盈率高達100倍甚至更高。相比之下,截至今天,標準普爾500指數的12個月市盈率為26倍,5年平均值為23倍,10年平均值為21倍,表明儘管標準普爾500指數的價格略高於歷史平均水準,惟遠未達到泡沫的程度。

擔憂高位買入?試試防禦性投資策略

雖然市場目前並未陷入投機泡沫,惟很多投資者仍對在高位買入感到擔憂。不過,別擔心,總有解決之道。投資者可以考慮防禦性交易策略。有一個經典的方法供你參考:

投資於過去五年中持續上調股息的公司。這樣的公司通常業績穩健,基本面良好。例如:

投資者信心指數(AAII)

此外,根據投資者信心指數,目前對未來六個月股價將上升的樂觀投資者占43.2%,高於37.5%的歷史平均水準。而認為未來六個月股價將下跌的悲觀投資者占27.2%,低於31%的歷史平均水準。

四月能源股往往表現良好

值得一提的是,4月份對於能源股來說通常是一個表現優異的月份。根據過去33年的數據,4月份能源行業的平均表現優於標準普爾500指數近2%。緊隨其後的是9月和2月,升幅分別約為+1%和+0.75%。而表現最差的月份則是11月、7月和8月。

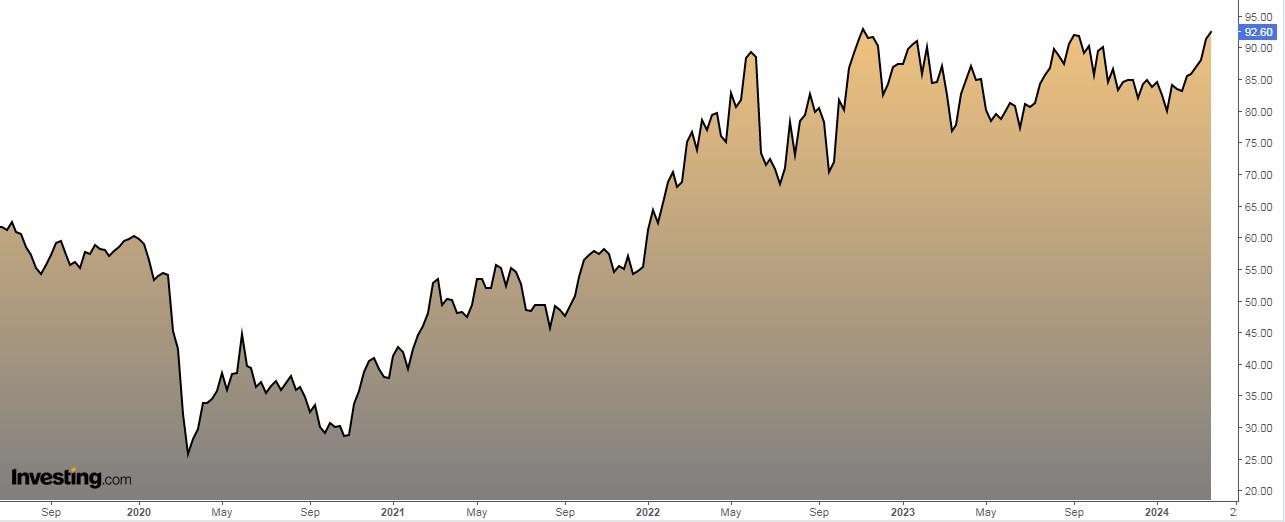

Energy Select Sector SPDR® Fund走勢圖,來源:Investing.com

如果想投資能源行業,可以考慮追蹤標準普爾500指數能源板塊的Energy Select Sector SPDR® Fund (NYSE:XLE),此基金資產管理規模超過260億美元,為投資者提供了便捷的能源行業投資途徑。

***

InvestingPro是一款股票分析和研究工具,旨在協助用戶判斷哪些股票可以考慮買入,哪些股票應該考慮賣出,其主要功能分為一下幾大類,每個大類下還有更多功能:

- ProPicks:AI算法得出的投資策略,使用了AI技術,結合了人類專業投資理念,進行大數據分析得出的策略,根據回測數據,這些策略皆在過往跑贏了大市。

- ProTips:此功能旨在提煉繁雜的財務數據,轉變為易於理解的一句話意見,能夠幫助投資者快速瞭解一隻股票過往財務數據反映出了什麽積極或利淡因素。

- 公允價值和穩健度評分:根據對財務數據的分析,測算的公司股票公允價值,以及財務狀況,可幫助投資者評估公司股價是否過高或過低,以及財務風險。

- 先進的股票篩選器:可以通過數百個財務指標篩選股票,篩選結果可保存、可導出為表格。

- 海量股票的歷史財務資料:便於投資者深入瞭解和研究公司財務細節,進行專業的基本面分析。

- 更多功能:我們已有計劃在INVESTINGPRO1加入更多功能。

欲進一步瞭解InvestingPro,請訪問下方連結:

https://hk.investing.com/pro/pricing

優惠價最低69港元/月。使用折扣碼HKNEWS1訂閱InvestingPro,可在優惠價上再享10%折扣。

編譯:劉川