暴漲189%後為何遭AI剔除?2月全新選股清單火熱出爐

2023年的國內資產表現不佳,大部分行業指數都是負回報,要選一個如同2022年的新能源般景氣的代表性板塊,很難有一個標準的答案。

高分紅的煤炭石油、創新想像力拉滿的Ai,都可能是2023年表現最好的板塊,但從產業結構升級的角度看,相信也有不少投資者選擇中國醫藥板塊,畢竟在2023年,港股製藥行業表現還是不錯的。

2023年,多家中國醫藥公司捷報頻傳,先是陸續不少產品成功在海外上市,其次,大量小型biotech對海外公司授權合作,獲得了可觀的現金收益。

相比於CRO的製造代工定位,創新藥研發設計的收入,更加體現了工程師紅利。也讓我們對整個中國醫藥行業的未來更加樂觀了起來。但事實是這樣的嗎?

一、對外授權新高

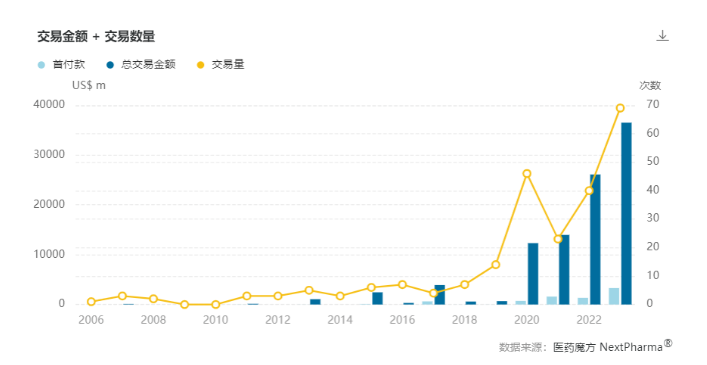

2023年,中國藥企對海外的授權新高,無論是總交易金額、交易量、總付款都是新高。

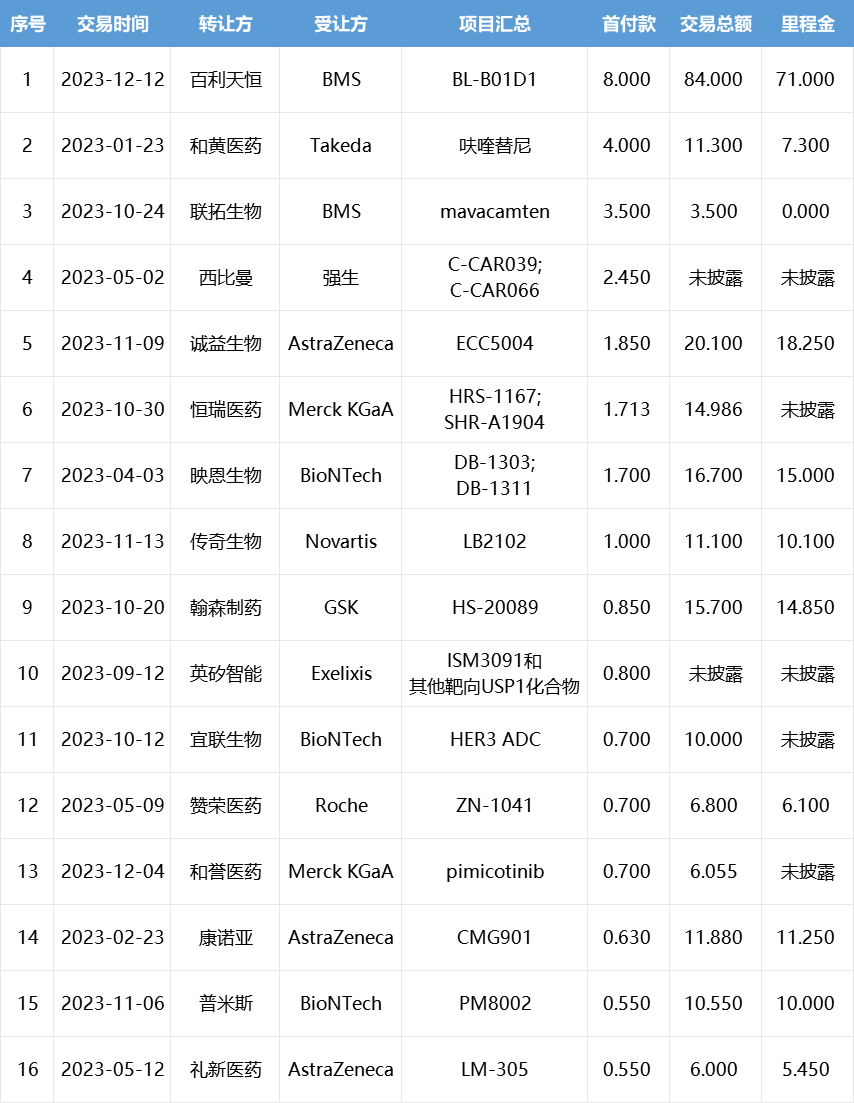

從交易一覽來看,主要集中在免疫療法的ADC(抗體偶聯藥物)上,相比於過去幾年,PD-1、CAR-T以外,應該是多了一個中國創新藥企業內卷的方向。

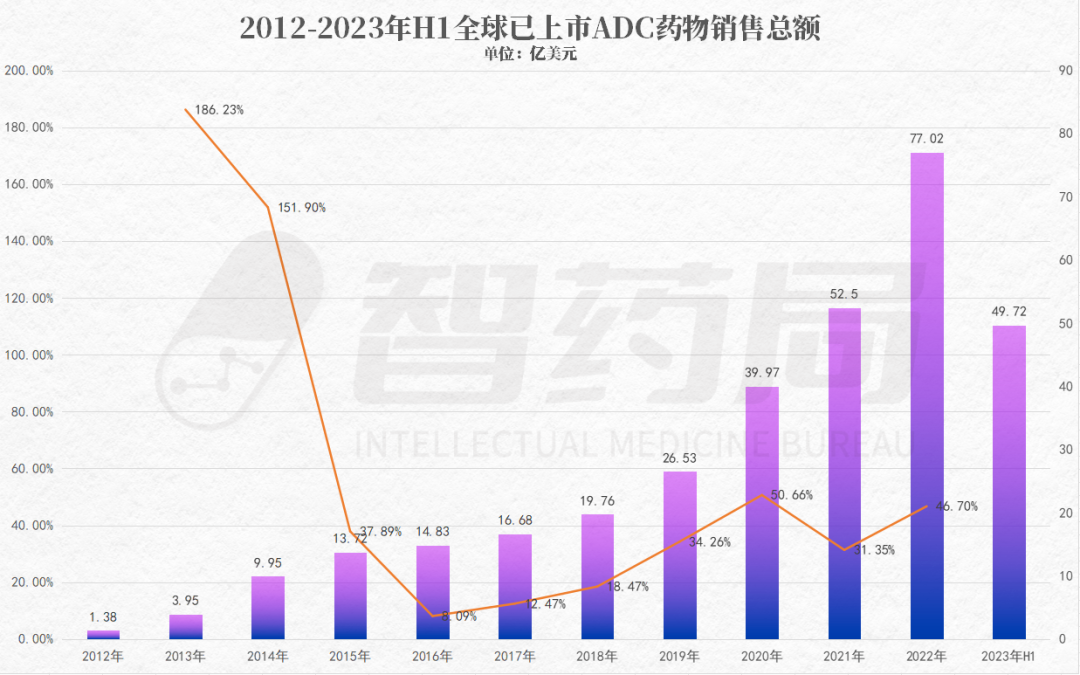

ADC領域的增長是很驚人,幾乎每個大藥企都急需入場的門票。而中國biotech多年前在這個方向上的下注,也確實是對了。

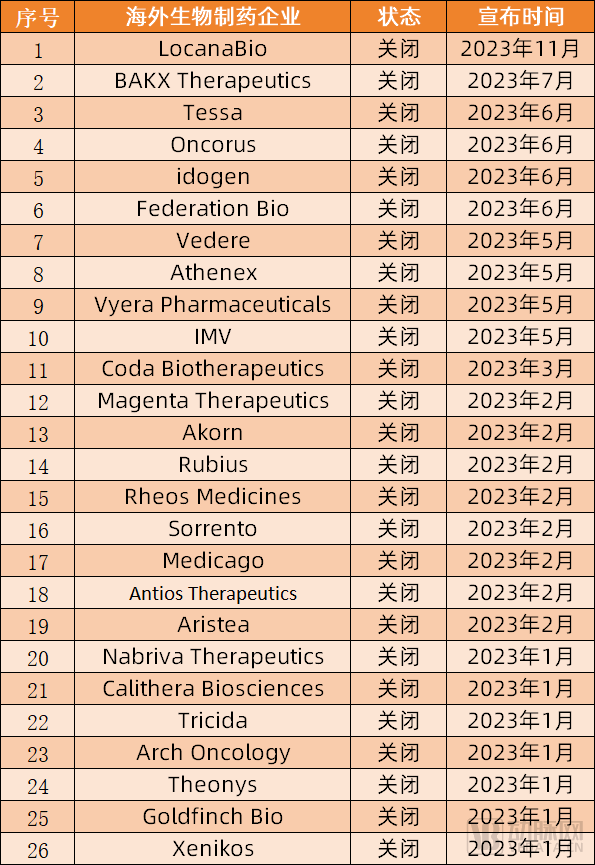

不過也要注意到,今年以來,全球醫藥行業並購異常火熱,在今年,國外瀕臨破產或已宣告破產、倒閉的Biotech達近60家。今年以來僅有11家Biotech公司成功在美股IPO(除借殼上市),而這一數字在2020年和2021年分別為74和85。A股港股就更不用說了,這一定程度上反映了行業內小公司生存困難的問題。

在行業低迷,biotech估值下滑之時,大藥企紛紛開始買買買,今年醫藥行業達成的10億美元以上的並購超過20起。其中,TOP10收購項目總金額高達1149億美元,遠高於2022年的757億美元。

伴隨著行業並購的火熱,藥物合作交易自然也冷淡不了,因此,目前中國藥企的大量BD,也有很大的行業趨勢因素。是財務端融資困難,加上海外藥企在新賽道上的競爭要求,帶來了這麼大量的BD。

資料來源:醫藥魔方

二、賤賣還是雙贏?

不過,大量的BD和授權固然帶來了不少收入和後續的預期,但仍然有一些質疑。

投資者發出疑問,這一系列的交易下來,對於中國公司來說,確實獲得了收益,驗證了產品力,但也有可能,無形中賤賣了很多優質的資產。

例如,一款藥物,如果定位是best-in-class,在海外對應的市場天花板也很高,假設能做到10億美元的市場巔峰銷售額,以歐美藥企90%毛利,淨利率50%的預期算,每年5億利潤,至少能支撐幾十億美元的市值。

但如今通過BD,是獲得了1-2億的首付款,隨後的里程金加銷售分成,拿到手的利潤預期,大概之時原先的一半,甚至更少。這樣,在同樣的產品達到同樣的進度後,公司的合理市值就降到了原先預期的一半。

不少藥企的巔峰股價對應的估值,都是按照上面的海外自己做的預期來的,在BD過後,收入多了一個參與者在分,就不再可能給到那樣的估值了。

最典型的例子可以看信達生物,公司作為目前國內PD-1的龍頭之一,曾經也把PD-1產品的國內權益授權給了禮來。禮來在Q3在中國市場仍然分得信達PD-1 接近1億美元以上的收入。

信達上市最大的預期就是成為PD-1龍頭,信迪利每年產生超過50億的收入。到如今,信達的PD-1收入做不到50億,也成為不了市占率第一,主要就是被分掉的這一部分的影響。

今天看到這些BD的條款,在日後一旦產品成功上市,真到了該分利益的時候,會成為造成收入不及預期、市值不及預期的雙刃劍。

而biotech公司大量BD也是思路的轉變。

行業確實不再好高騖遠,不再追求成為大藥廠,對標的不再是什麼輝瑞強生默克,而是先活過眼下。

過往有好產品,市場容忍度高,融資順暢,是可以大展宏圖,於是希望借此長驅直入,做成biophrama。但是今天的現實已經說明,市場沒有足夠的錢,為了不倒閉需要把權益讓出來,先賺點BD的小錢,海外的研發和銷售,也得靠別人的力量。

這麼一來,不少公司無形中也確實錯失了一些做得更大的機會。

像核心產品一直握在自己手裡的百濟神州,燒的錢是膽戰心驚,但確實到後面產品成功後,收入的增長那是一個猛烈。

主要是百濟產品開發的前幾年醫藥融資市場一直很好,這是無法模仿的,也可以說,對於藥企來說,融資是時代的機遇。

BD之外,有另外一些現象也值得留意。

如上面提到的,今年以來海外藥企破產數量新高,而且並購金額大增,但今年國內藥企破產倒閉幾乎沒有,被直接收購的只有幾天前的亙喜生物,收購案例也是極少的。

這側面說明了,在融資寒冬下,很多藥企的BD也可能是給公司續命的折中之舉,是為了避免倒閉而出讓產品權益。畢竟全賣了,公司也就沒了。國內對於破產和公司轉讓的態度還是太保守。

無形中,這拖慢了行業內落後產能的清理速度。而且對於小biotech來說,BD的產品很可能是當下的管線內的核心產品,而其餘的產品按照研發規律,很多就是是數據不行的將淘汰產品。因此,這個核心成功產品的收入必須要填平剩餘失敗產品的研發費用。

但今年以來,60多起國內公司的BD中,首付款高於1億美元的只有8起,剩下的都低於1億美元,對於管線的總投入來說,真的完全覆蓋了嗎?

大藥企順水退舟,不到一個億的首付款,賭輸了也沒什麼,首付款很低,里程金卻很高,主打的就是一個低勝率高賠率,完全以賭石的心態來對待,如果是這樣,這些大藥企的BD背書,實際上也不算什麼,而且,後續還有產品合作被退貨的可能。

三、仍需要更多成功的藥物

中國藥企對外授權是新高了,但這仍然遠不是成功的信號,因為大部分的BD都只是首付款,後面的大筆里程碑付款,產品不上市是基本拿不到的,如上面所說,大部分的合作條例,首付款只是些雞毛蒜皮的小錢。那些靠此續命的公司,產品失敗了,該破產的還是得破,只是時間遲早的問題罷了。

而倘若這一系列中國原創新藥臨床數據不行,沒能成功上市,那麼也意味著中國醫藥整體實力沒有取得實質上進步。

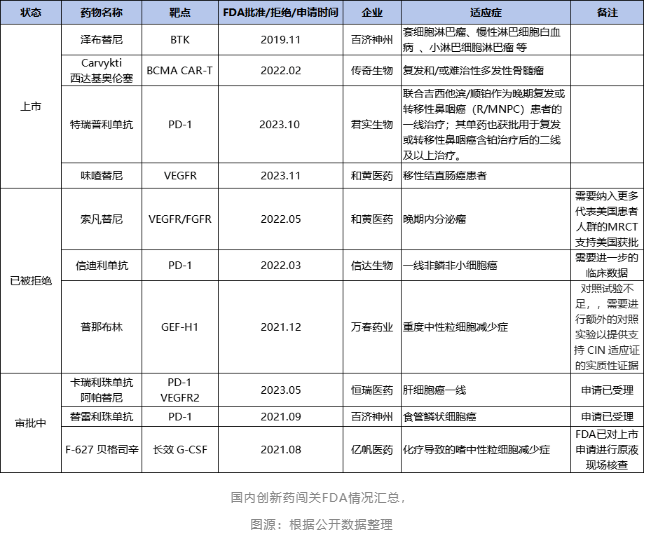

目前,成功海外上市的中國原創新藥還是少,今年共有三款產品上市,君實的PD-1,和黃的呋喹替尼和百濟PD-1的歐洲獲批(FDA未獲批)

資料來源:貝殼社

雖然數量上有突破,但這些產品大多數都是小適應症,也算不上best in class產品。所以,其在銷售額上的預期是不如澤布替尼和Carvykti的,2023年度的中國新藥海外上市,突破意義是不夠大的。

過去,中國企業在CAR-T的內卷,卷出了傳奇生物。今年的大量ADC,在幾年後,也基本能驗證臨床成績,或許到那個時候,才是中國創新藥真正出海爆發的時點。

四、結語

當然,很多biotech的BD,仍然是有積極意義的,產品上市的概率在BD後大增。成功上市,那麼收入和利潤不就來了嗎。收入和利潤預期來了,股價難能不動?

但不能忘記的是,醫藥行業始終是一個兌現時間很長的行業,從傳奇生物的優秀數據披露第一次大漲到今天走過了6年,同理,不少今天的成功BD的生物醫藥公司,從概念到驗證時間更長,時間拉長,平均收益率就會被稀釋。

百濟神州,從18年至今收入翻了14倍,但如今股價與5年前無異。傳奇生物的母公司,上市更早的金斯瑞股價也是一樣原地踏步。但百濟神州,已經基本是中國biotech成功出海裡的估值天花板,任何公司的成長空間,都可以照著百濟的市值和收入成長作類比。

所以這個行業去長期持有等成長,那會是很難的一件事。更多的是不斷地跟隨事件和情緒的波動,大部分生物醫藥投資者所等待的,就是一個好數據,並隨之引發的:把未來6-7年後的收入兌現到現在、無視授權分成、無視銷售成本,無視最終臨床獲批難度的樂觀時刻。

所以,當下中國醫藥產業出海尚未成功,還要幾年通過陸續的上市來確認,但投資者希望的是,這一系列的數據,已經可以證明成功了,在後續的時間,市場可以借此開啟樂觀時刻。

***

價格腰斬!InvestingPro新年優惠,最高5折。錯過黑五、網購節大促?沒關係,還有50%的骨折優惠,今年最後機會!使用下方優惠碼,再享額外10%折扣。機不可失時不再來。

钜惠價格,大大節約您的資料搜索、整理、計算時間!現在訂購兩年期 Pro+,可享最高50%優惠!

訂閱Pro+疊加折扣碼,還可在上述優惠基礎上享受額外10%的優惠,數量有限,限時使用。一年期Pro+訂閱計劃折扣碼:newshk1;兩年期 Pro+訂閱計劃折扣碼:newshk2。

點擊這裡領取優惠

***