“數字黃金”敘事逐漸崩塌!比特幣跌破6.3萬美元關口,“戰術去風險”席捲加密市場

Investing.com – 美債還是美股:如果要選一種於接下來18-24個月內表現更好的資產,你會選哪個?

Greg Feirman上周提出了一個有趣的看法。他說:

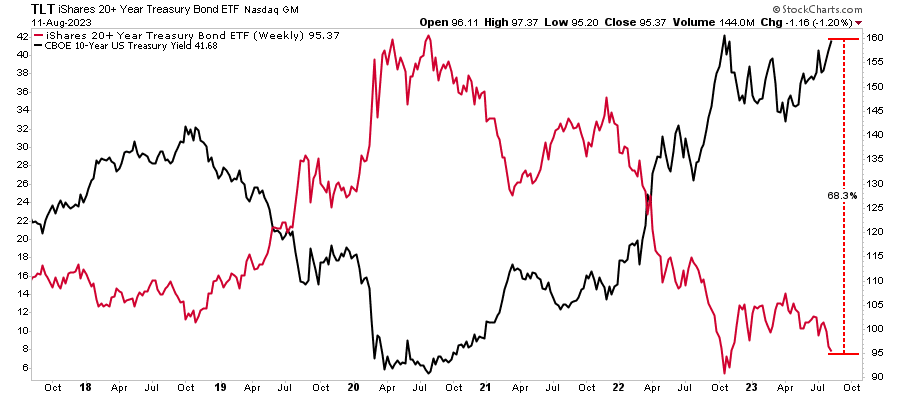

「現在市場已經預期美國聯儲能於不引發經濟衰退的情況下控制住通脹,從而完成一次軟著陸。因此,投資者紛紛湧向納斯達克100指數基金(QQQ),而對20年期美國國債ETF(TLT)興趣冷淡。不過,我個人的看法恰恰相反:

美聯儲的緊縮政策還在對經濟系統產生影響,最終會導致經濟陷入衰退。另外,大型科技公司現如今已經趨於成熟,必須從成長股重新定價為價值股,這將顯著壓力施壓指數。

如果我的預測準確,則會創造出我看到過的最佳逆向交易:看多TLT,看空QQQ。截至周一(14日),TLT的收市價為95.58美元,而QQQ的收市價為375.19美元。我設定的18個月目標價是:TLT 135美元,QQQ 280美元。」

按照Greg Feirman的假設,他認為納斯達克100相比QQQ近期的高位大約會下跌38%,雖然聽起來跌幅很大,惟只會抹去2023年的升幅而已。不過,若債券價格也回到2022年年初,透過 TLT 做好債券,則可以獲得42%的收益。

瘋了嗎?

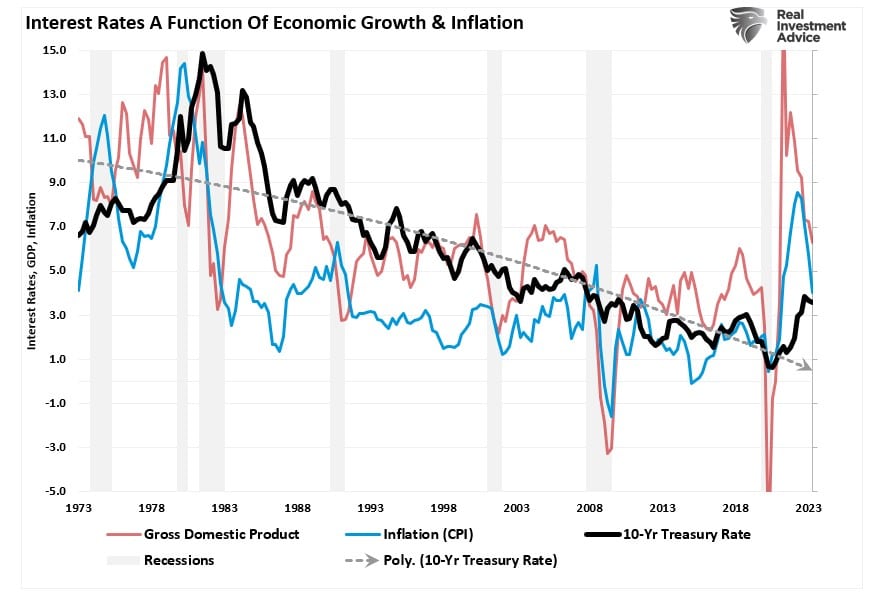

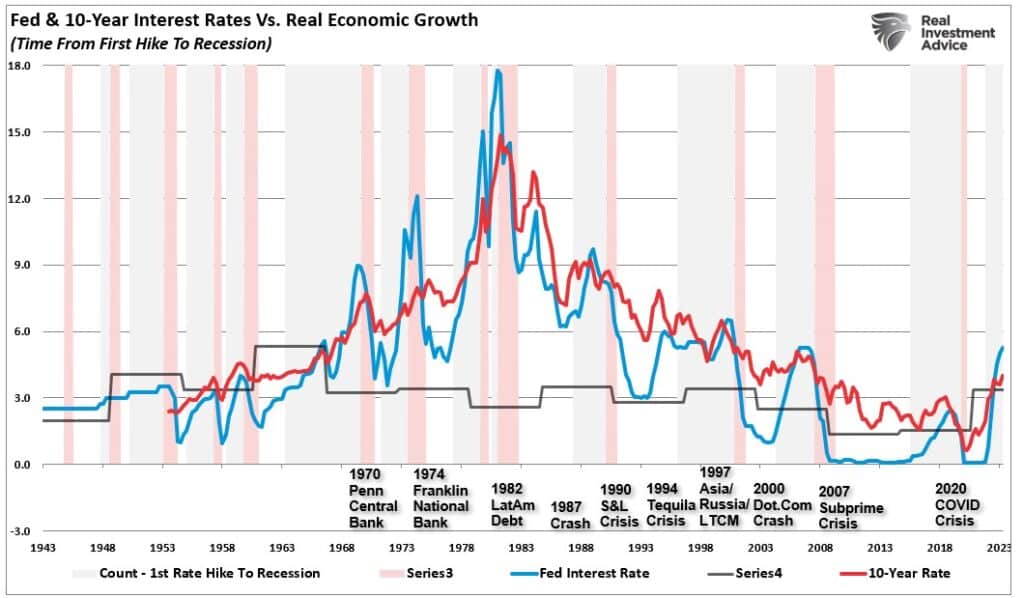

Greg Feirman的假設並沒有乍一看上去的那麼離譜。如果利率回落至預期經濟將衰退的時期的水平,你就能理解他的價值主張。利率是經濟增長和通脹的反映。所以,當下一輪衰退開始時,利率將會隨之降低。

(利率VS GDP VS通脹)

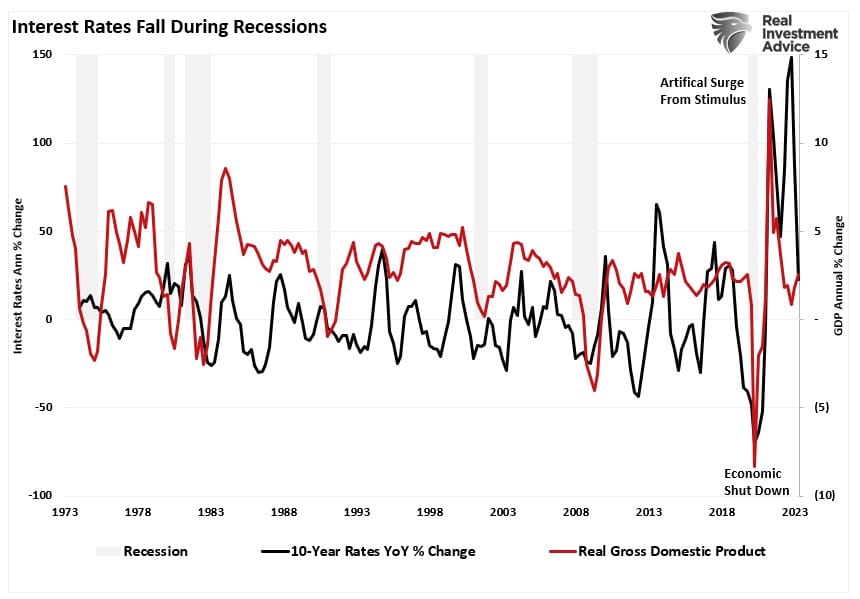

比較年度利率變化和實際經濟增速時,就可以看到相若的趨勢。

(美債收益率VS GDP)

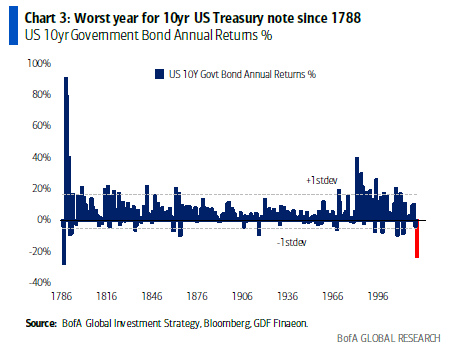

問題在於,投資者往往不會著眼未來,而是更加關注最近的事。2022年,因美國聯邦政府斥資5萬億美元干預,經濟和通脹快速上升,而債券市場經歷1788年以來最嚴重調整。

投資者目前認為,那段時期經濟強勁增長是自然現象,預示利率即將上升。同時,強勁增長的經濟也支持了股市上升以及企業盈利增長的預期。

(美債年度回報率)

然而,隨著貨幣流動性逆轉以及利率上升的延遲效應與經濟現實發生衝突,衰退的風險確實還在。

不過即使經濟確實避免了衰退,只是增速放緩,投資者若不只是看到眼前,還能展望未來,那麼於股票估值過高而美國國債遭到嚴重低估的情況,則能夠發現其中的機遇。

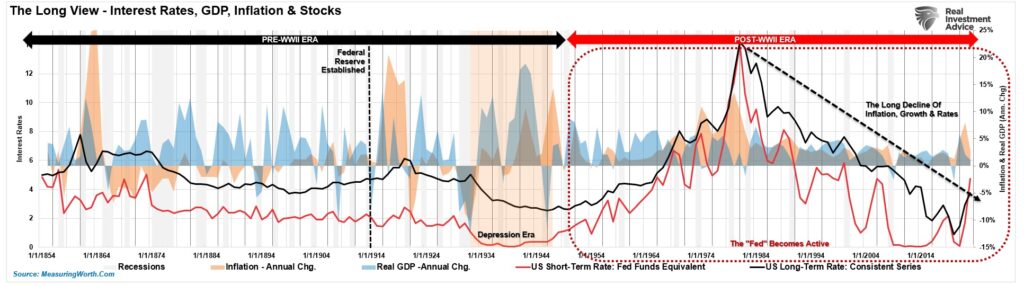

為何美國國債被低估

下圖展示了1854年起美國利率的長期表現。

(利率、聯邦基金、GDP和通脹的歷史趨勢)

如上文所述,利率是整體經濟增長和通脹趨勢的反映。經濟增速更強,通脹更高,放貸者則可以向借款者收取更高的利息。

不同於股票,債券具有固定的價值。於到期時,債權人能收回其本金和最後一期利息付款。因此,債券買家知道他們今天付出的價格,明天將會得到多少回報。

買債券的人不像買股票的人要承受「投資風險」,買債券的人實際上是向另一個實體「出借資金」一段時間。因此,「利率」要考慮以下幾個重大「風險」:

- 違約風險

- 利率風險

- 通脹風險

- 機會成本風險

- 經濟增長風險

任何債券從購買之日到未來的收益,都可以精確到0.01分,所以買債券的人不會買入未來收益為負的債券。(本假設是假定持有至到期日。然而,如果預計基準利率會於日後下降,一些人可能會從交易角度購買負收益率的債券。)

如上文所述,由於債券是對借款者的貸款,債券的利率與發行時的當時利率環境有關。我們用通常被稱為「無風險」利率的10年期美債利率作為例子來討論。

然而,對於二級市場上的債券,價格由票息率和相若債務利率之間的差價決定。基準利率則作為基線存在。

一個非常基礎的例子

現在我們來舉例說明。

債券A:

- 當前基準利率 = 5%

- 一份1000美元的債券,面值100.00,固定票息率5%,期限為12個月。

- 12個月後,債券A到期,債權人收回1000美元本金和50美元利息,對應5%的年化收益率。

對於借出這筆錢的人來說,5%的一年期票息率足以抵銷各種市場和經濟風險。

下面,假設基準利率降到4%。

- 於4%的利率環境下,債券A的「公允價值」是多少?

- 由於固定的票息率是5%,「到期收益率」為了適應基礎利率變化,那麼必須調整債券價格。

- 於這種情況下,債券A的價格會從100美元上升到101美元。

- 到期時,債權人收回1000美元的本金和50美元的利息。

- 然而,如果該債券以1010美元的價格(1000美元x101%)出售,到期時會損失10美元的價值(1010美元—1000美元)。這相當於淨回報為1000美元+(50美元的利息-10美元的本金損失=40美元)=1040美元,或者說4%的收益率。

由於債券利率通常與主要基準利率掛鉤,因此債券要被高估,基準利率就必須與決定借款成本的基本度量標準脫鉤。

然而,現在不是這麼回事。

利率是經濟運行的產物

如上文所述,利率是經濟活動、通貨膨脹和薪資水平的反映,因此上述關聯也就不讓人覺得意外了。借款「利率」必須考慮到經濟增長和通貨膨脹預期。

所以,考慮到投入資本現值於日後可能受到影響,必須調整利率和預期。

股權投資者期望隨著經濟增長和通脹壓力的增加,投入資本的價值會相應增長,以抵抗成本上升。

債券投資者的回報是固定的。因此,固定的回報率與未來的預期息息相關。否則,由於通脹和機會成本損失,資本將遭受損失。

利率和經濟綜合指數之間的聯繫暗示,對於經濟將持續擴張以及通脹上升的預期過於樂觀。於當前的利率下,經濟增長可能會於2024年恢復到低於2%的水準。

2021年經濟增速大幅加快帶來了幾個問題:

1.這輪增長是一場從2020年深度萎縮的水平復甦,而非人口增長帶來的加速增長。

2 這次復蘇反映了人為刺激的效果,惟其有效窗口於刺激耗盡之前就已十分有限。因此,它對經濟有負面的乘數效應。

3.最後,考慮到企業主明白這種刺激的「提振」只是暫時的,他們並不願意進行長期投資,這些投資需要超過長期增長率的資本成本。

這就是為什麼於「貨幣激增」時,經濟增長正在放緩。

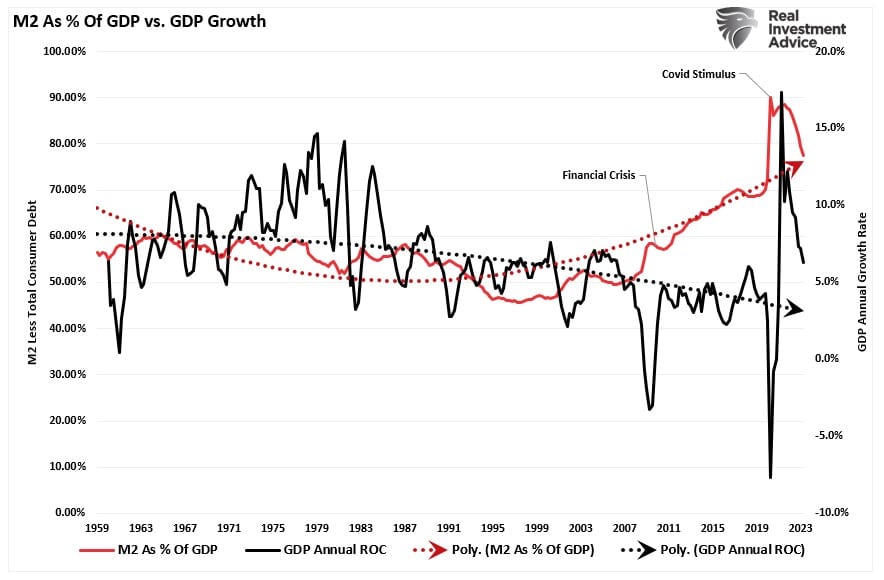

(M2占GDP百分比 VS GDP增長率)

值得注意的是,自從金融危機以來,儘管經濟增長速度放緩,惟貨幣供應量(M2)占國內生產總值(GDP)的比例一直在增加。這是因為政府支出在經濟增長上具有負乘數效應。

隨著M2的大幅增長,經濟增長率卻將下降。然而,如果我們將經濟綜合指數和利率的5年平均值進行平滑處理,這種相關性就更加明顯。

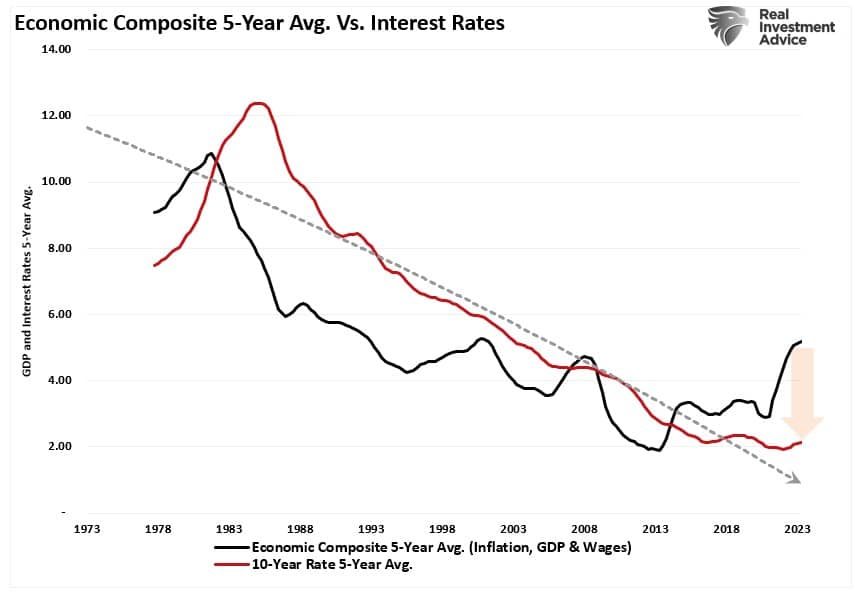

(經濟綜合指數五年均值VS利率)

當前的5年均值表明,利率和經濟增長將繼續保持在較低的水平。這樣的情況不利於資本投資增長,或快速提升就業增長和勞動力參與率。

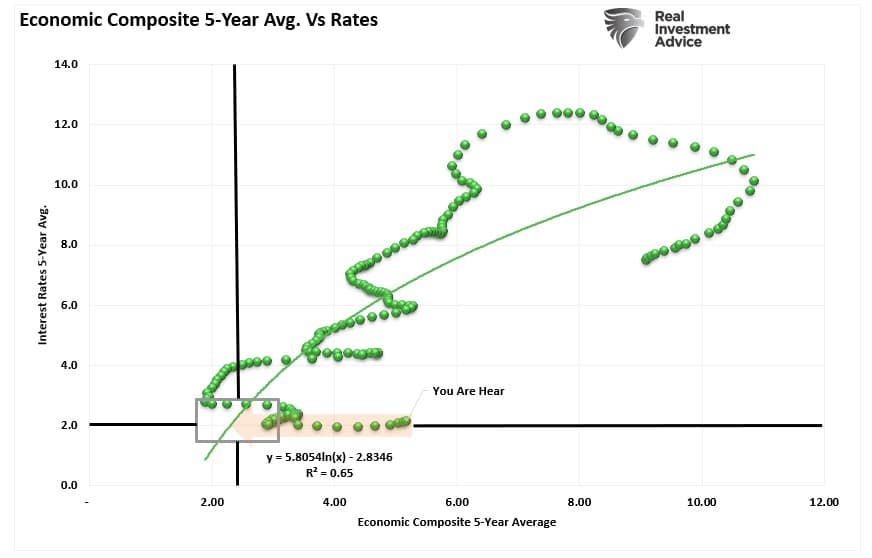

以65%的相關性來看,當經濟增長放緩和利率下降時,經濟學家和分析師可能會感到失望。

(經濟綜合指數五年均值VS利率相關度)

買入債券,增值資本並保護資本

理解通脹、經濟和利率之間的動態關係,對於理解現在為何可能是增持美債,實現收收益和資本增值的機遇至關重要。

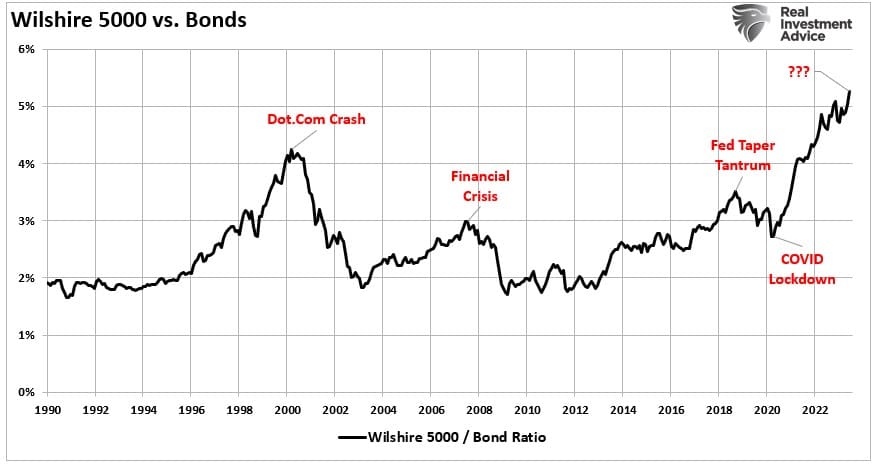

大多數人只把債券視為收益來源。然而,如下圖所示,股票相對於債券的估值過高,債券的另一個方面——資本增值便顯現出來。

(股票債券比率)

債券價格和利率之間存在逆向關係。當利率低且正在上升時,債券價格下跌。然而,當利率高且下跌時,債券價格上升。

購買債券有三個理由:

1.資本增值——這也是我們買入股票的原因;

2 總回報——利息收入加上資本增值;

3.風險低——使用低波動性資產來抵消高波動性資產(比如股票)的風險。

如果你把政府債券視為一種「資產類別」,那麼策略邏輯就可以從獲取收入改變為尋找資本增值機會。

以史為鑒,利率激進上調後,尤其是考慮到利率對高債務水平經濟體的影響,金融事件或經濟衰退隨之而來。

(10年聯邦基金利率與經濟衰退)

根據過往經驗,債券是市場下行期間避險潮的受益者。債券不僅提供了回報,還降低了整個投資組合的波動性。

結語

我們預計美聯儲將再次降息。然而,如我們此前提及,美聯儲降息的唯一理由是為了削弱經濟衰退或金融事件的風險。

一旦經濟衰退或出現金融事件,避險潮可能會刺激利率下降,接近疫情時期的低位。這意味著債券價格將大約上升50%。

(TLT VS潛在利率回報)

換言之,2022年最不受歡迎的資產類別於經濟衰退時可能會比股票表現的更好。

所以,投資者現在遇到了一個購買美債的大好時機。

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

編譯:劉川