算力即營收!OpenAI披露200億美元年化營收背後:算力驅動10倍增長,2026押注“實際應用”之年

Investing.com – 沒有意外的話,美國最終將通過債務上限協議,然而屆時流動性問題將成為金融分析師熱議的下一個焦點,而投資者也應做好應對準備。

所謂的流動性問題,簡而言之即:美國政府需要重新建立國庫一般賬戶(TGA)緩衝,因此需要發行債券,而這會抽走「系統」中的「流動性」。

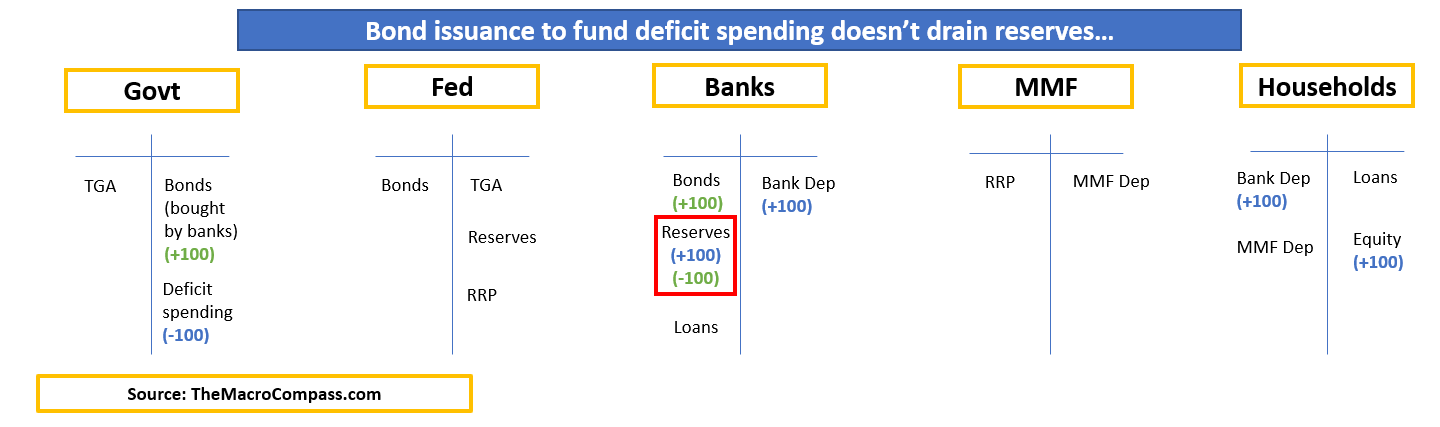

要理解這其中的貨幣機制,最好的方式是使用傳統的丁字賬戶(T-accounting)。

在我們的簡化模型中,我們假設有5位參與者(政府、美聯儲、商業銀行、貨幣市場基金和家庭),並模擬每一筆貨幣交易,同時透過顏色幫助你「追蹤資金流向」。

於債務上限協議達成後,而國庫一般賬戶重建前,我們先從發行債券來為赤字籌資開始。

藍色:政府支出100美元(赤字支出),將淨值注入私營部門(家庭權益),因此家庭現在多了100美元的銀行存款。這些銀行存款成為銀行的負債,相應的資產增加就是銀行準備金增加100美元。

綠色:政府「必須」發行100美元的債券來為赤字支出「籌資」,銀行使用部分新增儲蓄購買100美元的債券。

當政府發行債券來為赤字支出「籌資」時,銀行準備金並沒有減少。

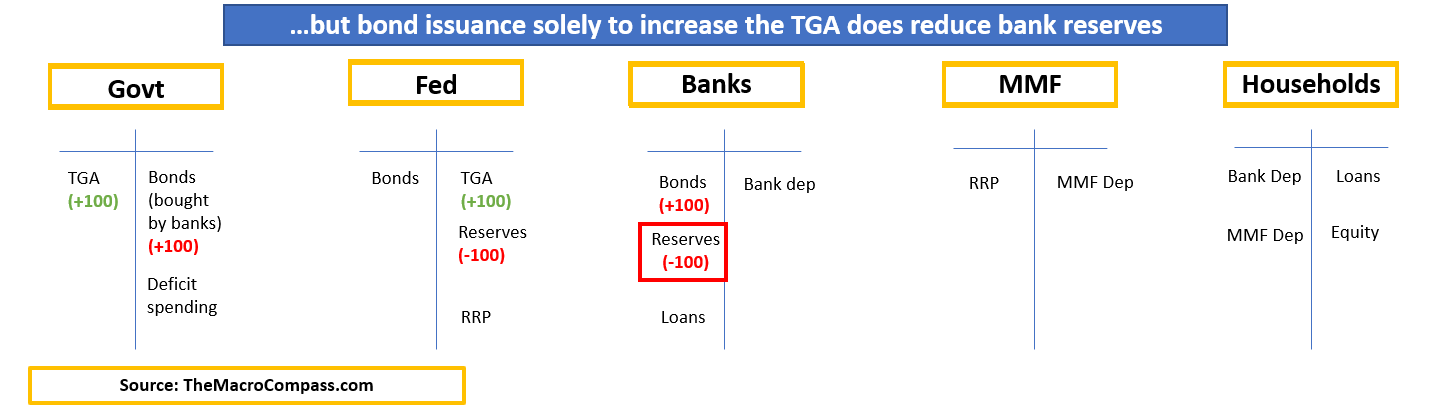

然而如果政府僅為補充國庫一般賬戶發行債券,比如達成債務上限協議後一段時期通常的情況呢?

紅色:政府發行100美元的債券,惟於實體經濟中沒有任何支出,銀行必須通過減少現有的銀行準備金($-100)來吸收新發行的債券。

綠色:政府重建其國庫一般帳戶,並反映在美聯儲負債的組成上:國庫一般賬戶增加100美元,銀行準備金減少100美元。

這就是國庫一般賬戶重建如何從金融系統中抽走「流動性」(例如,儲蓄)。

如果政府於實體經濟中不消費貨幣的情況下發行債券,銀行/私營部門必須於沒有新鮮資源注入的情況下吸收新發行的債券,那麼壓力給到了銀行準備金。

不過,為什麼將銀行準備金稱為「流動性」呢?

銀行準備金是銀行中的貨幣:銀行用準備金進行銀行間交易以及與美聯儲的交易,你可以把準備金看作貨幣機制通道的潤滑劑——於其他條件不變的情況下,準備金越多,銀行於回購市場上就越遊刃自如,越易於為市場參與者提供流動性。

準備金還是銀行高質素流動資產(HQLA)的一部分,因此準備金越越多,越能夠激勵銀行於流動性投資組合中承擔更多風險,例如購買公司債券——此舉可以推動信用利差收窄,並為股票投資者創造了更有利的環境。

相反,準備金餘額越低,銀行通常會採取更保守的投資立場,而向市場提供的流動性也會減少。

那麼,能否簡單地認為重建國庫一般賬戶一定會從金融系統中消耗流動性呢?我們將拭目以待。

***

本文首發於The Macro Compass。

【最大化投資收益,加入InvestingPro,精準把握時機,攻佔市場風口!立即體驗7天免費試用。】

翻譯:劉川