作者 | 莫羽楓香

滬指4天跌。

A股發生了一些微妙變化,主力資金整體保持謹慎態度。節後至今,上證50累跌7%,滬深300跌近5%,創業板指累跌8%。

場內成交並不算活躍,前期資金紮堆以AI為首的科技板塊,而其餘多數行業板塊持續失血下跌。現在,AI有階段性見頂跡象,消費為首的價值板塊又重獲資金關注。

整體萎靡行情下,賺錢效應不佳,不像節前市場靠預期持續抬拉大盤而有的賺錢快感。站在當下,如何看待A股接下來的表現?節前內外資大力追捧的消費線與地產線還有沒有良好機會?

1

整體行情演繹大方向,需要錨定在市場主線的交易邏輯上。對於A股而言,目前有3條線,我們來看一看最新進展。

第一,中國經濟復蘇。前2個月,國內信貸數據、製造業PMI以及房地產相關數據,均反應出經濟復蘇勢頭是不錯的。不過,從宏觀對應在微觀上,又體現出復蘇基礎並沒有想像那麼樂觀。

週一,國家統計局公佈了今年前2月規模以上工業企業營收與利潤表現。數據顯示,營收19.3萬億元,同比下降1.3%,營業利潤率為4.6%,同比下降1.29%,淨利潤總額8872.1億元,同比大幅下滑22.9%,前值為-4%。

再進一步梳理發現,越靠近消費下游的行業利潤下滑更為明顯。比如,紡織業利潤-37.1%,傢俱製造業-23.5%,汽車製造業-41.7%,電腦、通信與電子設備製造業-77.1%。而靠上游原材料的行業表現更有韌性,比如有色金屬礦采選業+30.3%,電力、熱力生產和供應業+53.1%。這其實說明儘管金融系統釋放了大量流動性出來到實體經濟中去,但終端消費需求還是比較疲軟的,經濟仍然表現為弱復蘇態勢。

在此背景下,貨幣政策以及財政政策支持力度並不會很快撤出。不過,想要大放水和超強刺激也不太現實,因為5%左右的經濟目標就擺在這。經濟弱復蘇料將持續,對於A股上拉牽引力不算太足。

第二,海外市場金融風險。從矽谷銀行、簽名銀行火速倒閉,到瑞士信貸以30億瑞郎的屈辱價格被瑞銀強制收購,再到德意志銀行的驚魂恐嚇,亦大幅降低了A股市場風險偏好,亦是其下跌的主要因素之一。

目前,美國中小銀行業危機態勢雖有緩和,但遠沒有結束。美聯儲可以通過臨時擴表向其注入流動性,但無法從根本上解決民眾因存款安全擔憂以及貨幣基金高利率誘惑而導致存款持續外流的問題。並且,中小銀行向美聯儲融資,利率也高達5%左右,而資產端收益率偏低,現金流會持續失血,仍然面臨自有資本金惡化的重大風險。

德意志銀行體量很大,高達1.34萬億歐元。市場擔憂其金融衍生品的風險。據財報賬面上顯示,2022年末德銀名義衍生品規模高達42.5萬億歐元,是其總資產規模的31.7倍,其中利率合約占比超77%。上周五德銀有一些風吹草動,連德國總理都迫不及待下場表態,總感覺有些懸乎。

第三,歐美高通脹以及潛在經濟衰退可能。中小銀行因流動性以及擠兌風險,料會調整其資產負債表,改變資產配置策略,產生信貸緊縮,進而把風險、傳導至貸款人身上。要知道,資產規模2500億美元以下的銀行中,商業地產貸款的80%,工業和商業貸款60%,房地產抵押貸款50%,消費貸款的45%。這會加大歐美經濟硬著落的可能性。

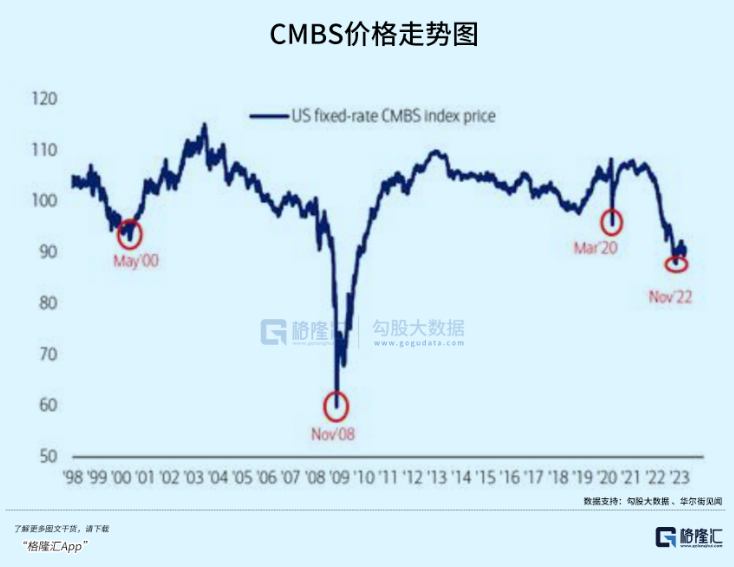

目前,商業地產抵押貸款支持證券(CMBS)息差升高至2020年5月以來最高,其價格降低至2009年10月以來最低。這其實暗含了商業地產違約風險上升較快。其實,CMBS拖欠率在今年2月就環比上升了18個基點,而過去12個月中,多戶住宅和辦公室的拖欠率增幅最大。

其實,商業地產基本面本身就比較脆弱。一方面,歐美銀行持續大幅加息,惡化了其資產負債表。另一方面,新冠疫情期間遠程辦公逐漸興起,商業地產空置率普遍上升。在歐美銀行動盪之前,CMBS違約並不是個案。比如,黑石集團5.62億美元發生違約,Brookfield Asset Managemen7.5億美元發生違約,美國太平洋投資管理公司17.2億美元發生違約。

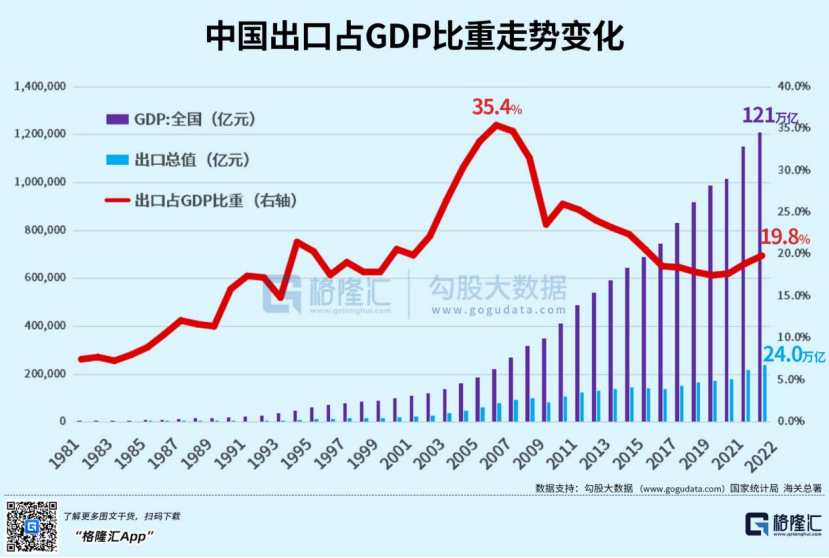

10次危機9次房。如果銀行業危機持續發酵,並蔓延至包括商業地產在內的實體經濟,或將觸發更大危機,因為經濟與金融深度捆綁。這對全球外貿都將產生不利影響。其中,中國出口去年占GDP總量的19.8%。

綜合以上3點主線來看,A股接下來依舊會面臨一些壓力。不過也有一些利好因素,比如在銀行危機下,美聯儲本輪加息週期終點會很快見到,利於股票資產的估值回升。當然了,股票走勢不會是單個因素來主導,而是主線邏輯合力來決定。

2

去年11月初至節前,A股市場迎來一波非常強勁的上漲。期間,外資瘋狂流入A股超過2000億元,加倉最多的為白酒、銀行、保險、家電,額度分別350億元元、226億元、168億元、167億元。很明顯,外資增倉部分主要配置了兩條線,一是大消費,一是房地產。因為疫情放開,疊加對地產的持續救助,市場預期以上兩條線的基本面會得以恢復。

白酒表現亮眼,其ETF最大漲幅高達48%,後小幅回落,目前仍然較去年11月底部上漲40%。事實上,消費復蘇數據也印證了此前市場預期。前2月,社零消費總額同比增速3.5%,超過市場預期的2.9%,環比回升5.3%。我們在看工業企業利潤表,酒、飲料以及精製茶製造業利潤同比增長2.4%,是下游偏消費行業中表現尚佳的,因為整體工業企業利潤下滑22.9%。

接下來,我們對大消費線依舊保持樂觀,可以繼續持有。如果遭遇較大回撤,還可以擇機佈局,但不宜追高。

但房地產線就不那麼樂觀了,雖然有改善,但仍然壓力頗大。萬科從去年11月底部反彈50%之後很快持續回撤,現較本輪高點回撤25%。中國平安從本輪高點回撤12.5%。招商銀行底部上來最大漲幅高達57%,後持續回撤高達19%,從42.6元下跌至34.12元。

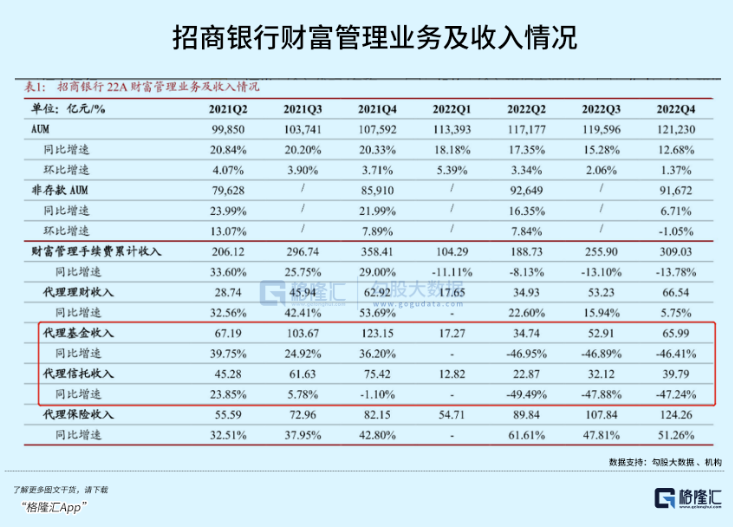

3月底,招商銀行已經披露去年全年成績單。2022年,營收3447.83億元,同比增長4.08%,創下2016年以來最低水準。其中,利息淨收入同比增7%,系信貸規模增長整體放緩,以及淨息差小幅下滑。非利息收入同比下滑0.62%,主要系財富管理手續費下滑拖累,同比降幅高達13.78%。其中,代銷基金、信託產品收入分別大降46.41%、47.41%,主要系資本市場疲軟。

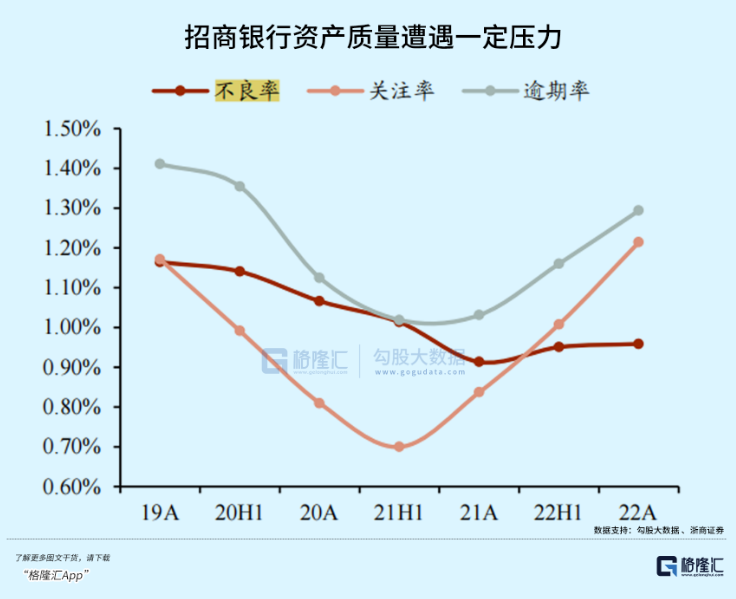

資產品質方面,截止2022年Q4末,招行不良率、關注率、逾期率、不良生產率分別為0.96%、1.21%、1.29%、0.83%,分別較2021年同期上升5BP、38BP、26BP、19BP。分業務板塊看,個人貸款不良率為0.89%,同比上升8BP,主要系經濟下行壓力,小微貸款、個人住房貸款以及信用卡貸款不良率均有上升。企業貸款不良率為1.26%(同比升2BP),主要是房地產行業拖累明顯。按財報披露,房地產不良率為4.08%,同比大幅上升229BP。

四季度末,招行不良貸款撥備覆蓋率為451%,同比2021年大幅下滑33.1BP。減少撥備,釋放了一些利潤出來。這也是去年淨利潤大幅增長15.08%的重要因素。要知道,撥備前利潤僅同比增長4.4%,與營收增速保持一致。

我們再從年報中窺見一下招行經營策略有沒有發生一些變化。2022年,招行零售貸款占總貸款比例的52.25%,相較於2021年下滑1.39%。該零售占比突然下行,是值得警惕的一個信號。在2013-2021年,零售貸款占比分別為36.4%、38.6%、43.4%、47.2%、50.1%、52.6%、53.3%、53.64%。很顯然,2022年是一個拐點。

2022年,對公業務貸款同比增速高達10.45%,為近年來比較罕見的雙位數增長,而零售貸款增速僅5.82%。這也導致了對公業務占比提升。這樣的局面,有宏觀經濟等客觀因素,或許也有招行主動調整因素,畢竟前領導被定性了。

整體來看,招行這份年報業績中規中矩,跟前幾年優秀表現有一定差距,但也明顯要好於同行。目前,招行PB為1.04倍,較此前自身估值大幅壓縮,也縮小了與主要大行的估值差距。

招行是地產線中的優秀代表,但承壓不小。對於整條線的投資機會,接下來保持謹慎態度。

3

作為普通投資者,把握好跟蹤好市場交易主線邏輯,面對波動會更加心靜如水,做到“盤隨心動”。因為跌下來也是好事也是機會,因為估值更低了,可以以更低的價格買到優質籌碼。

縱觀寬指數,我們發現上證50、創業板指的PE僅為9.64倍、35.21倍,均位於最近10年估值下線區間。拉長時間看,這個位置的賠率已經很OK的了。如果還能跌一跌,那就更有吸引力了。

接下來,我們仍需密切跟蹤三條交易主線,對於大盤阿爾法也就有一個底了,也能夠及時根據新增資訊做出倉位調整了。

(全文完)

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

4連跌!A股真夠軟的

最新評論

下篇文章載入中...

安裝本站應用

風險聲明: 金融工具及/或加密貨幣交易涉及高風險,包括可損失部分或全部投資金額,因此未必適合所有投資者。加密貨幣價格波幅極大,並可能會受到金融、監管或政治事件等多種外部因素影響。保證金交易會增加金融風險。

交易金融工具或加密貨幣之前,你應完全瞭解與金融市場交易相關的風險和代價、細心考慮你的投資目標、經驗水平和風險取向,並在有需要時尋求專業建議。

Fusion Media 謹此提醒,本網站上含有的數據資料並非一定即時提供或準確。網站上的數據和價格並非一定由任何市場或交易所提供,而可能由市場作價者提供,因此價格未必準確,且可能與任何特定市場的實際價格有所出入。這表示價格只作參考之用,而並不適合作交易用途。 假如在本網站內交易或倚賴本網站上的資訊,導致你遭到任何損失或傷害,Fusion Media 及本網站上的任何數據提供者恕不負責。

未經 Fusion Media 及/或數據提供者事先給予明確書面許可,禁止使用、儲存、複製、展示、修改、傳輸或發佈本網站上含有的數據。所有知識產權均由提供者及/或在本網站上提供數據的交易所擁有。

Fusion Media 可能會因網站上出現的廣告,並根據你與廣告或廣告商產生的互動,而獲得廣告商提供的報酬。 本協議以英文為主要語言。英文版如與香港中文版有任何歧異,概以英文版為準。

交易金融工具或加密貨幣之前,你應完全瞭解與金融市場交易相關的風險和代價、細心考慮你的投資目標、經驗水平和風險取向,並在有需要時尋求專業建議。

Fusion Media 謹此提醒,本網站上含有的數據資料並非一定即時提供或準確。網站上的數據和價格並非一定由任何市場或交易所提供,而可能由市場作價者提供,因此價格未必準確,且可能與任何特定市場的實際價格有所出入。這表示價格只作參考之用,而並不適合作交易用途。 假如在本網站內交易或倚賴本網站上的資訊,導致你遭到任何損失或傷害,Fusion Media 及本網站上的任何數據提供者恕不負責。

未經 Fusion Media 及/或數據提供者事先給予明確書面許可,禁止使用、儲存、複製、展示、修改、傳輸或發佈本網站上含有的數據。所有知識產權均由提供者及/或在本網站上提供數據的交易所擁有。

Fusion Media 可能會因網站上出現的廣告,並根據你與廣告或廣告商產生的互動,而獲得廣告商提供的報酬。 本協議以英文為主要語言。英文版如與香港中文版有任何歧異,概以英文版為準。

© 2007-2025 - Fusion Media Limited保留所有權利