- 德意志銀行股價上周暴跌,CDS上漲,引發投資者和儲戶的擔憂;

- 德意志銀行本身長期存在的結構性問題;

- 儘管各國央行可能會出面提供流動性,但通脹仍高企。

Investing.com - 銀行業危機繼續在歐美國家間蔓延,上周末,我們看到了另一張多米諾骨牌的倒下。

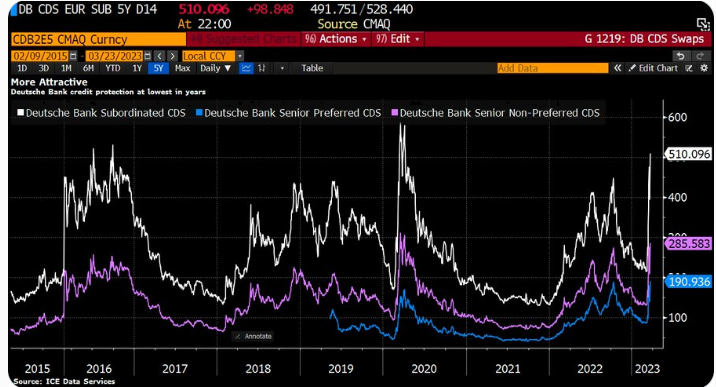

這一次受到波及的是德意志銀行(ETR:DBKGn) (NYSE:DB),該行在其信用違約掉期(CDS,反映了針對該銀行資不抵債的債券持有人的保險成本)急劇飆升以後,其股價一度大跌超過10%。

市場猜測,德意志銀行CDS飆升的導火索是因為其提前贖回了二級債券,儘管理論上來說,這並不是明顯的疲軟信號,但是市場仍然給出了負面的評價。因為,一方面眼下的市場宛如「驚弓之鳥」,另一方面,德意志銀行自身長期存在結構性問題,

德意志銀行問題非「一日之寒」

雖然德意志銀行作為德國最大的金融機構之一,其資產價值約1.5萬億美元,但是其結構性問題可以追溯到2008年金融危機期間。

當時最大的問題是,該行的投資業務出現了虧損,該業務隨後被剝離並逐漸淘汰;此外,德銀還一直受到監管機構的各種罰款。近年來,該行的復甦計劃一直也是圍繞著企業和零售銀行的傳統銀行領域。事實上,從2022年的業績報告來看,該行的這方面改革也獲得了一些成就,利潤超過64.5億美元。

德銀究竟出了什麼問題?

最大的問題仍然是信心問題,不僅是對單家銀行的信心,也是對整個系統的信心問題。確實,在大規模擠兌發生時,在當下的部分準備金制度下,沒有一家銀行能夠存活下來。

更妄論,德意志銀行的壞名聲也是一個較為嚴重的問題。

全球央行會再次打開「水龍頭」嗎?

考慮到全球主要央行(尤其是美聯儲)的聲明和行動,市場猜測,央行應對銀行業危機的補救措施似乎是再開印鈔機,放寬貨幣政策。

事實上,各國央行目前的想法是,向需要流動性的銀行提供足夠的流動性,可以理解為憑空創造更多的錢,增加銀行擔保的規模,但是這種短期緩解困境的救助措施,可能會導致結構性危機的深化,因為如果銀行的背後一直有一個最後的擔保人,那麼它們管理風險或改善整體管理體系的動力就會減弱,這就會產生道德風險。另一方面,存款擔保往往也會減輕客戶對銀行的壓力,因為客戶會更關注利率,而不是銀行本身的財務狀況。

當然,從客戶的角度來看,這樣的救助是一件好事,因為資金受到了保護。

然而,包括美聯儲在內的全球央行這一次的空間似乎已經不大了——高企的通脹在前,央行如果想要向市場投入數千億美元的資金,需要三思而後行。

德銀股價已經接近去年的低點

德意志銀行的股價自本月初以來一直處於下跌趨勢。該股目前正接近2022年的低點,略高於7美元大關。

需要注意的是,技術面上看,德銀在目前點位很可能會遭到襲擊,而如果空頭突破當前點位,那麼,2020年3月的低點將是下一個目標。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)