超級周駕到:特朗普關稅動盪+伊朗局勢齊升溫 重磅經濟數據與英偉達(NVDA.US)財報攪動市場

Investing.com - 即使在最強勁的牛市中,恐懼和恐慌也可能會讓投資者導致錯失投資機會。

對投資者來說,熊市後的消極情緒是一個常見的陷阱,因此專注於分散投資和資產配置等實用策略是必不可少的。不要僅僅依賴專家的建議或經濟預測來判斷市場走勢——關注現實和你自己的投資目標,才可以避免不必要的風險。

我們不妨一起來看看實際的例子。

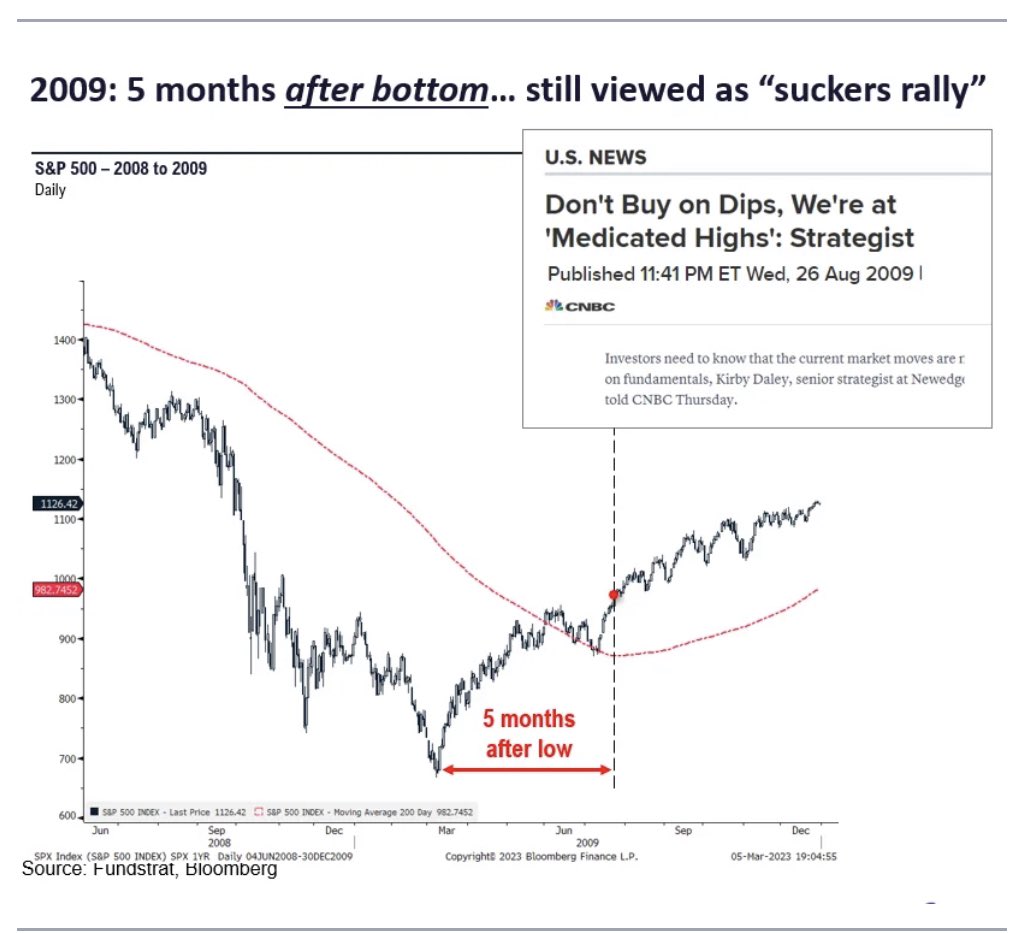

2009年3月,次貸危機重創了投資者和金融體系——當時,美國股市較2007年10月的高點下跌了約58%。

(標普500指數周線圖來自Investing.com)

隨後,美國股市從2009年3月開始連續5個月上漲。但是,當時投資者和行業專業人士的說法是,這只是一個技術性反彈,市場還會回落,所以需要注意風險!

(觸底後的市場反彈趨勢來自Fundstrat, Bloomberg)

結果呢,隨之而來的就是華爾街歷史上最好的十年,也是最強勁的牛市之一。

而這種情況經常發生。熊市過後,華爾街充滿了消極情緒的經濟學家、媒體和基金經理,這個時候,投資者很容易成為恐懼和恐慌的犧牲品。

再來看看現在的情況。

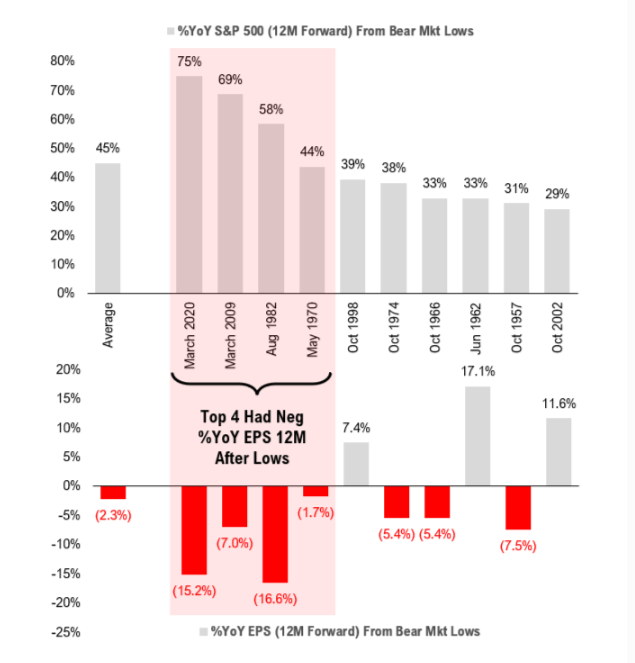

華爾街充滿了這樣的說法——下一次美股大崩盤似乎即將到來,而其中一個可能的原因就是企業利潤的下滑。

(企業利潤下滑,但是市場卻在上行)

遺憾的是,上面這張圖顯示情況似乎並非如此。當利潤在下降(紅色柱狀圖)的時候,市場出現了歷史上最大的反彈(灰色柱狀圖)

所以,遊戲規則沒有變化——我們可以看空或看多,而不管你是多頭還是空頭,我們總是可以找到一些數據、一些圖表或一些專家來證實我們的認知偏見。

但隨後,我們必須回到現實,記住那些通常無聊的東西——CAP、多元化、戰略和戰術資產配置,以及再平衡。

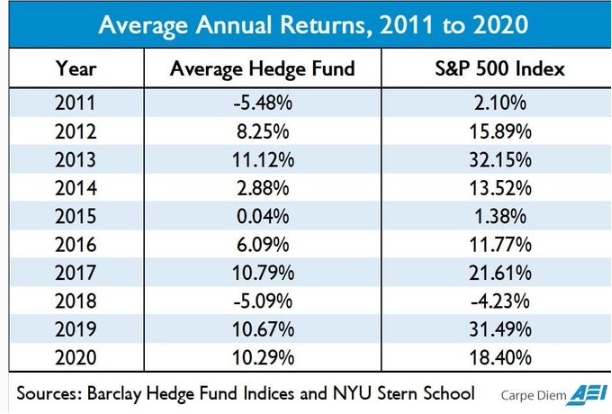

最後,如果你還是迷信華爾街的著名人士,那麼下面這張圖是過去十年,知名對沖基金們和標普500指數的表現對比圖:

(對沖基金vs標普500指數)

他們每一年都被大盤打敗!所以,如果你只是聽他們的話,你也會受到傷害。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)