最高法院推翻川普關稅:對IT硬體/網路板塊有何影響

20220909

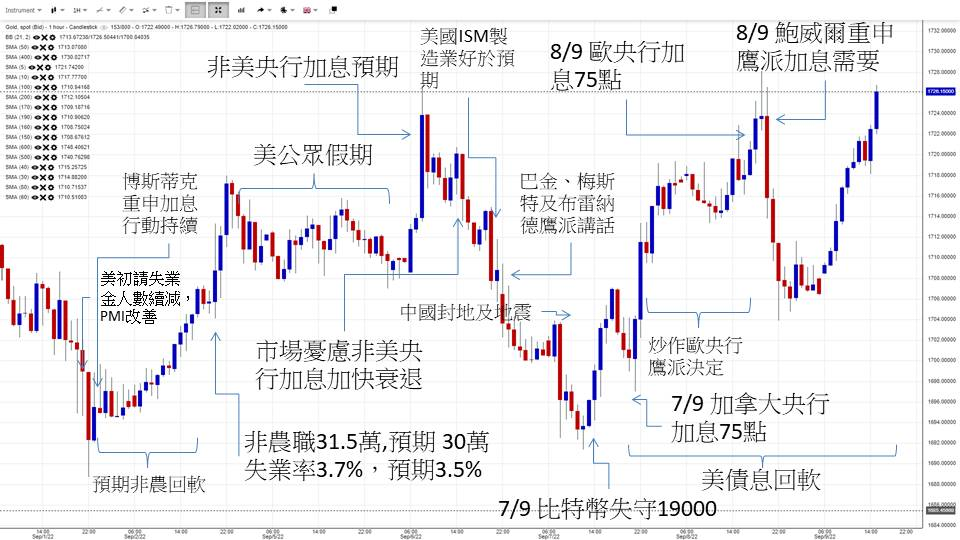

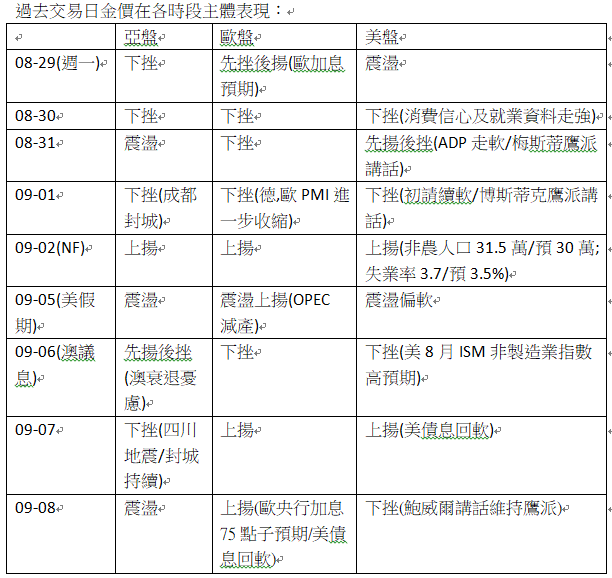

大家好,本周金價依然震盪偏軟,澳加歐央行鷹派加息預期一度為金價帶來支持,加上虛擬幣有崩潰危機,亦支持金價,但美聯儲官員講話依然鷹派,同時美國多項經濟資料終值好於預期,亦再次為金價帶來壓力。而一直困繞金價的9月加息75點子預期更從周50%水準升至70%上方,而黃金ETF持倉量續流失,亦為金價帶來壓力,造成金價呈現區間震盪為主。相信在9月21日前,若沒有額外的風險支持,金價難有較大的反彈力量。

本周美聯儲主席鮑威爾再次表示,需要對通脹使用直接及有力的行動,直到通脹回到政策目標。鮑表示,通脹高於政策目標時間越長,風險大,而從過的歷史告誡,不可以過早放鬆政策。鮑威爾同時強調,不會受到政治因素的影響,公眾對通脹的預期有重要的影響,通脹預期的強硬鎖定非常重要;目前,勞動力市場需求仍然非常強勁,工資水準居高不下,亦增加通脹風險。

鮑同時說:「美聯儲希望實現一段低於趨勢增長率的週期,認為運用FED的政策舉措,將能夠使經濟增長低於趨勢水準,並使勞動力市場回復更理想的水準。」這即暗示,美聯儲會運用政策讓經濟放緩,並迫使工資水準作出調整,亦即針對通脹螺旋作出行動,打擊外溢性通脹。

鮑威爾講話後,期貨市場顯示9月加息75點子預期從70%升至87%,而金價亦一度受壓,但相信市場己經計價9月加息決定,所以在市場消化情緒後,股指及金價亦有回升跡象,因為非美貨幣有鷹派加息概念,同時新一周美聯儲禁言周,同時多個美國重要經濟資料有放緩跡象,市場預先炒作新一周資料走軟,打壓加息預期。

前周美非農就業人口達31.5萬,雖然好略好于預期30萬,但遠近於前值,而失業率則從3.5%升至3.7%。市場視為就業市場有放緩跡象,本週一為美國公眾假期,行情被壓抑。然而週二開市炒作非美央行鷹派加息,推升金價。但及後在澳央行公告加50點子後,市場認為澳洲有機因為央行政策會快於美國步入衰退,非美貨幣偏軟受壓,加上中國疫情及四川地震事件,與美聯儲官員鷹派講話,而美ISM製造業數意外好於預期,亦打擊金價。然而,週四虛擬幣再次出現崩盤,加上市場憧憬加歐鷹派加息,亦利好金價。而週四晚鮑威爾講話重申加息行動的堅定及需要,金價再度受壓。

新一周全球重要經濟事件:

新一周最大焦點:美通脹資料、債息變化、英國央行會議、伊朗核協議、北溪一號及CPC油管暫停營運發展、歐美熱浪及中國經濟狀況。新一周為美聯儲禁言周,但市場相信會討論9月21日美聯儲加息預期,若加息75點子預期在80%上方,相信或為金價帶來壓力。

美債息再次接近3.5%,若債息在3.5上方,料加強股轉債資金流,為股市帶來壓力。過去每次觸及股轉債債息臨界點,美國財政部及央行亦有機會作出干預。反之,若債息升穿3.5%,市場料預期債息有機會上試3.8%,或為金價帶來沉重壓力。

美8月通脹資料預期有反彈機會,雖然8月食物指數回軟逾10%、二手車價持平、氣油價跌逾8%,但房屋指數升逾15%、木材價格亦平均有30%升幅、加上工資壓力未減,新公告的通脹資料較難出現大幅回軟。若通脹終值維持高位,較大機會推升加息預期,料為金價帶來壓力;反之,若終值大幅低於預期,市場或再次炒作通脹見頂,緩減大幅加息壓力,為金價帶來短暫支持。

其他美國需要關注資料有週三PPI,預期改善,或支持美元;留心,週四美核心零售、費城製造業指數、零售銷售、工業指數亦預期大幅走軟,或打擊美元,支持金價。而週五密大消費者信心及預期亦大幅回軟,若如預期,料對金價有較大支持。

新一周英國央行將進行議息,但新一周多項英國資料包括週一工業生產、週二就業資料亦偏軟,週三英CPI預期維持9.8%高位,週四英國央行決定即使鷹派,料市場更憂慮英國經濟衰退危機,若英國新任政府及英國央行未能安撫市場,料英鎊有更大下行壓力,或拖累金價。整體而言,若非美國家同時面對經濟困局,非美貨幣有機會整體受壓,或同時拖累金價。

黃金進階技術分析:

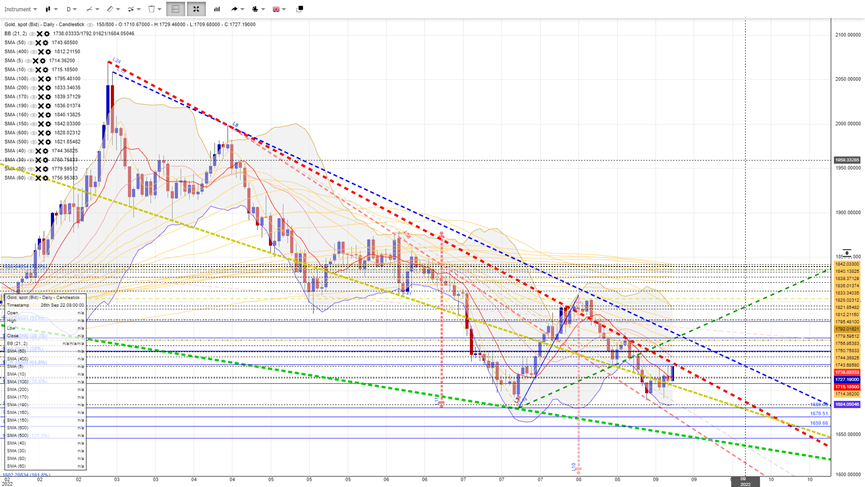

金價暫試上破8月降軌,現區頂1737為重要阻力,上破料加強構雙底信心,料重試8月底頂1760,突破上試8月頂1800區間。反之若再次回到8月降軌下方,料再試7月下旬底區1695,1680,形態上若疫後底1680-1670失守,有機會試2020年8月及2021年5月頂延伸的趨勢線(綠)(1659,1647)區間,區間與重要均線及菲波參照接近,由於大週期呈下行旗形若以上趨勢線失守,理論上看1607區間。即使暫時站穩1680,若未能回到6月13日及8月22日底延伸線(泥黃)(1707,1715),亦未能確認W底成立。若能回到上方,料再次測試3月8月及4月18日頂位及收市位構成的兩組下行阻力線為重要阻力(紅及藍)(1730,1749,1777),未能突破的情況下續維持以偏軟整固。

金價月圖有機會呈底吞噬形態,現價在8月收市價(1708)上方,往40月線(1737)發展,若能守在8月收市及40,5月線(1768)上方,技術面亦轉強試10,20月線。但提防再次失守,理論上,失7月底(1680),往50月線(1640)發展。

金價周圖10周線為重要阻力,上破有望核實W底走勢,料重試20周線,突破看6月頂區。現190周線為重要支持,失守料下試200周線(1670),同為2020年4至6月區間。暫時未能回到5周線上方,維持看淡。若能回到5周線上方,則可加強W底看法,回測8月頂及戰後下降阻力線。

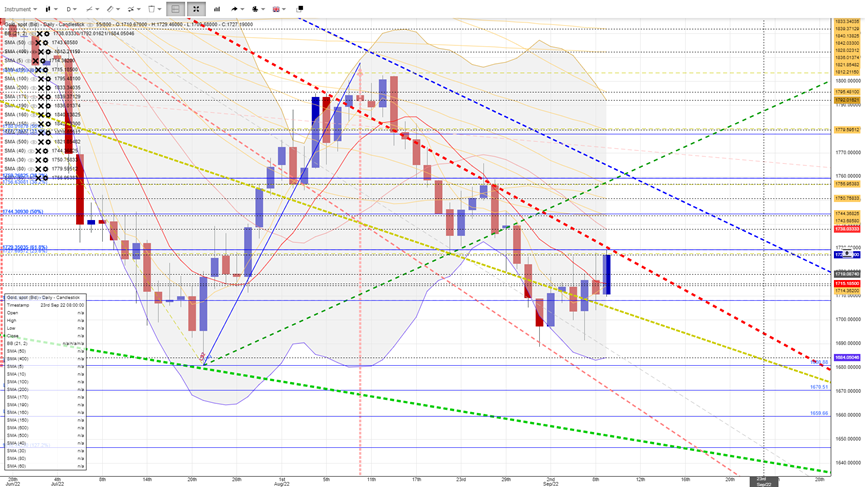

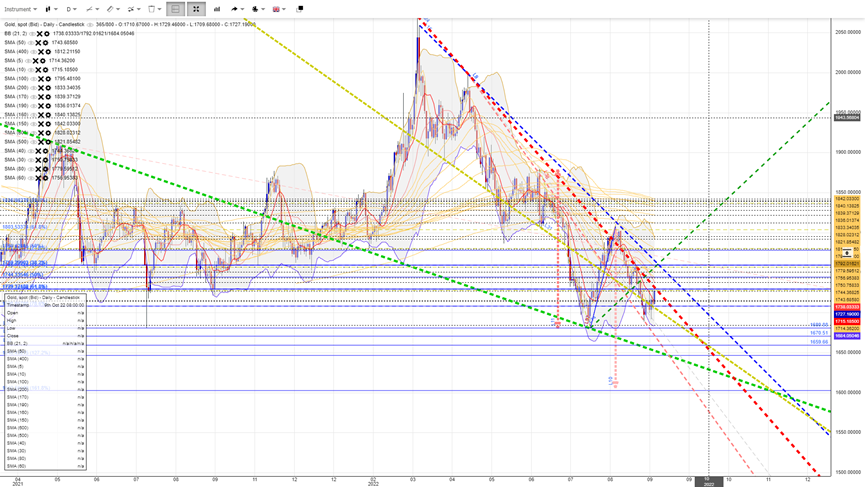

天圖1

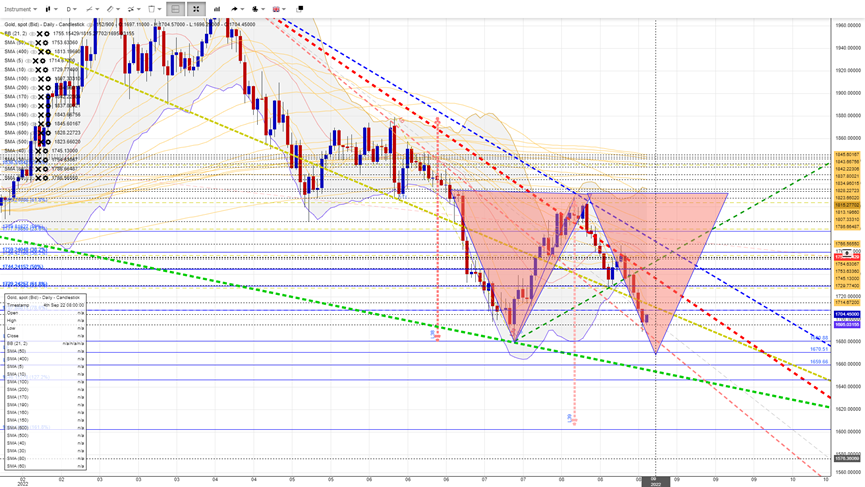

天圖2

天圖1可見呈下放三角,正在測下行阻力線,若能上破20天線,料可試戰後下行重要阻力線。7月底為重要支持,失守呈下行旗形,理論上,以1615-1600為下行目標。

天圖2可見7月升浪菲波回檔為重要的參考標竿,失守7月底看菲波127.2%(1646),需要回到FB61.8%(1730)上方才可以暫時緩減跌勢。而FB38.2%(1760)料有較大阻力。

重要支持及阻力線

阻力線:7月21日升浪38.2%菲波 1759;5月線 1763

阻力線:7月21日升浪50%菲波 1744

阻力線:40月線 1737

震盪線:7月21日升浪61.8%菲波 1729

震盪線:7月21日升浪78.6%菲波 1707;180周線1712

震盪線:疫後底1680

支持線:200周線 1670

支持線:50月線 1642

支持線:60月線 1582

金價週期推盤:

1)下放三角形(配合下行旗形),以戰後下行趨勢線(藍)及疫後大週期下行趨勢線(綠),構成下放三角形震盪下走,在1630至1590觸後,反抽1900,再進入新升浪。

2) 構W或頭肩底:試1680,1670底,或頭位深試1650區間,再構底部形態回試8月頂。

白銀測7月下旬底區,7月升浪菲波78.6%為重要支持,失守看7月底,破位看2020年1/2月底區17.44,同為7月升浪菲波127.2%。破位再看2019年12月底區,同為7月升浪菲波161.8%(16.46)。白銀未能回到20天線上方,料維持偏軟受壓。由於銀的工業特性,經濟衰退料打擊工業需求,銀價或有額外的壓力。失17水準則看疫情升浪菲波回菲78.6%,同為16/17年底15.5區間。若目前能回20天線上方,則有機會重試80天線及5月線。

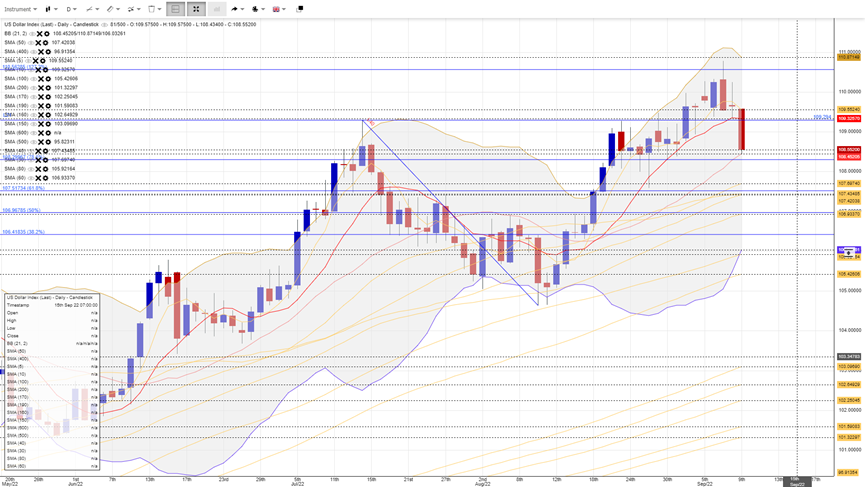

美債息重上3.3%上方,技術面料試6月頂區挑戰3.5%區間,突破看3.7%至3.8%,但料突破機會暫時不大,因為債息上破3.5%料帶來股轉債,造成股市大跌,這非中期選期間的期望。若債息未能突破3.5%,料亦帶動美元回軟。美元突破109.6,該位置為2000/87/82/74/73年的重要頂底,但料110-111有較大阻力,突破看112至112.6,現回試10,20天線,失守料下試50,60天線,面對美聯儲政策有機會受經濟衰退影響,美元後市或從單邊升浪改為震盪格局。

金價10大關注點:

1. 西方國家會否參與烏克蘭戰事?

2. 烏俄和談會否達成協議,同時俄方撤軍?

3. 烏俄戰事會否觸發核危機?

4. 美聯儲加息預期變化?

5. 美國就業及經濟發展?

6. 惡性通脹能否受控?

7. 央行購買黃金狀況?

8. 黃金ETF持倉狀況?

9. 非美央行會否比美聯儲有更快行動?

10. 美債息升幅狀況?

觸發衰退的10個風險事件?

若然衰退是較大機會發生,有甚麼事件有機會觸發市場恐懼加劇?即觸發黃金回復上行動力的火藥?

1) 失業率回升至4%上方

2) 非農就業人口跌至15萬下方

3) 通脹率突破10%

4) 地緣政治危機升級

5) 疫情:出現新快速傳播重症病毒

6) 俄方截斷對歐能源供應

7) 民主黨失去國會主導權

8) 金融機構出現有毒資產危機或人為失誤(有機會由虛擬資產引發)

9) 天災:嚴重打擊能源生產

10) 爆發債市/貨幣危機(歐洲、發展中國家亦在面對)

【作者簡介】黎永達

香港資深金融從業員,曾服務知名金融公關、財經媒體及投資銀行。過去服務物件包括Societe Generale、CMC Market、KVB昆侖等。同時為大專客席講師、財經媒體定期嘉賓及財經讀物著者,多次代表香港出席世界金融行業論壇,現為英倫金融集團研究及市場主管,多年為服務機構贏取多個行業大獎。

免責聲明:本文內容僅供參考,並不構成要約、建議或促使任何人士提呈買賣或認購任何證券。結構性產品價格可急升或急跌,投資者或會蒙受全盤損失。過往表現並不反映將來表現。投資前,投資者應瞭解風險,並諮詢專業顧問及查閱有關上市文件。本文任何內容概不構成投資、法律、會計或稅務意見、並無聲明任何投資或策略適合或符合閣下的個別情況。