今日財經市場5件大事:私募信貸引發憂慮、美國PCE、GDP數據將公佈

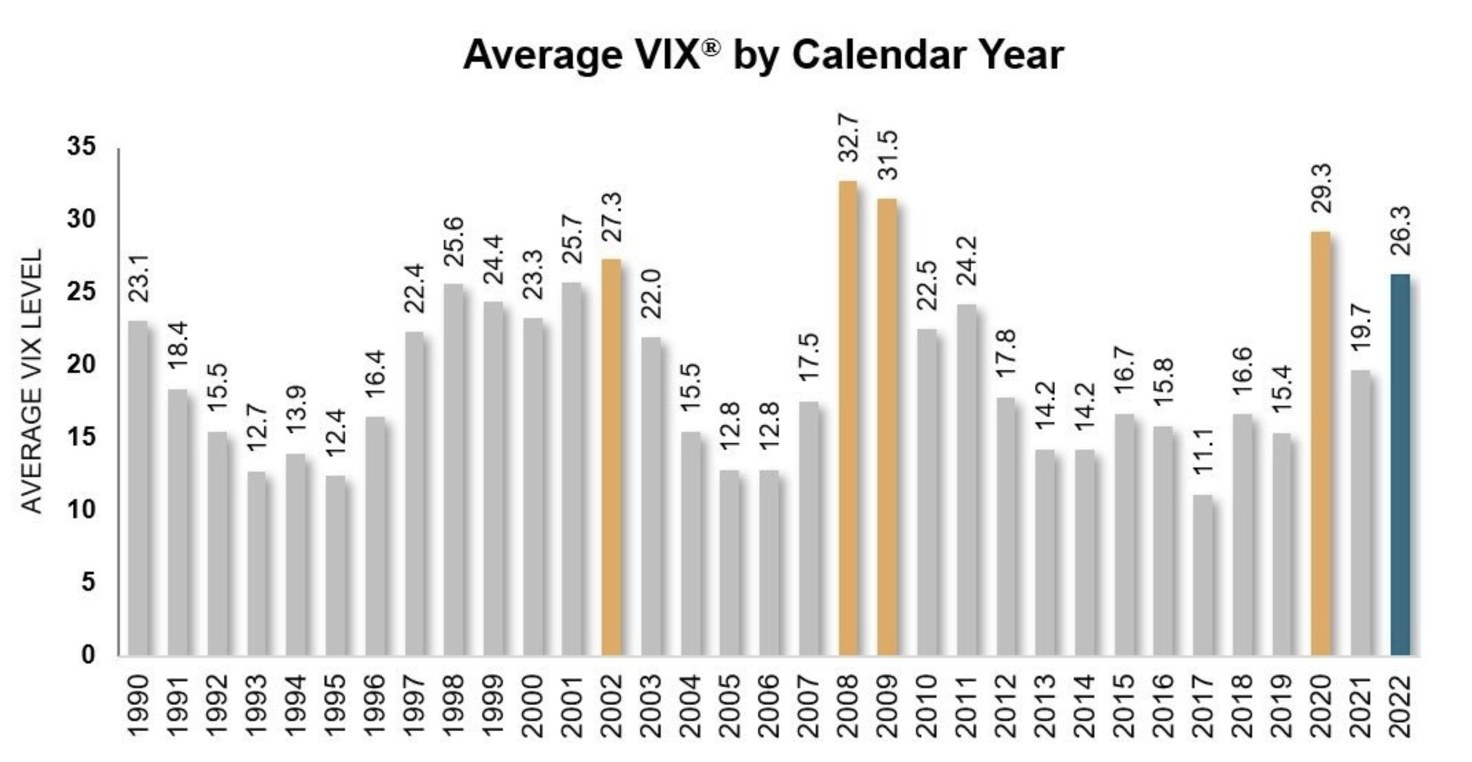

Investing.com - 美股的波動率近期有所回落,衡量波動率的恐慌指數CBOE Volatility Index緩慢下降到了接近20的水平。儘管如此,今年以來,市場的每日波動幅度仍然高於正常水準,Seth Golden的數據顯示,2022年將成為自1990年以來VIX平均水準第五高的一年。而且,市場目前預計,在這個充滿不確定性的財報季,以及美國中期選舉之前,波動性將繼續上升——歷史數據表明,美國標準普爾500指數可能會在選舉週期的第二年第三季度出現大幅下跌。

2022年波動率居高不下

(VIX平均年率圖,來自Seth Golden)

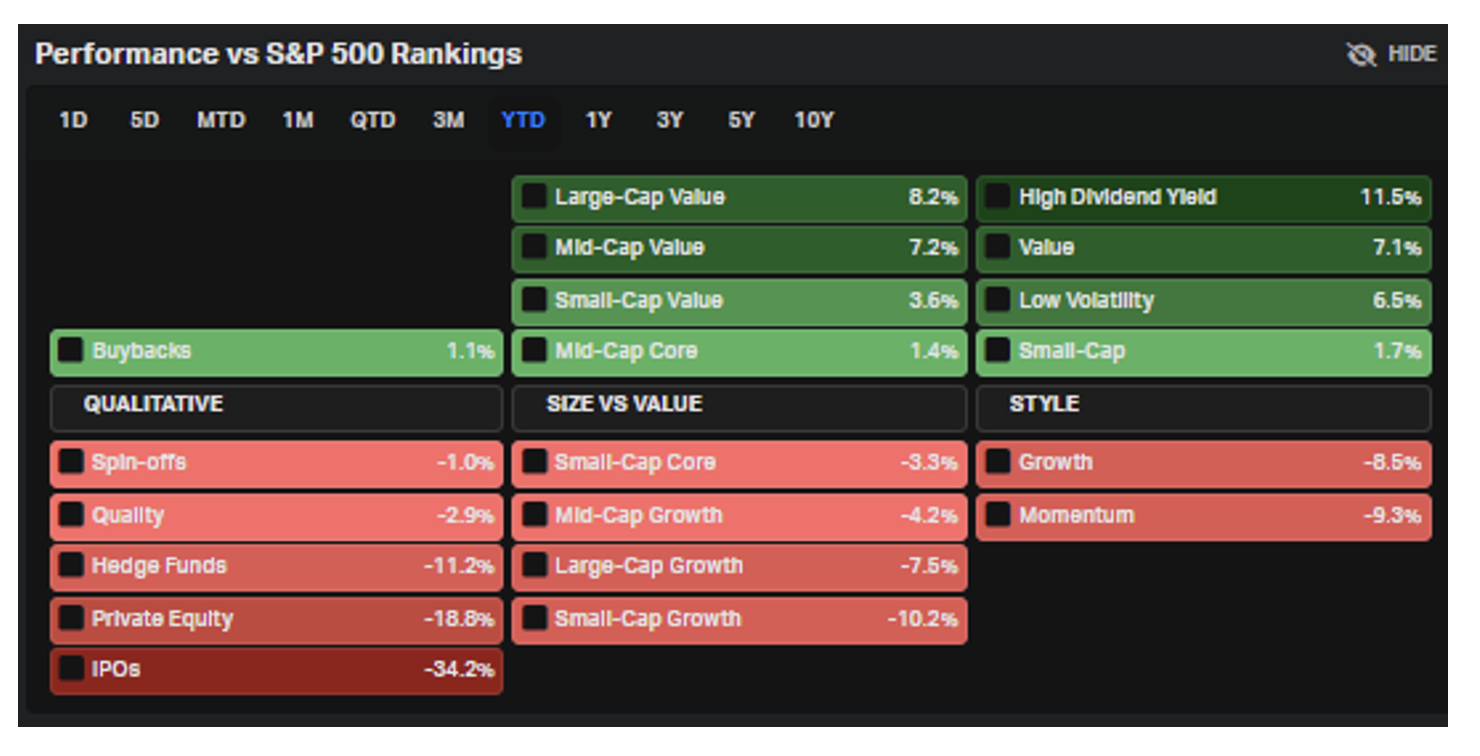

在市場今年以來的波動中,投資者在派息股中找到了一些安慰——「高股息收益率」的個股2022年以來表現強勁,有時候,市場投資者認為那些有穩定分紅歷史的公司會比將所有現金拿來再投資於其他業務的公司更為可靠。今年表現不佳的個股就包含了風險較高的IPO股票、成長型個股和小盤股。

今年標普500指數的板塊表現

(標普500指數中,年初至今的板塊表現及排名,來自Koyfin Charts)

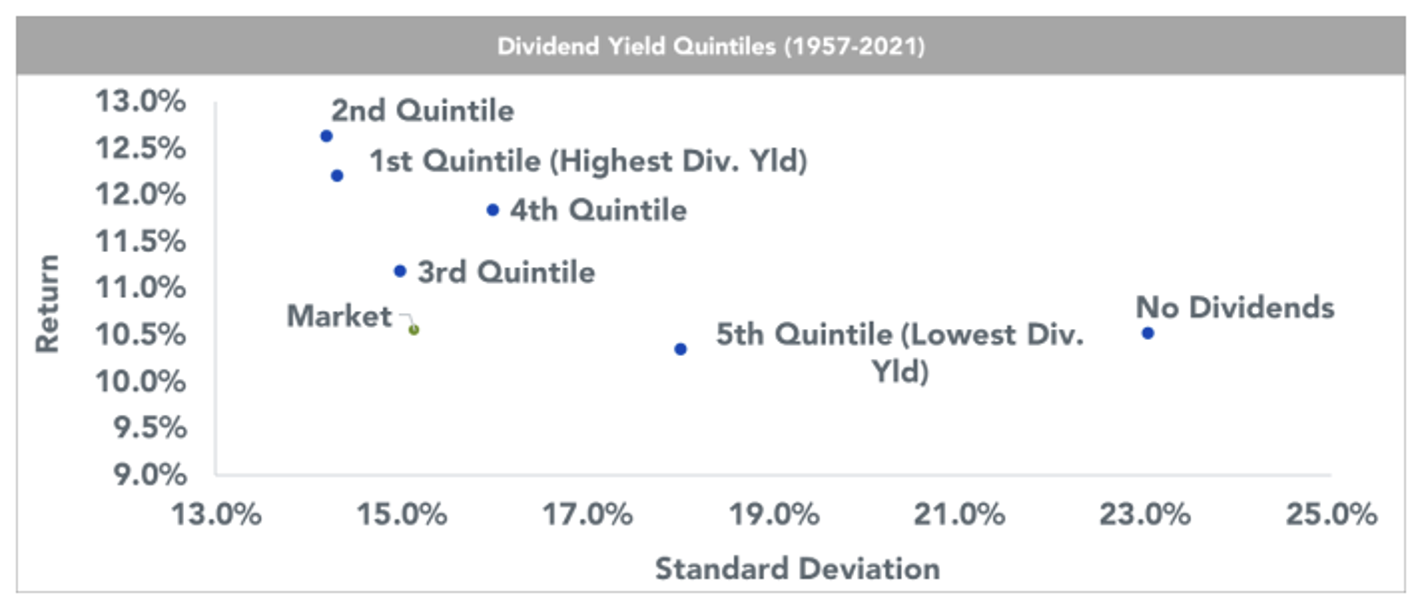

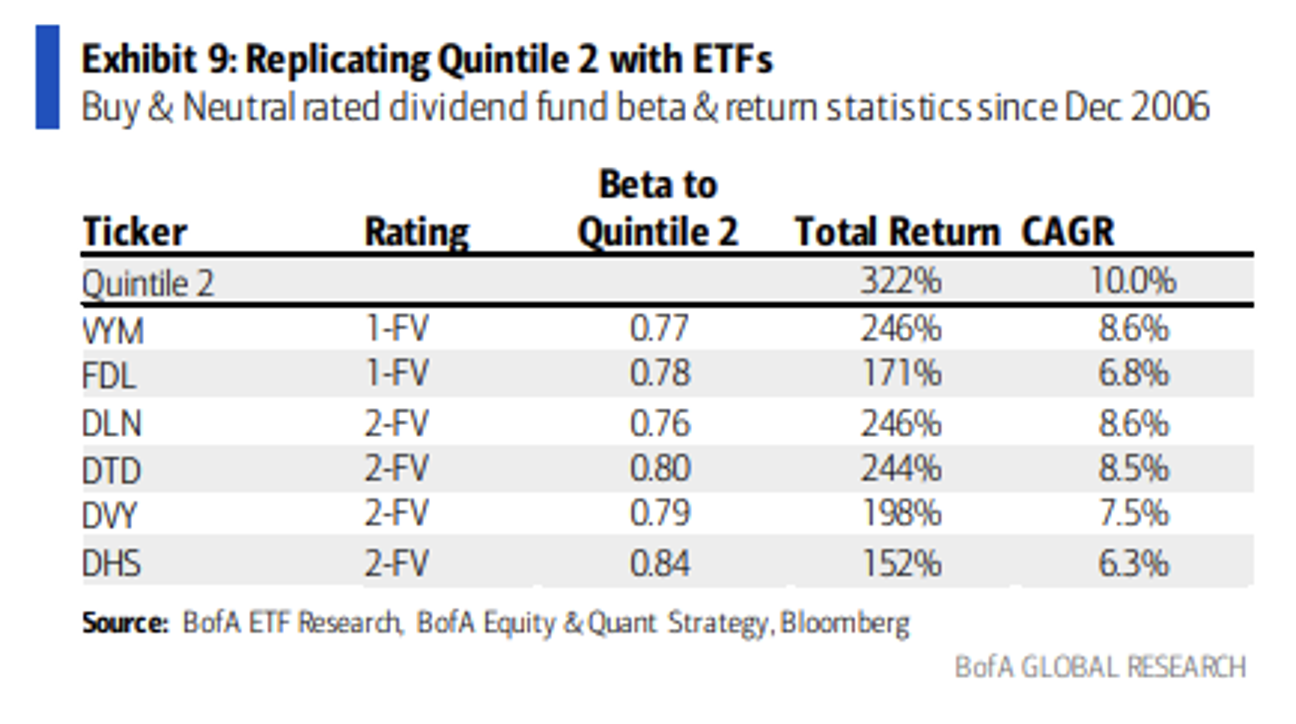

而談到派息,我們必須認識到,並非所有派息股票都是一樣的。根據WisdomTree ETFs的研究顯示,處於第二梯隊(2nd quintile)的股息股事實上是最優股,第二梯隊的派息股收益為第二高,而第一梯隊(1st quintile)股票往往收益率最高,風險也最高。因此,投資者選擇第二梯隊的派息股,往往擁有最佳的高股息和收益平衡,不需要冒太大的風險。

(譯者註:在統計學中,Quintile是指將一個樣本數據進行五等分,而五等分中,從最低到最高的分層分別為,1st quintile、2nd quintile、3rd quintile、4th quintile、5th quintile)

風險與股息回報平衡的贏家:第二梯隊(2nd quintile)

(按照股息收益分類的五等分位數,來自WisdomTree)

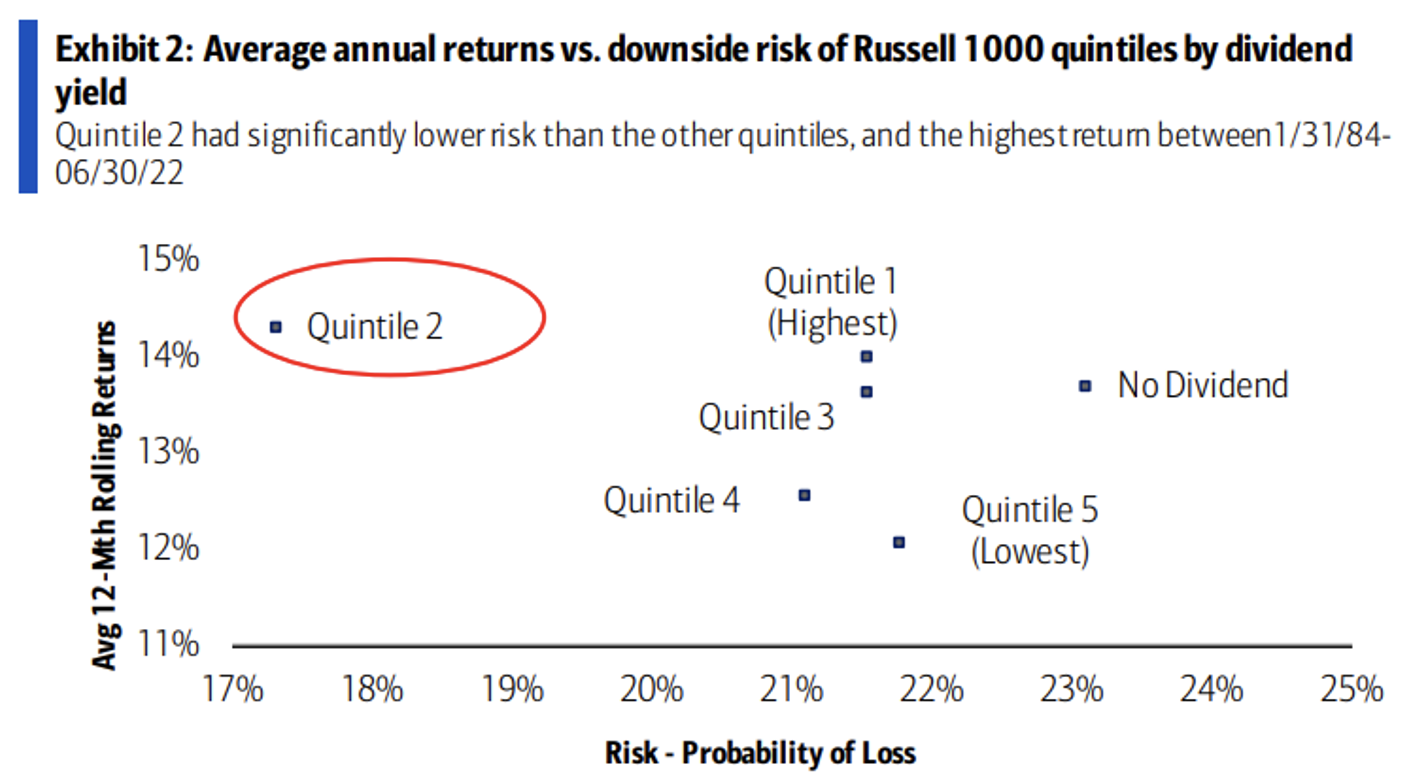

從這張圖表裏,我們可以看出,美國銀行的研究也同樣支持WisdomTree ETFs的研究結論,在五大派息集團的劃分中,第二梯隊(2nd quintile)的夏普比率(Sharpe Ratio)最高,該行的數據顯示,目前這類股票的收益率在2.46-3.49%之間,從2010年開始記錄該數據以來,第二梯隊在3年期和5年期的表現,都超過了羅素1000等權重指數。

(譯者註:夏普比率(Sharpe Ratio),是一個可以同時對收益與風險加以綜合考慮的經典指標。它由諾貝爾獎獲得者威廉·夏普(William F. Sharpe)於1966年最早提出。)

美國銀行:第二梯隊派息股脫穎而出

(羅素1000指數的平均年度回報率及下跌風險,來自BofA Global Research)

那麼,專注於投資派息股的普通投資者,該如何來參與這個投資?美國銀行的報告中提到,Vanguard High Dividend Yield Index Fund ETF Shares (NYSE:VYM)就是投資第二梯隊(2nd quintile)股息股的很好工具。

股息投資者可以關注VYM

(VYM的買入和中性評級統計數據,來自BofA Global Research)

從技術上來看,近期,在標普500指數中,成長股從6月中旬的低點大幅回升,價值和股息股表現就相對較差,雖然VYM此前已經從100美元以下的位置反彈至了104美元左右的高點,但是這個位置可能會出現阻力,支撐位或在疫情前的中期高點,即90美元左右。

VYM的技術圖表,測試阻力位、支撐位在2020年初高點:

(VYM日線圖來自Stockcharts.com)

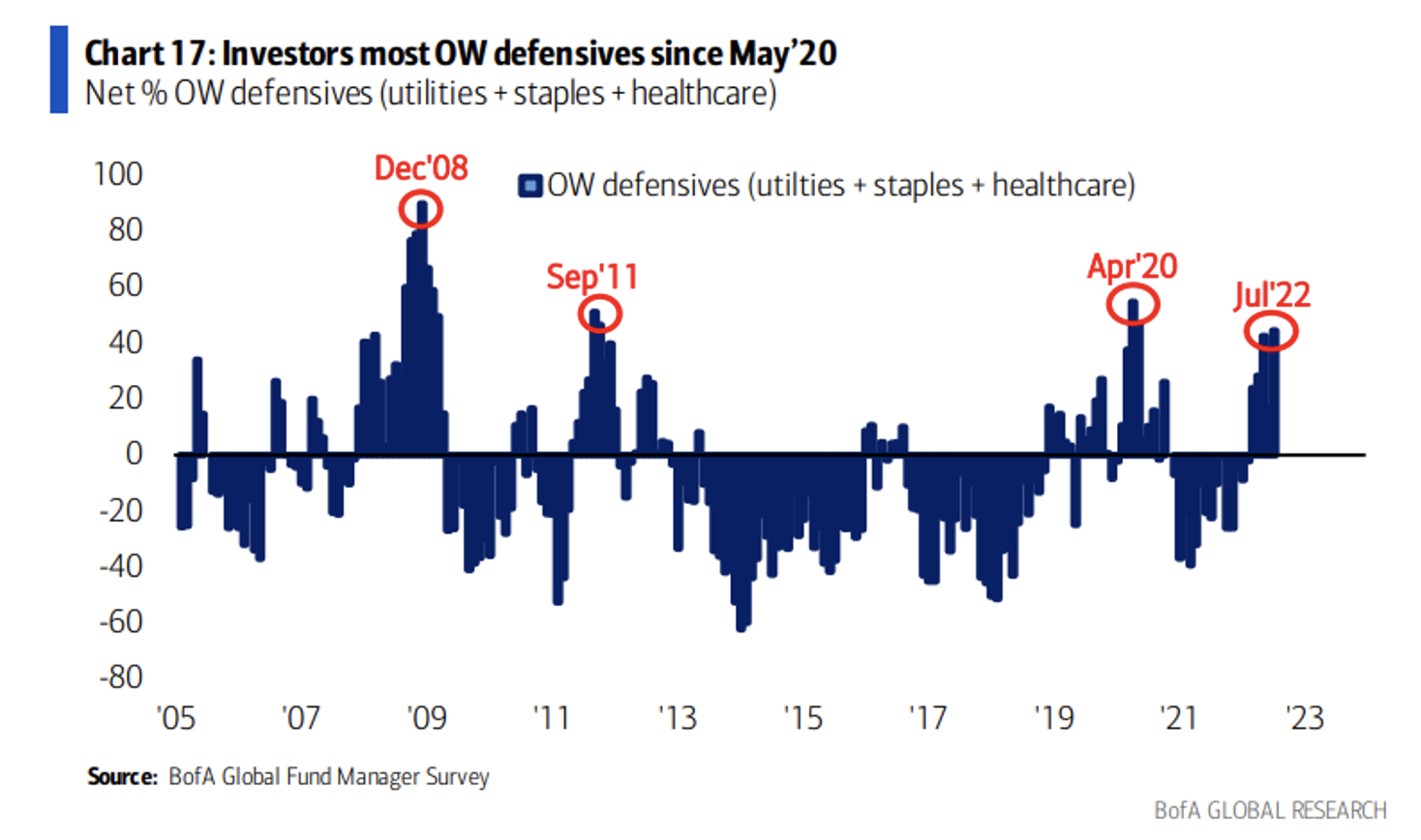

此外,我還擔心近期股息股的市場人氣表現。

美國銀行最新的全球基金經理調查顯示,防禦類股已經非常擁擠。自2020年5月以來,投資組合經理一直在對公用事業、主食和醫療保健行業進行增持,目前比例已經處於歷史高位。

對於防禦股的積極評價明顯過於樂觀

(防禦股超配淨比率,來自BofA Global Research)

總 結

我喜歡在長線投資組合中配置股息股,但是股息不應該成為投資個股的唯一理由,相反,採取全面回報的方法才是明智的。不過,無論如何,在你的投資組合中,納入VYM這樣的基金是有意義的,因為它是投資歷史上行之有效的方法,你可以持有高收益的股票,但不要過於冒險,考慮到技術前景和市場情緒,我確實認為VYM近期有下行風險。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)