美指期貨全線反彈,原油重挫7%!黃金逼近5200美元,比特幣重返7萬美元大關

-

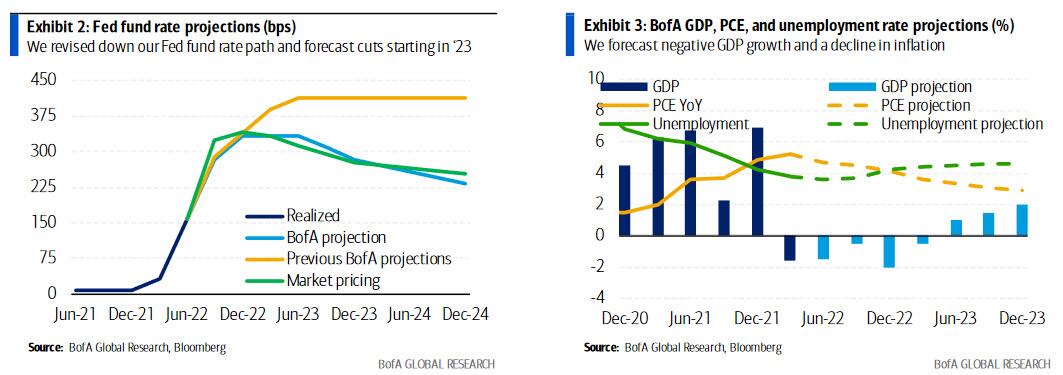

- 为控制通脹,美聯儲將更積極地加息

- 因此,許多人開始擔心可能出現的衰退

- 有鑑於此,人們普遍越來越認為美聯儲將在 2023 年初調轉方向,開始降息

近期,市場大幅加大了押註,賭美聯儲為了遏制創數十年新高的通脹,將比預期更激進地加息。

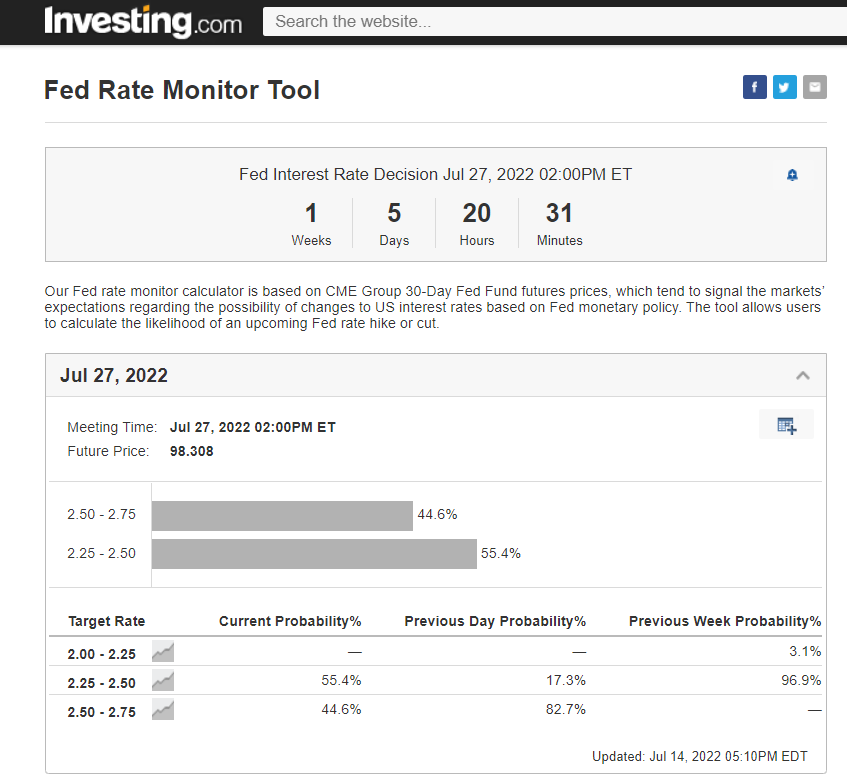

週三(7月13日),Investing.com 美聯儲觀測器一度顯示,在7月26日至27日為期兩天的議息會議結束時,美聯儲加息100個基點的可能性超過80%,高於前一天(7月12日)的8%。

不過,截至週四收市,美聯儲觀測器顯示加息100個基點的可能性降至了44%。

本週二(7月12日),即爆表的消費者價格指數(CPI)報告出爐前,市場普遍已經消化了加息75個基點情景。

不過,在報告顯示6月份的CPI創下40年新高,達9.1%後,市場認為在未來四次議息會議上累計加息175個基點的概率很高,到2022年底,美國聯邦基金利率將達到3.50%至3.75%。

而今年迄今,美聯儲已把基準利率上調了150個基點。

但是,展望未來,美聯儲加息路徑的確定性降低,並可能最早在 2023 年第一季度開始降息。

其實,經濟增長放緩的跡象越來越多,加上通脹壓力緩解,可能會促使美聯儲掉頭轉向降息。

衰退信號湧現

由於預計美聯儲將積極收緊貨幣政策來遏制通脹,很多人開始擔心經濟衰退。

從最新公佈的數據來看,美國經濟增速在最近幾週大幅放緩,前瞻性指標惡化為第三季度經濟萎縮奠定了基礎。

與此同時,亞特蘭大聯儲的 GDPNow模型現在預測第二季度美國經濟收縮了 1.2%。

由於美國經濟在第一季度已經萎縮1.6%,第二季度再度萎縮則符合技術性衰退定義,即GDP連續兩個季度下降。

債券市場的反應也表明,人們越來越擔心美聯儲的大幅加息將引發經濟衰退。

6 月 14 日,美國10 年期國債收益率一度接近3.50%,不過在重新考慮了貨幣前景的情況下驟降至7月6日的低點2.75%。

然而,美債收益率回落無關乎經濟是否或何時衰退,只是關於經濟衰退的嚴重程度。

通貨膨脹見頂

有跡象表明,價格上漲的步伐已經見頂,並將在未來幾個月進一步放緩。

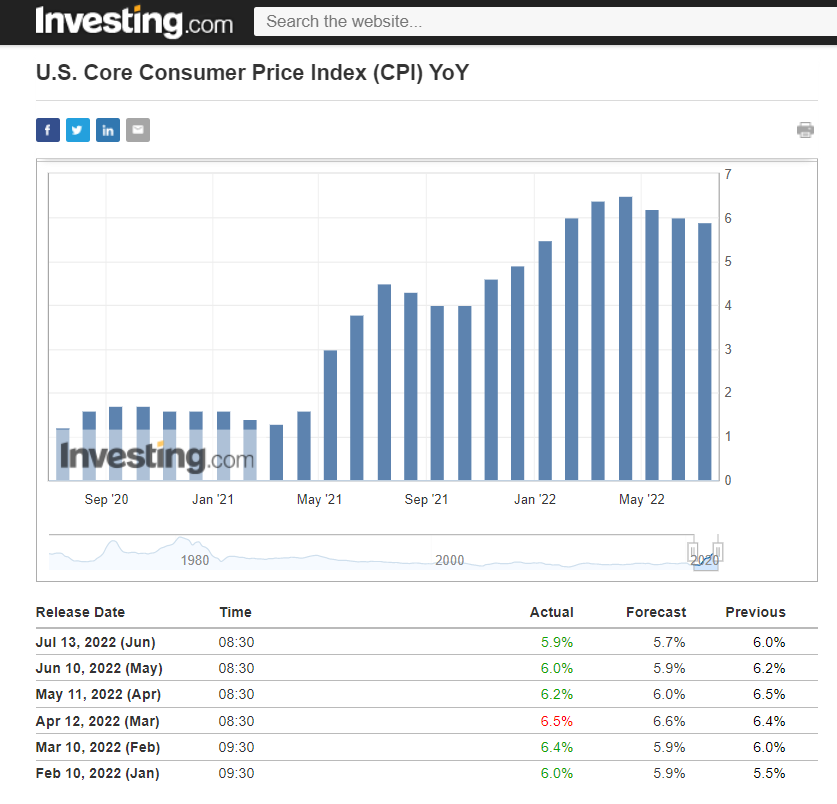

剔除波動較大的食品和能源價格的核心消費者價格指數(CPI)在6月降至 5.9%,低於5月的6.0%。

如上圖所示,核心CPI指數年率在3月份達到6.5%高點後,已連續三個月放緩。

隨著原油價格和汽油價格從6月中旬開始大幅下跌,預計整體CPI通脹率將在 7 月放緩。

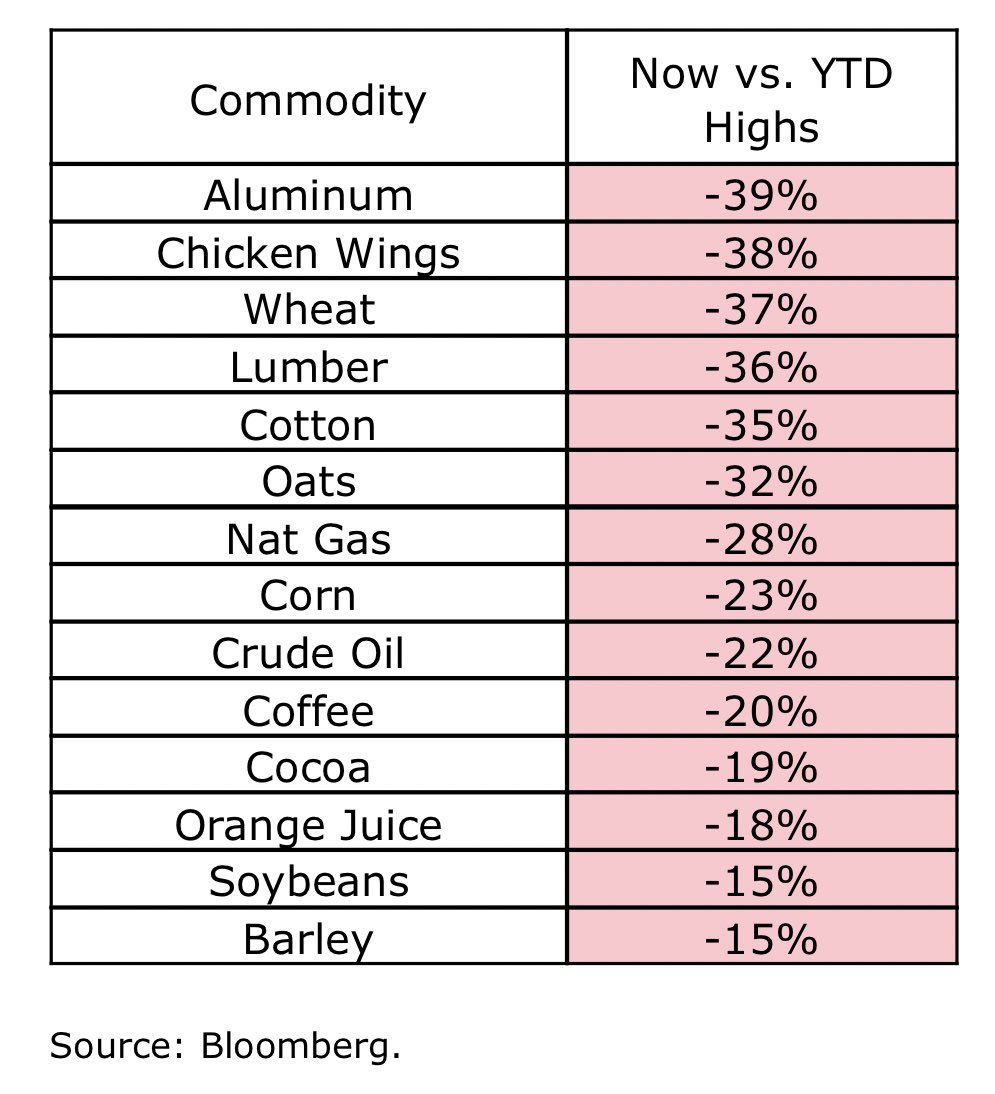

見頂的不僅僅是能源,小麥、玉米、大豆、大麥、燕麥、咖啡、橙汁,甚至雞翅的價格都比近期高點下跌了至少20%,進一步證明食品通脹正在放緩。

因此,CPI 下降可能會為美聯儲在明年初再次開始降息提供理由。

市場對2023年第一季度全面降息的預期

鑑於我們認為通脹將在今年餘下時間持續放緩,再加上對經濟衰退的預期不斷增強,市場越來越傾向於認為美聯儲的政策可能在未來幾個月內快速調轉方向。

市場現在預計,美聯儲為了解決其自己造成的衰退,會在明年第一季度全面降息。

大部分華爾街銀行也越來越認為,美聯儲為了應對通脹下降和經濟衰退,將在12月的會議上結束當前的加息週期。

美國銀行首席利率策略師和前紐約聯儲分析師Marc Cabana週四發表了一份報告,他警告:

“隨著我們的美國經濟研究團隊開始認為2022年將出現溫和衰退,同時聯邦基金利率路徑放緩,[美國銀行] 正在大幅下調利率預測。”

聲明:作者當下沒有持有本文提到的任何證券。

翻譯:劉川