Investing.com - 美國股市將在今天劃上上半年的句號,勢將收出幾十年歷史以來的最差半年線,並且為一個即將到來的更加波動不安的夏天做準備。

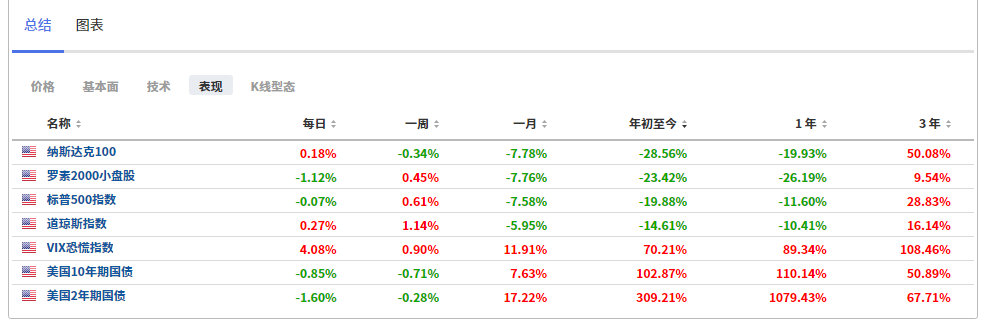

今年以來,美國標準普爾500指數已經累計下跌了19.88%,道瓊斯工業平均指數下跌了14.61%,而以科技股為主的纳斯达克100指数更是已經暴跌了28.56%。被廣泛用於衡量美股波動性的VIX恐慌指數CBOE Volatility Index也累計上漲了57.72%。

眾所周知,股市的下跌是因為美聯儲為遏制通脹而進行的大幅加息,著實嚇到了市場,通脹的上升也同樣令投資者不安。而在市場動盪時期,更為穩定的國債也遭到了拋售。基準美國十年期國債收益率今年以來已經累計飆升了102.87%,2年期國債收益率更是飆升了309.21%。

即將迎來三季度,華爾街的投資者都迫切地想要弄清楚接下來美股的走勢將會如何。

首先,由於今天(週四)是月末逢季末,不僅是6月底,也是二季度末,更是上半年尾聲。近期市場分析師強調了市場季末再平衡效應(portfolio rebalancing)將會給美股帶來積極的作用。

所謂的季末再平衡,不是指廣義的調整資產結構,而是特指根據風險平價、固定權重等原則,定期、不定期地重新配置資產。也就是說,固定權重的投資組合,必須重新平衡資產敞口,以計入過去半年市場的波動。

多數投資模型運用的是整月或者整季數據,並在月末、季末對投資收益、資產結構作評估。

舉個例子來說,根據股債60:40的比例,在股票市值大幅下跌過後,此時市場就應該增加股票的持倉,以恢復股債60:40的比例,而這就可能會導致股票價格的上行。

本週,摩根大通的首席全球市場策略師Marko Kolanovic就表示,隨著投資者經歷了殘酷的上半年行情後,臨近二季度末,可能會有投資組合重新平衡的需求,而這可能會拉升美股上漲7%左右,而債市會感受到適度的下跌壓力。

他指出,雖然這些再平衡通常不會成為市場的主要驅動力,但是當市場對再平衡窗口的變動幅度較大,且方向一致的時候,它們就可以發揮更重要的作用。“在一季度接近尾聲時,美股曾下跌約10%,但是在季末的最後一週卻出現了7%的大幅反彈,他認為同樣的情況將會出現在二季度。此外,市場目前處於超賣狀態,現金餘額處於紀錄水準,近期市場做空活動也已經達到了2008年以來未見的水準。”

但是,我們需要注意的是,資產再平衡效應也有失效的時候。

研究表明,當美聯儲採取量化寬鬆之際,美聯儲會從基金手中購債,這會降低基金的久期及風險,基金為了匹配原來的久期和風險,會增加持有較長久期和風險高一些的債券,而不是購買股票。甚至很多基金會只買回市場上被美聯儲購入的債券,比如長期國債。量化寬鬆對股市的影響,更多的是通過信號效應、估值效應,而非資產再平衡效應。

而這就意味著,當美聯儲退出量化寬鬆的時候,資產再平衡也可能會起不到主導作用,眼下的情況就是如此。也就是說,在政策利率在向長期趨勢收縮的過程中,對資本市場的影響,很可能仍然是信號和估值效應占主導,而不是資產再平衡效應。

總體而言,今年以來,俄烏衝突引發全球能源緊張和糧食危機,美國國內通脹高企、美聯儲大幅加息步伐不停,美股的拋壓仍然很大,投資者需要注意風險。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】