今日財經市場5件大事:川普稱戰爭「很快」結束、甲骨文將公佈業績

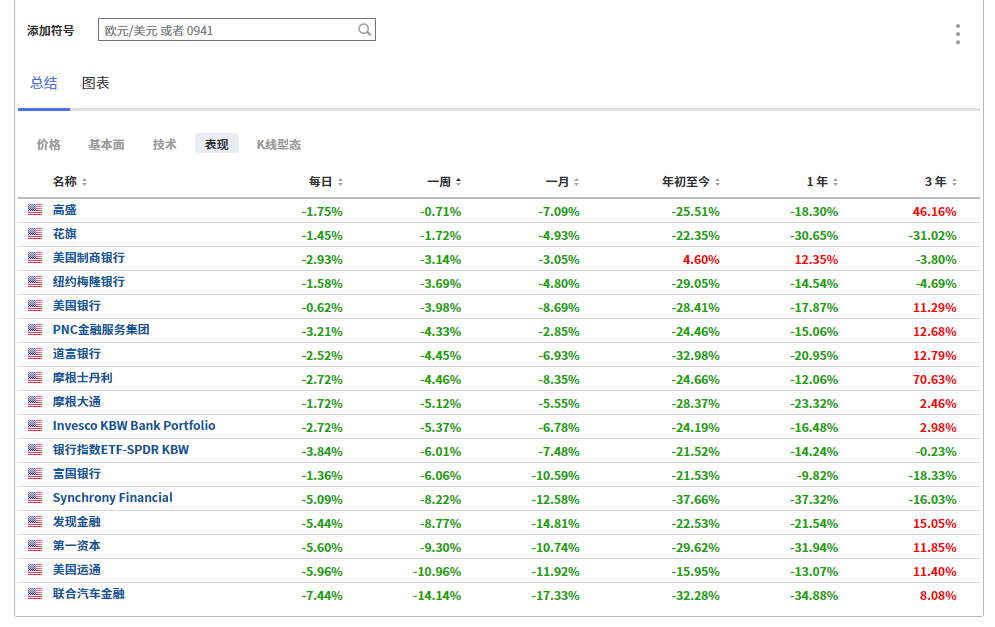

Investing.com - 一般來說,銀行板塊會受益於美聯儲加息,但是,今年以來銀行板塊指數ETF KBW已經累計下跌了21.52%,而在美聯儲激進加息的本週,該基金也累計下跌了6.01%。其中,摩根士丹利、高盛、美國銀行、富國銀行等華爾街大投行本週以來都錄得了5%左右的跌幅。

眾所周知,較高的利率對銀行有利,因為更高的收益率將轉化為更豐厚的銀行利潤和更大淨息差。但是,現在情況有所變化。

首先,通常銀行的貸款利率調整速度會被存款等融資利率的調整速度要快得多,這對銀行的淨息差是有益的。但是,此次美聯儲的加息變得更加激進,加息步伐加快會縮短這一窗口期。

理論上來說,美聯儲某一特定利率對貸款或存款利率的比例被稱為貝塔,如果一家銀行的存款貝塔值開始越來越接近貸款貝塔值,那麼加息對銀行利潤的利好影響就會越來越小。KBW分析師在最近的一份分析報告中指出,這個加息週期過快,「可能會加速存款貝塔值的飆升」。

在本週的最近一次FOMC會議上,美聯儲將聯邦基金利率一口氣上調了3檔(75個基點),而市場認為,美聯儲將短期利率上調至1%這一位置時,即抵達了對存款更為敏感的關鍵門檻。傑富瑞的分析師近期報告寫道,預計利率在上調1個百分點以後,融資方面的貝塔值(存款貝塔)可能會更接近貸款等資產方面的貝塔值。

其次,雖然加息或許可以緩解市場的通脹壓力,但是眼下美國的通脹已經來到了8.6%的40年歷史高點,尚不論此輪加息對於打擊通脹是否有立竿見影的作用。在眼下的高通脹壓力下,事實上儲戶會更積極地尋找更高的存款回報。

另一方面,通脹也會推動貸款的增厚。根據美聯儲最近一周經季節調整的數據顯示,美國銀行的消費信用卡貸款和循環信貸較去年同期增長了15%以上,工業貸款增長了4%。銀行當然希望貸款多多益善,但是貸款激增會給銀行帶來資金壓力,也就是說,在流動性要求下,銀行需要進一步增加其存款回報的競爭力。

再加上,美聯儲加息的過程,對經濟會產生一定的抑制作用,這可能會導致銀行業務量的下滑。需要注意的是,對經濟增長的擔憂,以及在貸款激增後,拖欠貸款的威脅,常常是週期性銀行股主要的上漲阻力。

而且,在加息背景下,市場波動加劇,大型的全球性銀行更容易受到市場波動的影響,美國銀行、摩根大通、富國銀行等股價的表現就弱於其他小型地區性銀行。不過對於這一點,投資者不需要擔心的是,大型銀行在資金方面分靈活度要高於小銀行,畢竟「大而不倒」,規模使它們安全。

最後,投資者還需要關注的是,近期銀行面臨的監管壓力測試,測試結果本月晚些時候(6月23日)會公佈。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】