Investing.com - 全市場投資者現在恐怕都在屏息等待美聯儲今夜的行動。根據Investing.com的財經日曆顯示,美聯儲將於東八區時間週四凌晨2:00公佈利率決議、政策聲明和經濟預期,而美聯儲的主席鮑威爾則將於2:30召開新聞發佈會,

過去多年來,每一次提及加息,FOMC都小心翼翼,確保充分溝通,生怕驚擾了市場。然而,面對美國四十年不遇的熾熱通脹,美聯儲已經別無選擇了,美聯儲今夜可能會展示「鷹姿」,開啟更為強勢的加息之路。

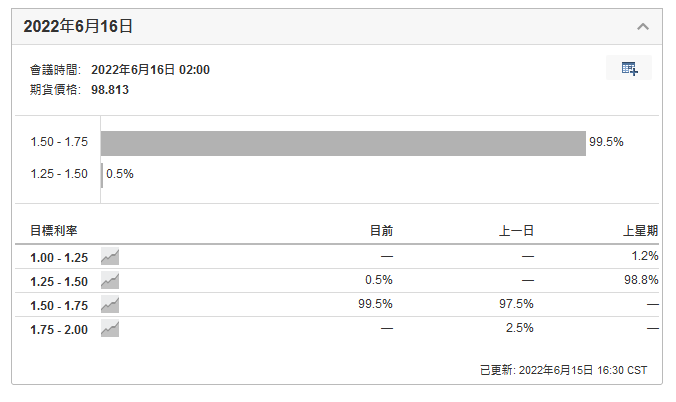

目前,Investing.com的美聯儲利率觀測工具顯示,市場預期加息75個基點的可能性已經高達96.2%,而上週僅為8.2%。不僅如此,華爾街諸多投行也發出了類似的預測,包括高盛、摩根大通、巴克萊等,均預測美聯儲本期會加息75個基點,把聯邦資金利率目標區間提升至1.50-1.75%之間。

高盛:預計美聯儲6月和7月將各加息75個基點,11月加息25個基點。2022年底利率升至3.25-3.50%,2023年到達3.75-4.00%的目標利率。

摩根大通:預計美聯儲6月加息75個基點,7月、9月各加息50個基點。而本次緊縮的終點利率預測將會在2023年達到,為3.25-3.50%。

富國銀行:預計美聯儲6月將加息75個基點,今年利率中位數位於3.375%,2023年年底達到4.125%(介於 4.00-4.25%),2024 年為 3.125%。

德意志銀行:預計美聯儲6月和7月將分別加息75個基點,2022年年底利率達到3.5%左右的水平,目標利率將為4.1%,將比此前預期提前一個月達到目標利率。

在通脹這一問題上,目前市場分析師認為,美聯儲料將預測個人消費支出指數的通脹率為5.6%,而到了2023年四季度,通脹率為3%,2024年為2.3%。

本週稍早前,紐約聯儲的報告稱,美國消費者對未來一年的通脹和支出預期在5月份達到了創紀錄的水平,同時,物價以1981年年底以來的最快速度上漲。

調查顯示,美國消費者對未來一年的通脹水平預期中值在5月份升至了6.6%的水平,較4月份上升了0.3個百分點,和3月持平,創下有紀錄以來新高。三年通脹保持在3.9%。同時,美國家庭對未來一年支出增長的預期中值飆升至了9%,較上月上升了1個百分點。

此前公佈的美國5月CPI數據也同比增長了8.6%,同比漲幅再創1981年12月以來的最大值。通脹的飆升,可能會促使美聯儲更鷹派地進行加息週期。

另外,也有分析師提醒,雖然市場目前將注意力都放在抗通脹上,但是仍然要關注,美聯儲是否認為需要犧牲經濟來平抑通脹,而經濟的衰退則主要看失業率的情況。

雖然鮑威爾此前強調的是,美國經濟需要軟著陸,但是最新的美聯儲經濟預測可以讓投資者找到關於該聯儲將允許失業率升至何種水平的線索。

需要注意的是,此前,紐約聯儲主席威廉姆斯5月10日稱:「“當我想到‘軟著陸’時,實際上是這樣的:‘是的,我們可能會看到經濟增長在一段時間內低於趨勢水準,我們肯定會看到失業率有所上升,但升幅不會很大」。隨後,鮑威爾也表達了同樣的看法,他說,實現軟著陸並不意味著失業率需要保持在3.6%,這是一個非常低的水準。

另外,克利夫蘭聯儲主席梅斯特本月早些時候也說,失業率可能暫時高於對其長期水準的預估。「這將是痛苦的,但高通脹也會令人痛苦。」

德意志銀行的經濟學家認為,美聯儲的經濟預測可能會顯示經濟軟著陸的程度下降,但是不會出現衰退。他們預計,美聯儲將會上調對2023年和2024年失業率的預期,並下調對美國GDP增長的預期。

還需要注意的是,美聯儲的這波緊縮進程不僅僅有加息,還有量化緊縮(QT),Fed本月剛剛開啟QT,這是該聯儲邁出的重要一步。

美聯儲此前在5月的會議中宣佈,將從6月1日開始,以每月至多475億美元的速度縮表,並在三個月時間內,提高縮表上限至每月至多950億美元。

而此次QT正值美國國債市場已經在艱難應對波動和流動性低迷之際,Cherry Creek Mortgage資深貸款主管Lou Barnes指出,美國5月CPI報告數據公佈後,債市對於美聯儲貨幣政策的看法已經改變,MBS週五當天甚至一度找不到買家,「整個債市最脆弱的緩解崩潰」。

美聯儲公開市場部門前高級交易員Joseph Wang表示,“到目前為止,QT才剛剛開始,因此利率波動主要來自政策的不確定性,預計QT在未來幾個月全力開始時,對市場的影響會更大。”此外,德意志銀行策略師Tim Wessel也指出,QT將對市場定價、金融穩定和美聯儲的選擇產生真正的影響。

不過,在此之前,投資者仍需要等待和觀望。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】