今日財經市場5件大事:私募信貸引發憂慮、美國PCE、GDP數據將公佈

(作者:潘奕衡)

Investing.com – 通常,當股市從近期高點下跌20%或更多時,就意味著進入了熊市。今年迄今,納斯達克綜合指數已經下跌了27.32%,早已進入了熊市;美國標準普爾500指數週四收於3930.08點,距離年初的高點4818.82點已經下跌了18.4%,距離步入熊市僅一步之遙。問題是美股還要跌多久?美股的底部在哪裡?

標普或跌向3000點甚至更低

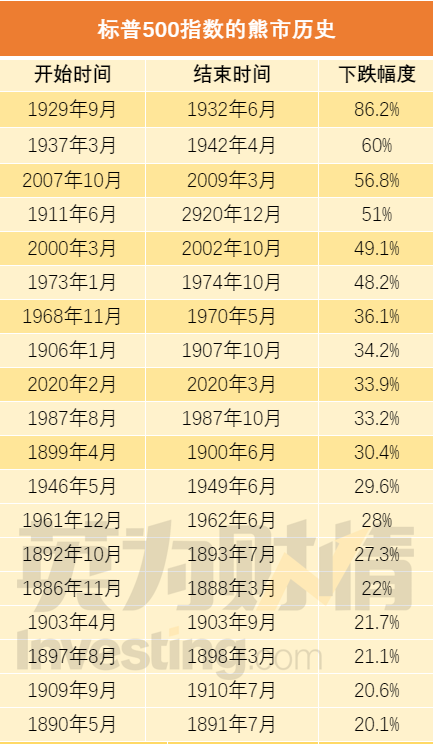

我們追溯了過去140年當中的19次熊市,發現美股在熊市中平均下跌37.3%,平均持續時間約為289天。這意味著,熊市將可能在今年10月19日結束,在此期間,標普500指數或將跌至將近3000點,納斯達克綜合指數或將跌至10165點,接近10000點。

不過好消息是,許多股票早已經達到了這一點。據統計,49% 的納斯達克成分股比其 52 周高點低 50% 以上,58% 的納斯達克成分股下跌超過 37.3%,其中 77% 的股票處於熊市。此外,自 2021 年 1 月以來有1.1 萬億美元流入股票市場,在標準普爾 500 指數中的平均入場點為 4,274 點,也就是說,大部分人都處於虧損狀態。

雖然過去的表現不能代表未來,但是歷史總是會重複上演。

目前標普的基準平均市盈率為19.3。假如應用1998年諾獎得主Robert Shiller的週期性調整市盈率模型(CAPE),標普500指數還需要暴跌47%,才能榨幹多餘的水分。自二戰以來,在熊市中,股票的平均市盈率通常在達到12.6時才會停止下跌,而這意味著標普指數還將繼續下跌35%。

美國通脹“見頂”,並不代表股市見底

近日,美國最新公佈資料顯示,美國4月未季調CPI年率錄得8.3%,較高位元回落,但回落幅度低於市場預期,美國通脹仍處於高位水準。4月消費者物價指數(CPI)較前月上漲0.3%,為去年8月以來的最小漲幅。

美國4月CPI暗示通脹可能已見頂,但可能在一段時間內仍保持在高位,美聯儲激進加息的壓力略有放鬆,但是未來仍可能連續加息50基點,克利夫蘭聯儲主席梅斯特和亞特蘭大聯儲主席博斯蒂克甚至還繼續要求加息75個基點。

市場對於美聯儲激進加息的預期也為放緩,在美國CPI資料公佈後,貨幣市場押注美聯儲6月份加息70個基點,此前為68個基點。

雖然美聯儲的緊縮政策一定程度上已經被市場有所消化,但市場整體流動性不佳,投資者信心不足,短期看來並未見底。

散戶負隅頑抗

目前,市場的倉位變化並不明朗。

資料顯示,對沖基金等專業投資者已將股票配置敞口降至新低。然而面對不斷增加的虧損,高頻日內交易員大軍在4月份仍繼續向股市注入資金,不過資金流入速度已有所放緩。

根據摩根士丹利的統計,2020年1月以來,散戶交易在去年一季度達到盈利巔峰,此後盈利持續下滑,目前盈利已經降至零。熱衷炒短線做日內交易的散戶已經把疫情爆發兩年來所有的盈利都賠光了。不過散戶還並沒有認輸。比如木頭姐的ARK Innovation ETF (NYSE:ARKK)這一科技型ETF近期雖然表現非常不佳,但仍連續四周吸引資金流入,證明散戶投資者並未完全投降。

也許散戶投降之日就是美股崛起之時。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

推薦閱讀