匯豐控股(00005-HK)在公佈2019年全年業績經歷了高台跳水之後,一直壞消息不斷,英國當局要求其停止派息更令小股東傷心失望,甚至發起維權,股價之後一跌不起,距離公佈業績之前的63.31港元下跌了近36.82%。

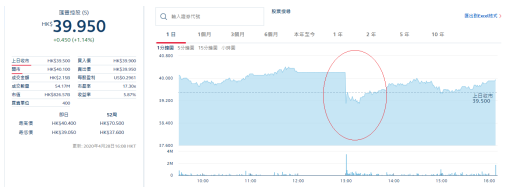

4月28日中午公佈的季度業績又一次讓投資者嚴陣以待:先高開1.52%後股價持續走高,午市收盤前,匯控收報40.20港元,但是公佈業績後開市即挫2.74%,報39.10港元,隨後回升,收市漲1.14%,報39.95港元,當日恒指收市漲1.22%,匯控收市前雖有所上漲,仍跑輸大市。

市場這個反應,到底對匯控的季度業績滿不滿意?我們來看看這家國際銀行的2020年第一季業績。

預期信貸損失大增,淨利潤按年下滑

相對於國有四大銀行,匯控的收入來源頗為多樣,但是傳統的淨利息收益仍是主要的收入支柱。

2020年第一季,平均生息資產規模同比增長4.67%,至1.992萬億美元,計息負債同比上升5.13%,至1.689萬億美元。平均收益率按年下降34個基點,至2.55%,不過平均成本率同比也下降了34個基點,所以淨利息差仍維持在1.36%的水平。

由於淨利息差維持,同時平均生息資產規模有所擴大,淨利息收入同比增長1.93%,至76.12億美元。但平均生息資產規模的增幅小於計息負債,導致利息淨收入未能跟上生息資產的擴幅,淨利息收益率(NIM)同比下降5個基點,至1.54%。

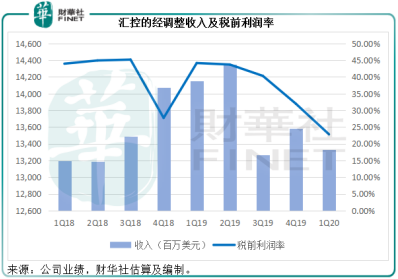

期内制訂壽險產品業務受到不利市場影響,列賬基準收入同比下降5.14%,至136.86億美元。扣除客戶賠償計劃,出售、收購及投資、金融工具公允值變動、重組架構及其他相關成本、貨幣換算等重大項目後的經調整收入同比下降1.91%,至133.27億元。

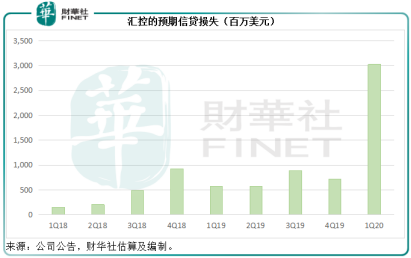

然而值得注意的是,匯控於期内作出了一筆高達30億美元的列賬基準預期信貸損失,遠高於過往各期水平,原因來自新型冠狀病毒疫情及油價下跌對前瞻性經濟前景所造成的衝擊,以及一項在新加坡涉及企業貸款風險的大額準備。

根據匯控披露的資料,使用額外境況以應對新型冠狀病毒疫情的影響產生額外預期信貸損失的撥備為15億美元,其中零售組合佔6.3億美元,批發業務組合佔8.82億美元。此外,外媒曾報道由於油價下挫,新加坡石油交易商興隆集團面臨財困,欠23家銀行約38.5億美元,其中匯控佔比最多,不知這是否為其作出如此巨大撥備的一個原因。

見下表,匯控的預期信貸損失大幅增加,或顯示該銀行集團對未來的經濟環境信心不大。

正是由於這筆巨大的預期信貸損失,加上非利息收入表現不濟,列賬基準稅前利潤同比下滑48.03%,至32.29億美元,扣除重大收支項目之後的經調整稅前利潤同比下滑51.3%,至30.42億美元。

見下圖,在疫情、油價下跌等等負面因素引起的全球經濟震蕩之際,匯控的業績表現確實強差人意。

業務全線潰退

按服務對象,匯控劃分零售銀行及財富管理、工商金融、環球銀行及資本市場、環球私人銀行以及企業中心等業務部門。

2020年第1季,受疫情影響全球經濟前景蒙上迷霧之際,除了環球私行以及企業中心(主要得益於出售利潤及掉期合約公允值變動收益)之外,匯控所有業務部門的經調整利潤均出現暴跌,零售銀行及財富管理業務的經調整稅前利潤同比下滑83.74%,至3.57億美元,工商金融業務則下滑69.33%,至6.11億美元,環球銀行及資本市場業務同比下滑48.91%,至8.23億美元。

從地區市場來看,亞洲仍是主要的利潤來源,第一季貢獻經調整稅前利潤36.43億美元,同比下滑27.46%;歐洲地區轉盈為虧,錄得經調整稅前虧損6.85億元,而上年同期為5400萬美元,中東及北非的經調整稅前利潤也大跌90.87%,至僅4300萬美元;北美轉盈為虧,由上年同期的經調整稅前利潤3.86億美元,轉為虧損1000萬美元;拉美亦大跌83.71%,至5100萬美元。

匯控最主要的市場香港,於2020年第1季錄得稅前盈利28.47億美元,同比下降12.51%,主要因為兩大業務零售銀行業務下滑35.53%和工商金融業務同比下降8.24%,抵消了環球業務的增長。香港地區佔其列賬稅前盈利的比重由2019年第1季的52.37%進一步上升至79.31%。

中國内地方面,零售銀行和工商金融業務也是業績下跌的重災區,加上環球銀行及資本市場業務下滑25.98%,第一季的稅前利潤同比下降10.3%,至6.53億美元,佔匯控列賬稅前盈利的比重由上年同期的11.72%上升至20.22%。

英國分部的業績表現也和中國内地市場一樣,零售銀行轉盈為虧,工商金融和環球銀行及資本市場業務利潤大幅下跌,抵消了環球私行的增長,季度稅前利潤同比下滑42.61%,至3.69億美元,佔匯控列賬稅前盈利的11.43%。

這三個地區市場的盈利抵消了歐洲、北美等地區市場的虧損。

資本比率微跌

截至2020年3月31日,普通股權一級比率較年初的14.7%下降了0.1個百分點,至14.6%,其中備受爭議的派息問題讓其節省了34億美元的季度股息,加上利潤的資本生成、按公允值計入全面收益儲備增加,及超額預期損失的扣減額下降,抵消了兌換差額和審慎估值扣減額的增加,而令其第一季的普通股權一級資本增加了12億美元。

流動資金覆蓋比率由2019年第1季的150%,提高至156%。

匯控預期2020年的風險加權資產會有中至高單位數增長,而截至2020年3月31日,其風險加權資產較年初增加1.62%,至8570.78億美元。

從這些數據來看,儘管匯控第一季的收入及業績顯著下滑,但由於進行了比較大手筆的撥備,而且不派股息保留了資金,資產狀況尚可。

匯控計劃暫緩部分轉型計劃,並預期2020年的重組開支將較2019年業績報告的估計為低。在2019年業績中,匯控預計重組計劃會在2022年之前產生約60億元的支出,以及約12億元的資產出售成本,而大部分的重組支出將於2020年和2021年產生。

總結

在業績發佈會上,管理層透露2020年的全年列賬基準預期信貸損失或達到70億至110億美元,也就是說第一季的30億美元僅為開端,未來幾季陸續有來。若疫情未見好轉、持續期過長,將可能導致客戶活動減少,加上全球央行的放水大行動令利率下降,將可能帶動預期信貸損失上升,對收入構成壓力。

匯控表示,在繼續進行策略投資的同時會減少營業支出以緩和收入下降的影響,並嚴格控制成本。此外,匯控還表示暫緩裁員計劃,通過其他途徑降低開支,不過仍會加碼數字化發展,其第一季為數字化投資了12億美元。但是,投入仍需時間發揮作用,這些措施很可能使得2020年的利潤率較上一年下降。

行政總裁祈耀年在業績會上指,匯控全球仍有80%的分行保持運作。在香港,已經為商業客戶批核逾300億港元纾困措施;在英國,批核了11.8萬宗零售客戶的支付計劃,並作出逾19億英鎊的疫情相關商業借貸融資支持計劃。

整體來看,匯控的2020年第1季業績表現實在差勁,但也在預料之中。在疫情之下,全世界停產停擺,匯控能錄得增長才出奇。

不派股息也許確實起到補充資本的功效,而其股價也已經一跌再跌,是否已經到底?

正如管理層預期,未來可能還有更多的預期信貸損失,而其與客戶和員工共度時艱之舉或繼續在成本端加碼,取決於匯控能否在其他方面增能增效從而降低開支。所以匯控在未來三季的表現仍很玄乎。

從地區市場的貢獻來看,匯控業務過度依賴於香港才真正讓人擔心。其後續表現恐怕還需要看這個最重要地區市場的復蘇表現。但願該區的韌性能夠拯救這家曾經輝煌一時的國際銀行。