報告導讀

平安好醫生(01833)近日發布21H1業績,公司上半年實現總營收38.18億元(+39% YoY)。營收增長主要得益于醫療服務業務(+51% YoY)和消費醫療業務(+66% YoY)收入的快速增長。期間公司大幅增加了戰略投入,造成銷售費用(+62.6% YoY)和管理費用(+86.0% YoY)的大幅提升,進而導致公司21H1淨虧損規模大幅增加至8.79億元。但虧損規模仍然符合管理層預期,2024-2025年公司整體扭虧爲盈的預期仍然不變。鑒于當前公司基本面向好,估值水平處于曆史低位,我們維持公司的“買入”評級。

投資要點

1. 21H1營收加速增長,戰略投入導致虧損擴大

公司上半年實現總營收38.18億元(+39% YoY),主要得益于醫療服務業務(+51% YoY)和消費醫療業務(+66% YoY)收入的快速增長。期間公司大幅增加戰略投入,銷售費用(+62.6% YoY)和管理費用(+86.0% YoY)大幅提升導致淨虧損規模大幅增加至8.79億元。用戶的獲取和留存持續向好,截至21H1,公司累計注冊用戶數已達4億人,同比增長15.7%;累計問診咨詢量達到11.8億人次,同比增加43.4%;近一年的累計付費用戶數已達0.32億,同比大幅增加69.6%。

2. 核心板塊增長強勁,盈利貢獻有所提升

分業務板塊來看,醫療服務仍是利潤貢獻核心,其占比相較去年同期有所提升。醫療服務業務21H1收入10.7億元(+50.6% YoY),主要得益于1)會員服務類産品收入增長;2)藥品銷售業務的顯著增長。消費醫療業務21H1收入達到7.14億元(+66.1% YoY),主要歸功于:1)體檢業務快速增長;2)線下體檢業務的合作越來越多;3)伴隨疫情穩定,業務運作恢複正常。

3. 21H1公司基本面持續向好,維持“買入”評級

公司21H1期間繼續深入戰略升級計劃,進一步深化在渠道拓展、醫療科技能力提升、服務網絡建設叁個方向上的戰略推進。公司21H1虧損幅度符合管理層預期,仍預計將在2024至2025年實現扭虧爲盈。我們預計公司2021E/22E/23E營收分別爲 90.4/120.3/160.5 億元,淨利潤爲-14.9/-10.2/-5.4 億元。鑒于當前公司基本面持續向好,加之估值水平處于曆史低位,我們繼續維持平安好醫生的“買入”評級。

風險提示

互聯網醫療行業政策發生不利變化;行業增長不及預期;來自平安集團的支持不及預期。

正文目錄

1. 平安好醫生21H1營收加速增長,戰略投入導致虧損擴大

2. 公司核心板塊增長強勁,盈利貢獻有所提升

3. 戰略升級加大投入,虧損擴大但符合預期

4. 公司經營增長穩健,維持“買入”評級

1. 平安好醫生21H1營收加速增長,戰略投入導致虧損擴大

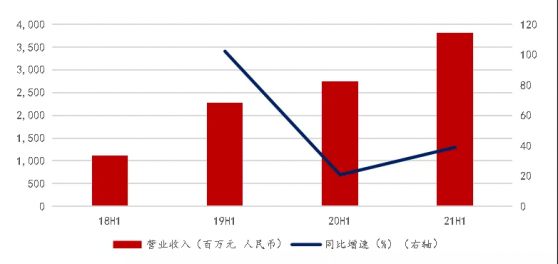

平安好醫生近日發布其2021H1業績,公司2021年上半年實現總營收38.18億元人民幣,同比增速(+39.0% YoY)較去年同期增加18.1ppts。營收的強勁增長主要得益于公司核心的醫療服務業務和消費醫療業務收入的快速增長,分別同比增長51%和66%。公司在期間大幅增加了渠道建設、醫療技術能力、新業務拓展等各方面戰略投入,造成了期間銷售費用(+62.6% YoY)和管理費用(+86.0% YoY)的大幅提升,進而導致公司21H1淨虧損規模大幅增加至8.79億元。

圖表 1:平安好醫生21H1營收繼續穩健增長

資料來源:公司財報,浙商國際

圖表 2:平安好醫生21H1淨虧損規模擴大

資料來源:公司財報,浙商國際

運營表現方面,隨着互聯網醫療滲透率不斷提升,用戶的獲取和留存持續向好。截至21H1,公司累計注冊用戶數已達4億人,同比增長15.7%;累計問診咨詢量達到11.8億人次,同比增加43.4%;近一年的累計付費用戶數已達0.32億,同比大幅增加69.6%,月付費用戶轉化率較去年同期也增加了1ppts至5.4%。整體推動了核心的醫療服務收入和商城GMV同比快速增加50.6%和36.1%。

圖表 3:平安好醫生累計注冊用戶數

資料來源:公司財報,浙商國際

圖表 4:平安好醫生累計問診咨詢量

資料來源:公司財報,浙商國際

圖表 5:平安好醫生商城GMV

資料來源:公司財報,浙商國際

2. 公司核心板塊增長強勁,盈利貢獻有所提升

分業務板塊來看,公司的4大業務板塊醫療服務、消費醫療、在線商城和健康管理和互動分別占比達到28%/19%/50%/3%,而貢獻毛利方面的占比分別達到54%/27%/11%/8%。可見公司醫療服務仍然是利潤貢獻的核心,且隨着核心業務更快速的收入增長,其占比相較去年同期有所提升。

圖表 6:21H1公司各業務收入占比

資料來源:公司財報,浙商國際

圖表 7:21H1公司各業務貢獻毛利占比

資料來源:公司財報,浙商國際

2.1. 醫療服務業務

公司21H1醫療服務業務收入10.7億元,同比大幅增長50.6%。收入大幅增長主要得益于1)會員服務類産品(包括臻享RUN、平安好醫生私家醫生等)的收入同比增加了21%,公司采用了“以價換量”的策略,降低了會員類産品的購買門檻,以此來增加用戶的覆蓋量;2)伴隨在線問診服務産生的電子處方購藥增長強勁,藥店網絡的藥品銷售業務顯著增長,21H1同比增長達到54%。期間板塊毛利率達到51.9%,較去年同期下降2ppts,主要是由于相比去年疫情期間影響,會員類産品中服務的履約率逐漸回升。

未來公司將會繼續開發新的會員産品並更多地和線下藥房醫藥資源合作,利用自身在在線醫療領域巨大的流量優勢賦能線下,在此過程中進行業務探索,開發新的會員産品。例如在和線下優秀醫院的合作中開發服務包,提供專科專病的會員制産品。

醫療能力和網絡方面,截至21H1,公司AI輔助診療系統已經覆蓋超過3,000種疾病的診斷模型;簽約合作的外部醫生超過3.8萬名,較去年底增加約1.7萬名;公司已成立超過450個名醫工作室,致力于爲平安好醫生的用戶提供頂級的在線及線下醫療服務;合作醫院數量達到約3,000家,其中叁甲醫院占總數的約50%;線下合作藥店數目達到16.3萬家,較去年底增長超萬家,覆蓋中國32個省級行政區和379個城市;公司閃電送藥服務已經覆蓋全國26個省級行政區的56個頭部城市。

圖表 8:醫療服務業務收入及毛利率

資料來源:公司財報,浙商國際

2.2. 消費醫療業務

消費醫療服務爲個人及企業客戶提供涵蓋體檢、醫美、口腔及基因檢測等標准化健康服務,通過多樣化的銷售網絡連接到終端用戶。公司21H1消費醫療業務收入增長強勁(+66.1% YoY),達到7.14億元,但是毛利率水平較去年同期下降了10ppts,主要是因爲疫情緩解後服務履約恢複正常。

消費醫療業務的強勁增長主要歸功于:1)消費醫療服務在綜合金融渠道及企業客戶渠道受歡迎,體檢業務快速增長;2)線下體檢業務的合作越來越多;3)伴隨疫情穩定,業務運作恢複到了正常水平。未來公司將繼續致力于消費醫療業務在綜合金融渠道及企業客戶渠道的進一步滲透。

圖表 9:消費醫療業務收入及毛利率

資料來源:公司財報,浙商國際

2.3. 在線商城業務

在線商城業務爲用戶提供品類豐富的醫療和健康産品,實現用戶從醫療到購藥的全流程服務閉環。21H1在線商城業務實現收入19.1億元,同比增長27.9%。雖然在線商城業務收入占公司總營收的比重最高(達到50%),但是由于行業競爭激烈,且平安好醫生相較其余兩家行業頭部阿裏健康和京東健康缺乏電商基因,因此在線商城毛利率較低,21H1較去年同期毛利率下降了3ppts至5.8%,板塊貢獻毛利僅占公司整體毛利11%。

圖表 10:在線商城業務收入及毛利率

資料來源:公司財報,浙商國際

2.4. 健康管理和互動

健康管理和互動業務通過專業服務、智能硬件升級、健康檔案,約千套健康課程內容並和越來越多的醫療健康機構合作,通過健康管理促活、互動,提升保險渠道客戶和企業客戶端的客戶使用體驗。

21H1該業務板塊分別實現收入和毛利1.3億元(+11.2% YoY)和0.8億元(-14.5% YoY),毛利率較去年同期下降19.1ppts至63.6%,主要是由于産品品類增多導致的收入結構變化。

圖表 11:健康管理和互動收入及毛利率

資料來源:公司財報,浙商國際

3. 戰略升級加大投入,虧損擴大但符合預期

平安好醫生在21H1期間繼續深入去年年中啓動的戰略升級計劃,進一步深化在渠道、服務、能力叁個方向上的戰略推進。

渠道拓展:公司作爲平安醫療生態圈的旗艦之一,注重與平安集團業務的協同發展。通過醫療健康會員制産品與集團金融業務進行結合,提升平安集團業務的綜合競爭力。1)F2C渠道:今年以壽險爲首推渠道,再次對公司會員制産品端進行了升級,在平安壽險渠道上推出“臻享RUN”服務,爲平安壽險新老客戶提供醫療健康服務;在平安健康險渠道推出“E生保門診包”服務,提供客戶各類在線診療服務;在平安産險渠道推出“藥診卡”服務,爲平安産險客戶提供線上問診、購藥一站式服務。未來公司將繼續深入挖掘平安集團2.2億金融客戶資源,覆蓋和轉化更多的集團優質客戶。2)B2C渠道:公司致力于打造一站式企業健康管理平台。今年上半年繼續加深對于企業客戶渠道的滲透,目前已經累計服務超過3800多家企業客戶,覆蓋近百萬名企業員工,服務滿意度高達98%。未來企業客戶渠道的發展空間巨大,有近萬億的市場缺口,未來將是企業重點發力方向。

能力提升:1)醫療服務能力:截至21H1,公司自有醫療團隊已有接近2000人;外部醫生團隊超過3.8萬名(約70%來自叁甲醫院);合作的名醫大咖超過450人,客戶滿意度超過99%。公司打造了一站式專科專病服務,當前以皮膚科、中醫科和婦産科爲叁大重點專科,進一步孵化其他專科服務。2)科技能力:公司作爲國內最大的在線醫療平台,依托其流量和數據優勢,醫療科技能力全球領先。截至21H1的累計咨詢問診量已達11.8億人次、AI導診和輔助診斷/用藥建議准確率分別超過99%和90%。

服務網絡建設:公司致力打造線上線下一體化的服務網絡平台,截至21H1,公司的合作醫院超過3000家(其中50%是叁甲醫院),合作的醫療健康機構(例如醫美機構、中醫診所、體檢中心、牙科診所等)超過8.5萬家。合作線下藥店網絡也更加完善,合作藥店數達到16.3萬家(覆蓋全國超過25%的藥店),中心倉覆蓋城市已達56個,保證了2小時送達的閃電送藥服務。

由于持續的戰略投入,我們看到公司21H1銷售費用(+62.6% YoY)和管理費用(+86.0% YoY)的大幅提升,進而導致公司21H1淨虧損規模大幅增加至8.79億元。但虧損幅度整體符合公司管理層預期,預計公司仍將在2024至2025年左右實現總體的扭虧爲盈。

圖表 12:平安好醫生銷售費用

資料來源:公司財報,浙商國際

圖表 13:平安好醫生管理費用

資料來源:公司財報,浙商國際

4. 公司經營增長穩健,維持“買入”評級

平安好醫生21H1業績保持穩健增長,核心醫療服務業務增長喜人。盡管21H1由于加大戰略投入導致了虧損規模同比大幅擴大,但是仍符合管理層預期,2024到2025年公司整體扭虧爲盈的預期仍然不變。

我們預計公司 2021E/2022E/2023E營收分別爲 90.4/120.3/160.5 億元,淨利潤爲-14.9/-10.2/-5.4 億元。鑒于當前公司基本面持續向好,加之估值水平處于曆史低位,我們繼續維持平安好醫生的“買入”評級。

本文選編自微信公衆號“浙商國際金融控股有限公司”;智通財經編輯:韓永昌。