全球鋁產量排得上名的俄鋁(00486-HK)在擺脫了美國調查之後,好日子沒過上多久又陷入行業供過於求的困境。

適逢疫情與油價下跌雙重打擊,懸崖上跳舞的美股終於在物極必反的中式哲學中上演了一場大反轉。

特朗普昨晚發佈了一次成本最高的講話,對歐洲實施旅遊限制卻未見採取積極的態度抗疫,讓本已灰心的華爾街投資者更感憤怒和失望,標普500開市不久即激發熔斷機制,這是本週的第二次熔斷,又一次帶領我們見證了歷史。臨近收市更跌至全日低位2478.86點,跌幅達9.58%。

道指和納斯達克都下跌接近10%,歐洲股市和今早亞洲股市均出現暴跌。連過往在跌市中擔當避風港的貴金屬價格也撐不住,隔夜倫敦現貨金跌3.58%,報每盎司1576美元,現貨钯金跌20.52%,報1831.95美元/盎司。

俄鋁這個時候公佈了淨利潤下滑逾四成的2019年業績,無疑為其股價的下跌增加了一個無可奈何的理由。其股價在發佈業績之後曾一度下滑14.6%,低見2.58港元,收報2.87港元,跌4.97%。

全球鋁供過於求,主營業務受壓

作為全球主要的鋁生產商,俄鋁無疑受到行業表現欠佳的影響。供過於求的壓力下,2019年鋁價始終表現不濟。這在俄鋁的2019年業績中得到了全面的體現。

儘管2019年的原鋁及合金銷量同比增長13.8%,鋁的每噸生產成本同比下降1.2%,但是平均售價同比下滑15%,氧化鋁的每噸平均售價同比下滑29.8%,直接導致其鋁業務收入增長放緩,利潤下滑。

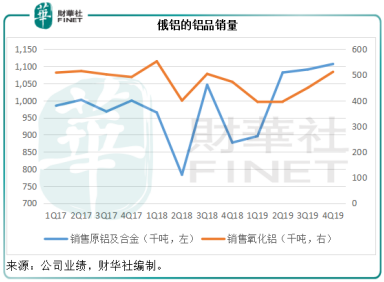

見下圖,俄鋁的原鋁及合金銷量、氧化鋁銷量均自2019年第1季起有所回升。

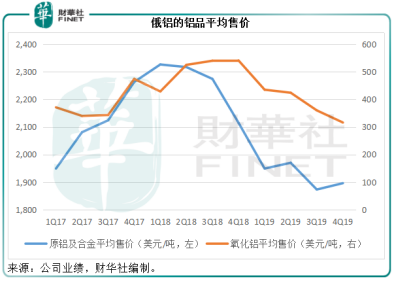

但是,平均售價顯著下滑。見下圖,從2019年第1季起原鋁及合金平均售價就一直在2000美元以下,氧化鋁價格則較2018年第4季低了100美元,並在接下來的三個季度擴大跌幅。

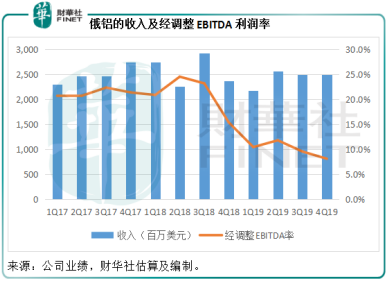

由於銷量大致持平,成本跌幅有限,而平均售價跌幅卻高達雙位數,俄鋁的2019年收入同比下降5.54%,至97.11億美元,毛利率由上年的27.57%,下降至16.46%,降低了11.11個百分點。鋁的EBITDA(扣除稅項、利息、折舊及攤銷前盈利)利潤率由上年的26.6%下降至15.1%,氧化鋁EBITDA利潤率由上年的12.8%下降至3.1%。

息稅前利潤同比暴降94.13%,至僅87百萬美元,再計及7.47億美元的財務開支,俄鋁的主營業務實際錄得稅前虧損,相較去年還有接近10億美元收益。

俄鎳撐起整體業績

不過,俄鋁於全球最大钯生產商俄鎳(Norilsk Nickel)持有的27.82%卻起到了決定性的作用。

俄鎳是全球最大的精煉鎳生產商、最大的钯金生產商、第四大鉑金生產商、第四大铑生產商……

2019年,中國對不鏽鋼用鎳需求同比增長了13%,但卻被全球其他國家的需求下滑完全抵消,與此同時,中國電動車電池產業對鎳的需求在上半年大幅增長38%,但下半年政府補貼逐步退出導致新能源車銷量銳減,加上印尼提前計劃於2020年1月1日起禁止鎳礦砂出口導致國内產能趕在出口禁令前加快低鎳生鐵的生產,令供應量大增。在這些因素的綜合影響之下,2019年倫敦金屬交易所(LME)平均鎳價同比上漲6%,至每噸13,936美元。

不過,最令人印象深刻的要數貴金屬钯,在新排放標準汽車的強勁需求帶動下,钯金價格飙升至前所未見的高度,到本文撰寫之時,現貨钯金價格報每盎司1967.55美元,相較2018年末為每盎司1265.5美元,一年多上漲了55.48%!

主要產品的價格上漲帶來的不僅僅是收入的增加,還有利潤率的提升,試想一件商品在成本不變,但售價大幅提高的時候,利潤必然顯著提高。按經濟學原理,售價上漲通常導致銷量下降,但俄鎳似乎未受影響,2019年鎳的銷量同比增長6%,至23萬噸,鉑金銷量同比增長0.47%,至2988盎司。

所以俄鎳2019年鎳銷售額同比增長12%,至33.88億美元,佔總收入的24.98%,钯的收入同比增37%,至50.43億美元,佔總收入的37.18%,仍是其最大收入來源。

在兩大主要產品鎳和钯的強勁增長帶動下,俄鎳2019年總收入同比增長16.22%,至135.63億美元(按國際會計準則),毛利率由上年同期的56.07%提高至61.71%。俄鎳的毛利率要比俄鋁高出一倍以上,反映出市場對新能源汽車、減排標準汽車產業的傾斜,而鋁目前受制於供求的不均等,利潤持續受壓。

回歸正題,俄鎳的2019年股東應佔利潤同比增長87.42%,至57.82億美元。

根據俄鋁的合並報表,其於俄鎳的應佔溢利為15.87億美元,這抵消了俄鋁主營鋁業務的稅前虧損,所以俄鋁於2019年仍能錄得9.6億美元的股東應佔溢利,同比下滑43.46%,不派息。

儘管盈利表現欠佳,但俄鋁2019年的現金流不錯。因存貨減少、應收款減少和應付款增加,2019年來自經營活動現金流大增1.43倍,至16.52億美元。俄鎳貢獻的股息也讓其投資活動錄得淨流入2.46億美元。現金流的增加,令俄鋁的資產負債率由上年末的66.98%改善至62.13%。

貴金屬的狂歡能撐多久?

俄鋁股價已跌至52週新低,大家可能想知道,俄鋁是否值得吸納,畢竟它持有最大的钯金生產商。

如果按2019年的往績市盈率來看,俄鋁的股價並不貴,按2.87港元計,其2019年歷史市盈率為5.86倍。俄鎳按其在莫斯科交易所的股價計算(3月12日收市價),市值約為395.8億美元,2019年市盈率約為6.85倍(筆者估算)。

俄鋁於俄鎳之權益市值約為110億美元,或855億美元,是其目前市值的兩倍。所以從現價來看俄鋁仍有溢價空間。

但是金屬生產商的估值最終還是要看未來的發展前景。

由於中國在抗疫方面的決心和全民執行力,中國的疫情在一定程度上已見好轉。但是中國以外地區的情況卻不容樂觀,這也間接導致全球資本市場的大跌。

在之前的跌市中,資金流出資本市場尋找避險天堂,貴金屬價格大幅上漲,其中钯金也跟隨黃金價格上漲,這部分有多少水分不言而喻。

值得注意的是,疫情導致全球供應鏈在多個環節受阻,疫情拖延的時間越長,需求的變化和結構調整會更大。可以預見的是,受第一季疫情影響,對基本金屬,如鋁和氧化鋁的需求將下滑,而生產的停滞也將嚴重打擊金屬生產商,所以俄鋁和俄鎳於2020年上半年的經營狀況都不容樂觀。

從更長遠來看,如果疫情從第二季開始受到控制。鎳於2020年的表現或受到多個因素影響,印尼的鎳礦砂出口禁令在短期内或不會對市場有顯著影響,但是中期而言將影響到全球供應量。電動車電池的需求量在中短期仍是決定鎳的重要因素,這取決於各國政府對於新能源汽車的政策和取態。

钯金已一再挑戰新高,因钯供求缺口仍然存在,同時也帶有資本市場的恐慌避險水分。由於成本高,市場已經在尋找替代品,例如鉑金,以及其他成本更低的替代品,钯金價格能否一直保持如此難以持續的水平令人懷疑。

所以從整體來看,這些金屬生產商的前景還是取決於疫情過後各國的刺激經濟措施,在不明朗因素充斥市場的時候,宜謀定後動。不過俄鋁的暴跌或有濫殺成分,短期或有反彈潛力。