智通財經APP獲悉,摩根士丹利基金髮文稱,隨着9月24日的A股大反彈,本輪美聯儲降息所帶來的新一輪行情或許已經悄然臨近,A股市場繼續下行空間不大。結構上,在後續三季報披露之前,成長風格有望再次佔優,但在季報披露期市場風格可能會均衡化;行業方面,算力、高端製造、創新藥等值得繼續保持關注。

歷次美聯儲降息後市場表現如何?

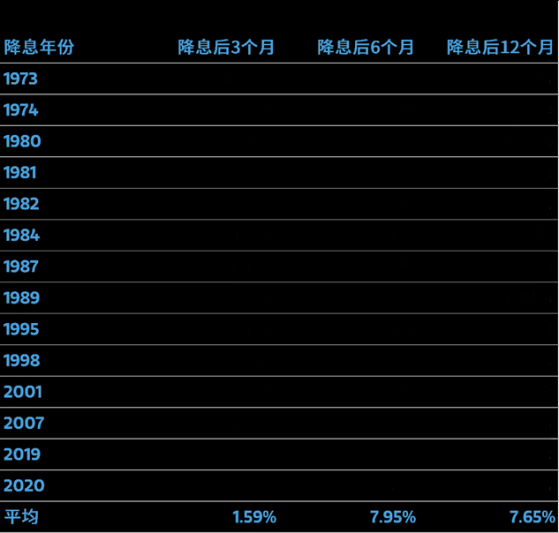

回顧1973年以來的14個降息年份,在降息後三個月,標普500指數漲跌情況漲跌互現,上漲次數爲7次,平均漲幅爲1.6%。但拉長時間來看,在降息後6個月和1年,標普500指數上漲次數明顯上升,分別達到9次和10次,平均漲幅也超過了7%。

數據來源:Wind,PinPoint Macro Analytics

A股的情況也類似,在過去的三個美聯儲降息年份,滬深300指數都錄得大漲,年平均漲幅高達74.9%(資料來源:Wind)。

可見降息對於股市的刺激作用還是比較明顯,不過美股市場在降息後的走勢還取決於一個重要因素,就是經濟基本面的情況,換句話說,降息到底是預防式還是紓困式。

此次降息是預防式還是紓困式?

如果是預防式降息,降息後經濟並不會陷入衰退,股市也能夠繼續堅挺。而紓困式降息則是在經濟已經出現衰退才採取措施,股市可能會繼續下跌。那麼此次美聯儲降息究竟是紓困式還是預防式呢?

數據來源:美聯儲,公開資料整理

回顧1995年以來的6次降息週期,每當首次降息爲50個基點時,基本上都是經濟出現衰退後的紓困式降息,那麼這次也是降息50個基點,是否就意味着此次降息也是紓困式呢?

其實不然,市場主流共識是認爲此次降息依舊是預防式,首先是美聯儲在議息會議上的表述,對當前的經濟形勢和就業市場持樂觀態度,並表示美聯儲對通脹回到目標水平的信心增強。

美聯儲超預期降息,對我國經濟金融運行將產生多方面積極影響,包括爲中國提供了政策空間,有助於緩解資金流出壓力和匯率壓力,降低企業融資與財務成本,提振出口企業需求等。

就在美國降息落地的不到一週時間,9月24日,中國央行打出貨幣政策組合拳,涉及降準、降低央行政策利率、以及7天逆回購操作利率等,此外,還推出了5000億隻能用於投資股市的證券基金保險公司互換便利,爲市場注入流動性,當天A股大漲,上證指數大漲4.15%,創下4年多以來最大單日漲幅(資料來源:Wind)。

醫藥、科技板塊或迎投資機會

那麼這次美聯儲降息,對我們A股的哪些行業影響更大呢?上一輪牛市中表現最好的醫藥和科技板塊,或迎來佈局機會。

先看醫藥行業,自2021年高點以來,醫藥板塊已連續三年走弱。主要原因包括居民預期收入下降影響消費醫療板塊、醫保收入增速放緩、政策壓制如藥品比價,以及海外部分國家政策變化所帶來的不確定性。

但整體來看,當前醫藥行業最困難的時刻或已過去,未來預期趨於穩定,後續常態化,預計板塊有望邊際改善,長期看行業淨化,利於行業優質創新公司。

從估值上看,截止9月24日收盤,中證醫藥衛生指數的滾動市盈率爲24.59倍,處於過去10年2.35%分位點,這個位置已經充分體現了近些年的過度悲觀情緒。

數據來源:Wind;時間區間:2014.9.26-2024.9.23,標的指數爲中證醫藥衛生指數

而此次美國開啓降息週期會減弱對於醫藥成長的壓制,有利於刺激行業的再次回暖。

一方面,全球經濟衰退的擔憂對國內出口造成壓力,進一步凸顯通過內需穩定經濟增長的重要性。宏觀上,消費刺激政策陸續出臺,對內需主導的消費板塊產生正向積極影響。醫藥板塊作爲內需的一部分,預計也將受益於宏觀政策支持。

另一方面,在流動性趨向寬鬆的資金環境下,醫藥行業,尤其是成長性較強的創新藥板塊,將更容易獲得融資,湧現出更多投資機會。

數據來源:Wind,統計期間爲2014.10.31-2024.6.30

而科技板塊的邏輯與醫藥行業類似,同樣是高成長性板塊,在市場流動性不足的情況下容易在估值上受到壓制,一旦美聯儲降息,科技板塊也會展現出較強的彈性。