過去,儘管市場會不斷地炒作美聯儲議息會議,但通常都是可以預測的事情。政策制定者會提前傳達他們的意圖,市場會做出迴應,每一位投資者至少會對將要發生的事情有一個大致的瞭解。

但這一次似乎有所不同。

本週美聯儲聯邦公開市場委員會(FOMC)會議充滿了不同尋常的神祕氣息。儘管市場已經集體認定美聯儲將降息,但對於政策制定者將降息到什麼程度,仍存在激烈的爭論。

是按傳統方式降息25個基點,還是採取激進的第一步,降息50個基點?

美聯儲觀察人士對此並不確定,這可能會使此次的FOMC會議比以往更具影響力。美聯儲利率決定將於北京時間週四凌晨2點公佈。

“我希望他們降息50個基點,但我懷疑他們會降息25個基點。我希望是50,因爲我認爲利率太高了,”穆迪分析首席經濟學家Mark Zandi表示,“他們已經實現了充分就業和通脹回到目標的任務,這與5.5%左右的基金利率目標不一致。因此,我認爲他們需要迅速實現利率正常化,並且有很大的空間這樣做。”

圍繞美聯儲將採取的行動,衍生品市場的定價一直不穩定。

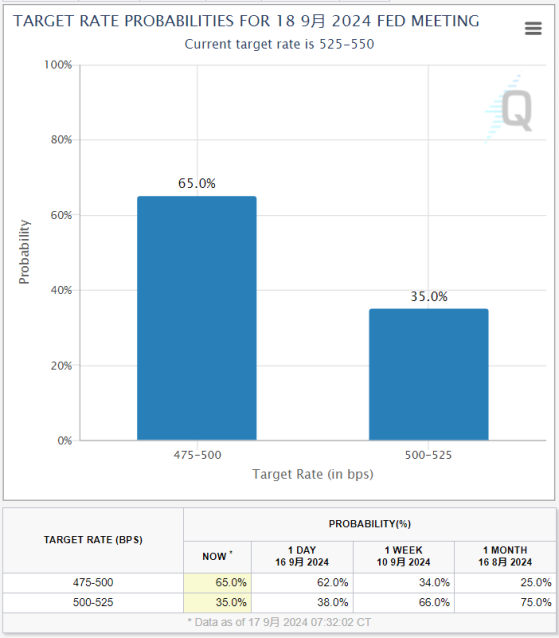

直到上週晚些時候,交易員還一直鎖定在25個基點的降息上。但到了週五,市場情緒突然發生了變化,這讓降息50個基點重新回到了討論中。截至發稿,市場預計美聯儲將在本週的會議上降息25個基點的可能性爲35%,降息50個基點的可能性爲65%。

許多華爾街人士繼續預測,美聯儲的第一步將更爲謹慎。

“儘管緊縮政策似乎奏效了,但效果並不完全符合他們的預期,因此寬鬆政策也應該被視爲具有同樣多的不確定性,”Jefferies的美國經濟學家Tom Simons表示,“因此,如果你不確定,你就不應該着急。”

穆迪分析的Zandi則表達了更爲鴿派的觀點:“他們應該迅速行動,否則,他們就有可能犯錯。”

預計分歧也將出現在FOMC內部。

前達拉斯聯儲主席卡普蘭週二表示:“我猜他們意見分歧。在座的一些人會和我有同樣的感覺,覺得他們的行動有點晚了,他們希望邁開腳步,不願把秋天花在追逐經濟上。從風險管理的角度來看,還有一些人只是想更加小心。”

在分析人士看來,除了25或50個基點的爭論之外,這次會議預計還將有其他值得關注的信息。

謹慎行動

自2023年7月上次加息以來,FOMC一直將基準聯邦基金利率保持在5.25%-5.5%之間。

這是23年來的最高水平,儘管美聯儲首選的通脹指標在此期間從3.3%降至2.5%,失業率從3.5%上升至4.2%,但利率一直保持在這一水平。

最近幾周,美聯儲主席鮑威爾和其他政策制定者已經明確表示,這次會議將會降息。要決定加息的幅度,需要在對抗通脹和保持對過去幾個月勞動力市場大幅放緩的關注之間進行權衡。

Principal Asset Management首席全球策略師Seema Shah表示:“對美聯儲來說,關鍵在於決定哪種風險更大——如果降息50個基點,將重燃通脹壓力,如果僅降息25個基點,則可能引發衰退。由於對通脹危機的反應太慢而受到批評,美聯儲可能會對經濟衰退的風險採取被動反應,而不是積極主動的態度。”

“點陣圖”

也許與降息同樣重要的是,與會者會發出的有關他們預期利率未來走向的信號。

這將通過“點陣圖”來實現,每個官員將在一個網格中表明他們對未來幾年利率走向的看法。本週的SEP將包括2024年至2027年的預測。

今年6月,FOMC成員僅預計在年底前降息一次。這幾乎肯定會加速,因爲在只剩下三次會議的情況下,市場定價已反映了高達五次降息25個基點,或125個基點的降息幅度。

根據CME的Fed watch工具,交易員預計美聯儲明年將大幅下調利率,在停止降息之前將目前的隔夜拆借利率下調250個基點。

Zandi在談到市場前景時表示:“這感覺過於激進,除非你知道經濟將開始大幅走弱。”穆迪預計,今年剩下的三次會議(包括本週的會議)都將降息25個基點。

經濟預測

點陣圖是FOMC經濟預測摘要(SEP)的一部分,該報告還將提供對失業率、國內生產總值(GDP)和通脹的非官方預測。

對SEP進行最大調整的可能是失業率,該委員會幾乎肯定會將失業率從6月份預測的4.0%上調。目前的失業率爲4.2%。

SEP在6月給出的全年核心通脹率預測爲2.8%,這一數字也可能會被下調,因爲7月的核心通脹率爲2.6%。

高盛經濟學家在一份報告中表示:“通脹似乎將低於FOMC在6月給出的預測,今年年初的高通脹越來越像是季節性的殘餘影響,而不是重新加速。因此,會議的一個關鍵主題將是將焦點轉向勞動力市場風險。”

FOMC聲明

除了對點陣圖和SEP進行調整外,委員會的會後聲明也必須進行更改,以反映預期的降息,以及委員會將增加的任何額外前瞻性指引。

北京時間週四凌晨2點發布的聲明和SEP是市場將首先做出反應的事情,隨後是鮑威爾在2:30舉行的新聞發佈會。

聲明的措辭可能會有幾種變化,包括圍繞就業和通脹之間風險平衡的措辭。

7月的聲明稱,這些風險“繼續趨於更好的平衡”,MacroPolicy Perspectives的Julia Coronado和Laura Rosner-Warburton表示,這一說法現在與鮑威爾和美聯儲理事沃勒最近的言論不一致。Coronado和Rosner-Warburton表示,FOMC可以採取類似於沃勒9月6日所說的說法:“風險平衡已經轉向我們雙重任務的就業方面。”

高盛預計,FOMC“可能會修改其聲明,使其對通脹更有信心,將通脹和就業風險描述爲更加平衡,並再次強調其維持最大化就業的承諾”。

委員會還可能選擇將勞動力市場的進一步疲軟描述爲“不受歡迎的”,這是格林斯潘時代的一個術語,鮑威爾在最近的一次演講中再次使用。

經濟學家對政策制定者是否以及如何在聲明中發出未來降息的信號存在分歧。接受一項調查的約44%的經濟學家表示,官員們將在文件中承認進一步調整的可能性,而31%的人表示,他們將更明確地表明尋求一系列降息的意圖,並就降息速度提供指引。

Jefferies的經濟學家Simons表示:“我認爲他們不會對任何形式的前瞻性指引特別具體。在經濟週期的這個階段,前瞻性指引沒有多大用處,因爲美聯儲實際上並不知道自己要做什麼。”

鮑威爾發佈會

隨後的新聞發佈會不僅會讓人們瞭解委員會的想法,還會讓人們瞭解鮑威爾的觀點。美聯儲觀察人士認爲,鮑威爾對近期就業市場走軟的態度比委員會普遍看法更爲不安。

鮑威爾越來越相信,美聯儲能夠在不影響經濟和就業的情況下遏制通脹。現在失業率飆升將帶來高昂的政治和經濟成本,而這是任何央行行長都希望避免的情況。

Bloomberg Economics美國首席經濟學家Anna Wong表示:“美聯儲幾乎肯定會在9月17日至18日的會議上啓動降息週期。他們是從降息25個基點還是50個基點開始仍然是一個未知數。在我們看來,預測一致性和風險管理表明,50個基點是正確的選擇。到目前爲止,對大幅降息的可能性缺乏明確的指引,這表明他們傾向於25個基點的選擇。”

如果官員們確實選擇將利率下調25個基點,鮑威爾就可以自由地表明,他的目標是防止就業市場進一步惡化。

“傳遞的信息將是:我們希望留有更多的彈藥,但我們今天不會使用它,”前美聯儲政策和溝通高級顧問、現任杜克大學研究教授的Ellen Meade表示。