AI芯片霸主、被華爾街大行高盛予以“地球上最重要股票”稱號的英偉達(NVDA.US)堪稱是標普500指數(S&P 500 Index)成分股中最昂貴的股票,其股價約爲該公司未來12個月預期銷售額的足足23倍。然而,儘管英偉達估值高企,但是仍存在一個令華爾街難以回答的問題:在人工智能蓬勃發展的時代,這家市值超3萬億美元的芯片巨頭在未來幾年的實際營收規模究竟將呈現何種壯觀的局面,這也是促使華爾街分析師們普遍上調英偉達目標股價的重要因素,上週短暫榮獲“全球最高市值上市公司”頭銜的英偉達,市值有可能衝向5萬億美元大關。

以上這一問題,覆蓋英偉達股票的華爾街分析師,甚至英偉達的高管們也不清楚最終的精確答案。英偉達H100/H200/GB200等AI GPU乃驅動ChatGPT以及Sora等重磅人工智能應用必不可少的最核心硬件,因此“AI賣鏟人”英偉達潛在營收規模太過強勁,華爾街分析師們罕見地完全無法跟上增長步伐,使得他們的預測工作變得愈發困難。

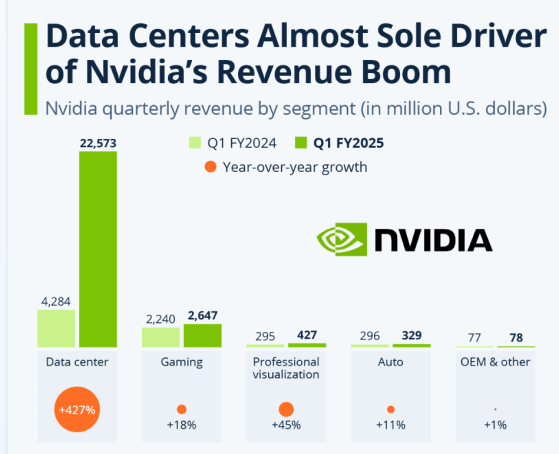

英偉達2025財年Q1總營收規模同比增長262%至260億美元,總營收一舉創下歷史新高,連續四個季度遠超華爾街分析師普遍預期,並且總營收同比增速是英偉達連第三個季度同比增速超過200%。在H100/H200 GPU強勁的需求助力之下,英偉達Q1數據中心營收同比增長427%至226億美元創歷史新高。要知道,英偉達超過的上述這些季度普遍預期,乃華爾街分析師們在英偉達業績公佈之前經過不斷上調後得出的營收預期。

對於多數個人以及機構投資者們來說,他們普遍認爲英偉達營收前景無比樂觀,但難以衡量具體的預期營收規模,那麼投資者們應該如何計算英偉達估值是否過於昂貴呢?

一年多以來,全球企業圍繞人工智能技術無比狂熱的佈局浪潮引發了對英偉達AI GPU需求呈“爆炸式增長”,這也讓華爾街分析師們不斷上調的季度財務預測甚至成了笑柄。分析師們不是在“保守地”編造數據,他們像對待其他公司一樣,從管理層以及英偉達核心客戶羣(比如亞馬遜AWS、微軟以及谷歌等)那裏獲得線索。

然而,即使是英偉達的高級管理層也難以預測這家芯片巨頭在未來三個月左右的季度營收究竟如何——英偉達通常在季度業績中給出下一季度業績區間,亞馬遜AWS等雲巨頭們對於英偉達AI GPU的採購規模則有可能遠遠跟不上雲計算客戶們的需求增速。

自英偉達在截至2023年4月結束的財年季度營收規模開始爆炸式增速以來,該公司的實際最終營收平均超過該公司管理層預測中值以及華爾街預測中值13%,是過去十年平均水平的足足兩倍多。機構彙編的預期數據顯示,英偉達去年8月份公佈業績時,實際營收超過預測中值23%,這是至少自2013年以來的最大幅度。

股價方面,華爾街目標股票同樣遠遠追不上英偉達股價漲勢,全面受益於這股史無前例AI狂熱浪潮的英偉達股價暴漲之勢令全球投資者們感到震撼。繼2023年股價狂飆240%之後,2024年以來暴漲170%。

從更長的時間維度來看,英偉達股價自2022年10月以來飆升逾1000%,在上週更是一度成爲全球最高市值上市公司,首次榮登“全球股王”寶座。在這場暴漲1000%的AI狂歡盛宴之後,全球資金也許將由狂熱的非理性跟風湧入迴歸至理性思考,可能意味着屢創新高的英偉達股價短期向下調整或橫盤,但很難改變“AI賣鏟人”英偉達在AI時代之下的股價“長牛漲勢”。

“華爾街Ballparking”遠遠跟不上英偉達業績

目標在華爾街流行着這樣的一句話:我們的Ballparking遠遠跟不上英偉達業績。“Ballparking”在中文語境中可以通俗地翻譯爲“粗略估算”或“初步預測數據”。這是一個非正式的通俗表達方式,常用於指代對某事物的快速、大致的估算,而不是精確的測算。

來自晨星公司(Morningstar)分析師的布萊恩•科萊羅(Brian Colello)表示,英偉達的業績建模之所以如此困難,部分原因在於,當需求旺盛時,供應——可以說是最不確定的動態變量,這也使得這家芯片巨頭與衆不同,尤其是與AMD、英特爾等同行相比難以預測。

值得注意的是,科萊羅是華爾街非常罕見的看空英偉達後市行情的分析師,該分析師在上個月將英偉達的目標股價從91美元上調至105美元。截至上週美股收盤,英偉達股價約126美元。

科萊羅雖然持看空立場,主要基於英偉達高估值面臨回調風險,但是他對於英偉達未來業績增速前景非常樂觀。假設英偉達增加供應的能力呈穩步提高趨勢,他預計英偉達的季度營收增量保守將達到40億美元,從而大致估算下一季度的銷售額。

“我不是唯一個調高目標股價或公允價值的分析師,也不是第一個對營收持續遠超一年前預期感到驚訝的分析師,”科萊羅表示。“這很有趣,也很有回報,當然也很有挑戰性。”

科萊羅並不是唯一一個提高業績預期與目標股價的華爾街分析師。在上週五,Melius分析師本•雷茨(Ben Reitzes)今年第五次上調英偉達的目標價,從125美元大幅上調至160美元,這意味着未來12個月內該股較上週五收盤價可能上漲26%。

Wedbush Securities資深分析師艾夫斯(Daniel Ives)在最新報告中指出,他相信在未來一年,英偉達、蘋果和微軟將成爲科技行業4萬億美元市值的爭奪焦點,而英偉達可能是最早觸及4萬億美元市值的巨頭。艾夫斯強調,隨着第四次工業革命推進,企業和消費者們對這些芯片的需求日益增長,英偉達AI GPU芯片本質上就是科技領域的新黃金或石油。

經歷短期調整之後,英偉達將蓄力衝擊5萬億美元市值?

看漲英偉達股價的華爾街分析師紛紛強調,英偉達還將繼續上漲,年內可能衝擊150美元,甚至200美元——意味着英偉達市值將突破5萬億美元大關。自今年以來,華爾街分析師們的平均目標價股票同樣遠遠追不上英偉達股價漲勢,迫使所有覆蓋英偉達股票的分析師們不斷上調目標股價。

雖然英偉達股價在上週五“三巫日”股票期權集中到期帶來恐慌性的拋壓,以及散戶投資者獲利了結壓力之下週四股價出現大幅下跌,但美國銀行(Bank of America)的分析師們認爲,該股仍代表着非常有吸引力的投資機遇,美國銀行強調,英偉達股票的任何程度下跌都應被視爲逢低買入更多股票的良機。

美銀分析師在最新發布的報告中寫道,投資者們應繼續看好這家推動AI繁榮發展的芯片巨頭,並且美國銀行重申對英偉達的“買入”評級和高達150美元的目標價,這意味着該股12個月內還有約15%的上漲空間。

美銀在報告中強調,生成式人工智能(GenAI)的硬件端部署週期可能長達3-5年,但目前僅處於第2年,預計英偉達有着每年高達3000億美元的機遇可以利用,這大約是該公司今年預期營收的三倍。美銀還預計英偉達下一代基於Blackwell架構的AI GPU有望帶來巨大營收貢獻,並且美銀駁斥對比2000年“互聯網泡沫時期”衍生的“AI泡沫論調”,強調不像“互聯網繁榮時期”是靠高風險舉債融資,生成式AI部署是一些資金最雄厚的雲計算巨頭等基本面強大的科技領域領導者之間的競賽。

正如億萬富翁投資者斯坦利·德魯肯米勒所述,從人工智能技術長遠發展的角度來看,也許堪稱“地球上最重要股票”的英偉達價值仍被低估。

華爾街知名投資機構Rosenblatt近日發佈一份重磅研報,核心內容在於:基於英偉達以CUDA爲核心的軟件業務潛在繁榮預期,即使AI芯片霸主英偉達股價在一年股價暴漲,但未來12個月該芯片巨頭的股價仍將繼續攀升,預計英偉達股價將比目前水平高出50%。這是來自Rosenblatt芯片行業分析師莫斯曼(Hans Mosesmann)的看法,他在這份研報中將該機構對英偉達的12個月內目標股價從140美元大幅上調至每股200美元的驚人水平,位列華爾街對於英偉達的最高目標價。

Rosenblatt這一最新的看漲預測也意味着,近日首次榮登“全球最高市值上市公司”這一頭銜的“全球股市新王”英偉達總市值12個月內可能將達到5萬億美元。展望未來,分析師莫斯曼表示,英偉達真正具備強力利潤的來源不僅是其專注於AI硬件基礎設施的AI GPU產品,還包括英偉達軟件業務,該業務由英偉達廣受歡迎的CUDA軟硬件協同平臺全面引領。即“CUDA+AI GPU”,共同構成英偉達無比強大的護城河。

如果英偉達能夠從以CUDA平臺爲核心的軟件業務佈局中獲得可觀的經常性營收規模,那麼將使該芯片巨頭的營收規模更具可預測性,從而使公司的營收下滑風險大幅降低。英偉達在全球高性能計算領域已深耕多年,尤其是其一手打造的CUDA運算平臺風靡全球,可謂AI訓練/推理等高性能計算領域首選的軟硬件協同系統。CUDA運算平臺是英偉達獨家開發的一種並行化計算加速平臺和編程輔助軟件,允許軟件開發者和軟件工程師使用英偉達GPU加速並行通用計算(僅支持英偉達GPU,無法兼容AMD以及英特爾等主流GPU)。

CUDA可謂是開發ChatGPT等生成式AI應用極度依賴的平臺,其重要性與硬件體系不分上下,對於人工智能大模型的開發和部署至關重要。CUDA憑藉極高的技術成熟度、絕對的性能優化優勢和廣泛的生態系統支持,成爲了AI研究和商業部署中最常用且全面普及的協同平臺。

根據英偉達官網資料,使用英偉達GPU進行CUDA常規加速計算編程以及一些基礎工具是免費途徑,但如果涉及到CUDA企業級大規模應用和支持(比如NVIDIA AI Enterprise ),或在雲平臺上(如亞馬遜AWS、Google Cloud、微軟 Azure)租賃英偉達算力時需要訂閱式的CUDA微服務開發AI系統,則可能需要支付額外的費用。除了CUDA牢牢綁定AI GPU所帶來的鉅額GPU硬件營收,以及CUDA企業級大規模應用帶來的創收,以CUDA爲核心衍生出的軟件業務同樣是英偉達CUDA實現鉅額創收的引擎。

在上個月,來自知名投資機構I/O Fund的科技行業分析師貝絲•金迪(Beth Kindig)也非常看好以CUDA爲核心的英偉達軟件業務創收預期。I/O Fund分析師金迪給出的英偉達長期市值展望則更加激進,該分析師上月發佈研報稱,預計到2030年,英偉達股價將比目前水平飆升超200%,並且市值屆時有望達到10萬億美元(目前英偉達市值約3.2萬億美元)。

金迪在報告中還預計,到2027年,全球AI數據中心市場的總計潛在市場規模將達到4000億美元,到2030年將達到1萬億美元,並且預計數據中心AI芯片市場將主要由英偉達佔據,而不是其最大規模競爭對手AMD或者英特爾。“英偉達將佔據其中的最大份額,” 金迪表示。“這在很大程度上得益於CUDA生態以及英偉達AI GPU強大性能。

究竟何種程度的估值稱得上合理?

當然,也有很多交易員僅僅是基於英偉達的動能技術勢頭而買入該股。英偉達今年以來暴漲170%,並於上週二超越微軟(MSFT.US.),一度以3.34萬億美元的市值短暫成爲全球市值最高公司。美國銀行對EPFR Global數據的分析顯示,截至6月19日,這輪上漲推動各類科技型基金在上週獲得創紀錄的87億美元資金支持。但是此後在“三巫日”拋壓之下英偉達的股價下跌約6.7%,市值蒸發了2000多億美元。

對於那些傾向於關注貼現現金流模型的分析師們來說,這些模型比過去具有更大的可變性,對於英偉達業績預期與實際結果之間的差距造成重大難題。

機構彙編的數據顯示,在過去五個季度裏,華爾街分析師們對英偉達營收的預測與實際結果的正偏差平均高達12%。在過去五個季度平均季度營收至少爲50億美元、且至少有20位頂級分析師對其進行跟蹤的標普500指數成分股公司中,英偉達偏差度排名第三,且市值規模遠高於其他成分股標的。

華爾街難以衡量英偉達估值

因此,隨着英偉達AI GPU業務蓬勃發展,以及亞馬遜AWS、微軟等英偉達最大客戶承諾未來幾個季度將在計算硬件上投入更多資金,投資者們面臨的主要問題是:對於這隻利潤和銷售額增長速度遠遠超過大型股同行的股票,該支付多少價格纔是合理的。

總部位於加州聖克拉拉的英偉達站在了一場人類大規模技術變革的最前沿,全球投資者用真金白銀押注英偉達將成爲AI時代領軍者。華爾街預期英偉達2025財年營收規模將至少翻一番,達到1200億美元,並預計將在下一財年繼續增至1600億美元,甚至有可能達到2000億美元。相比之下,市值同樣超3萬億美元的微軟當前財年的營收預計僅增長15%左右。

根據目前的華爾街預期,英偉達本季度的營收規模大約爲284億美元,利潤則有望高達147億美元,分別較去年同期增長137%和111%。與此同時,微軟營收預期僅增長約15%,而蘋果的預期僅在3%左右。

雖然英偉達的估值倍數相當高,但考慮到英偉達的業績增速預期,尤其是考慮到估值在EPS強勁支撐之下越來越低,此前顯得“天價”的高估值現在看起來愈發合理。事實上,根據LSEG Datastream的統計數據,英偉達目前約45x左右的預期市盈率,僅略高於其5年期的平均市盈率41x,儘管英偉達今年年初的預期市盈率一度僅爲25x。與此同時,這一估值也顯著低於大約一年前的逾84x這一驚人估值。

但是,對英偉達股價持持謹慎態度的勢力逐漸龐大起來,主要擔憂英偉達未來業績超預期規模可能消失。在Jonestrading首席市場策略師邁克爾•奧羅克(Michael O 'Rourke)看來,一個更大的擔憂在於,英偉達超越華爾街增速預期的程度有朝一日將不可避免地開始減弱,原因就在於該公司愈發龐大的規模,這可能會讓人們更難證明股價持續瘋漲趨勢的合理性。

“這就是風險所在,”奧羅克強調。“你爲一家市值龐大的公司付出了高昂的代價,這家公司業績的超預期幅度可能將走向大幅下降,而且這種趨勢可能會持續下去。”

來自D.A. Davidson的分析師吉爾•盧里亞(Gil Luria)表示,英偉達擁有一款“真正革命性”的芯片產品,並取得了“前所未有的業績增速”。不過,他對該股的評級爲“中性”,目標價僅僅爲90美元位列華爾街最悲觀價位。

展望未來幾年,分析師盧里亞表示,他懷疑英偉達的核心客戶羣體,比如亞馬遜AWS等據計算巨頭,是否將持續性地耗費足夠多的資金來推動華爾街對該公司業績的強勁增長預期。“對英偉達的謹慎來自於長期業績前景,”盧里亞表示。“這種無與倫比的表現可能很難維持。”