智通財經APP獲悉,隨着歐元區通脹降溫速度快於美國,歐洲央行預計將在週四的政策會議上首次先於美聯儲啓動降息週期,這可能會成爲推動歐洲股市再創新高的催化劑。與此同時,歐元區經濟增長保持彈性,企業盈利前景也有所改善。因此,主要資產管理公司和市場策略師表示,儘管美聯儲降息的時機仍不確定,泛歐斯托克600指數在今年迄今創紀錄的漲勢基礎上仍有繼續上漲的空間。

高盛投資組合策略師Lilia Peytavin表示:“總而言之,這對股市來說是一個相當好的組合。”“週四至關重要的是歐洲央行給出的新的經濟增長和通脹預期。我們預計歐元區經濟增長將在未來幾個季度反彈,這對所謂的週期性股票來說應該是件好事。”

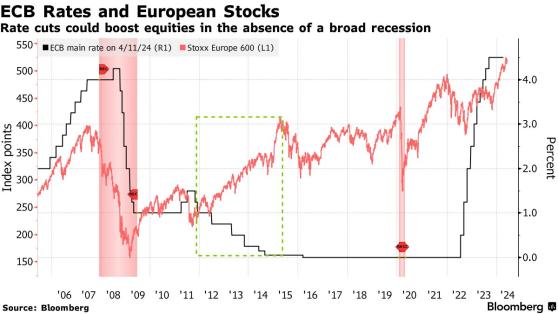

歷史表明,寬鬆的貨幣政策對股市來說是個好兆頭。高盛的一項分析顯示,自上世紀80年代以來,歐洲股市在美聯儲降息後的一個月裏上漲2%,大約是歐洲股市在任何一個月漲幅的兩倍。數據還顯示,如果降息的同時伴隨着強勁的經濟增長,隨後12個月的漲勢往往會強勁得多。

當然,歐洲股市今年以來8%的漲幅已經反映出一些樂觀情緒。歐元區經濟已經走出衰退,該地區排名前四的經濟體的增長速度超過預期。與此同時,交易員現在已經完全消化了歐洲央行在2024年至少會降息兩次的預期。

百達資產管理(Pictet Asset Management)首席策略師Luca Paolini表示,儘管這限制了歐洲央行週四降息後股市“大幅反彈”的可能性,但“此舉並非無關緊要”。他表示:“也許價格已經反映了這一點,但考慮到基本面正在慢慢朝着正確的方向發展,心理影響是不容忽視的。”

從中期來看,甚至還有更多好消息。花旗策略師Beata Manthey在一份報告中表示,歐元區基準利率最終有可能穩定在2%左右,低於目前的水平,但高於過去十年的零利率。策略師認爲,這可能有助於投資者選擇歐洲,因爲該地區的週期性股票“在全球金融危機前的世界裏更有可能跑贏美國股市”。

這種緩解最有可能在房地產等負債累累的行業中表現出來。高昂的借貸成本和對再融資的擔憂打擊了房地產估值,使該行業成爲歐洲今年表現最落後的行業之一。汽車製造商也有望成爲贏家,部分原因是較低的利率將使融資更容易負擔。

另一方面,銀行股在成爲今年以來泛歐斯托克600指數中表現最好的板塊後可能會陷入低迷。摩根大通策略師表示,他們對銀行股持謹慎態度,因爲“盈利表現優異的階段可能即將結束”。

對歐洲股市來說,一個潛在的整體風險是高於預期的通脹,因爲這可能會破壞進一步降息的前景。多數經濟學家仍預計,在本週啓動降息之後,歐洲央行將採取季度性降息。但一些人認爲,價格壓力上升和工資快速增長將限制寬鬆程度,尤其是如果經濟繼續保持彈性的話。例如,Algebris Investments投資組合經理Gabriele Foa就警告稱:“就目前情況來看,我們認爲歐洲央行本週降息可能很快就會被視爲政策失誤。”

其他市場參與者則不那麼擔心。Oddo BHF SCA策略師Thomas Zlowodzki表示,歐洲央行首次降息、本週末歐洲議會選舉後政治不確定性緩解、以及經濟增長反彈,都是歐洲股市保持樂觀的理由。他表示:“所有這些因素都讓我們認爲,6月中旬可能是增持歐洲股票的合適時機。”