智通財經APP瞭解到,美國銀行爲形容當前市場而創造了一個短語:“除了債券什麼都可以買”(anything but bond)的牛市。

美銀指出,2023年第四季度,股票和加密貨幣一路領先。今年一季度,大宗商品和加密貨幣成爲市場寵兒。而到目前爲止,二季度則是美元大放異彩的時刻。

雖然這爲各資產類別中定位準確的交易者帶來了豐厚的利潤,但美國銀行警告說,這是政府鉅額支出的副產品,且一旦滿足幾個關鍵條件,或將最終消散。

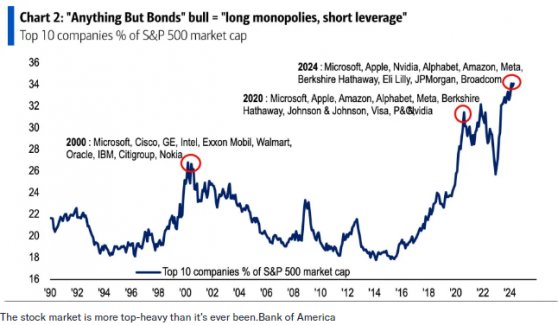

其中最關鍵的是長期以來主導美股表現的大型科技公司,主要由於它們與人工智能的聯繫較爲密切。美銀稱,“除了債券什麼都可以買”的漲勢尤其點燃了市場對最大型股票投資熱情,如下圖所示,前十大股票佔標普500指數市值比例已達到創紀錄的34%。

但美銀,認爲這輪高歌猛進的牛市並不會永遠持續。該行概述了一種可能破壞漲勢並最終削弱巨型成長股領導地位的情況:10年期美國國債的實際收益率攀升至2.5%至3%的區域,此外收益率上升與信貸利差擴大相結合,將引發市場對經濟衰退的擔憂。

目前10年期美國國債實際收益率爲2.28%,這意味着在引發權重較大的大型股最終遭到拋售前,實際收益率尚有進一步上升的空間。如下圖所示,自2023年10月以來,這一收益率指標幾乎從未超過2.5%,即便有,也僅是短暫趕超。

此外,還有一個考慮因素在於,超大市值科技股不再像不可阻擋的巨石一樣一路走高。以人工智能爲重點的“美股七巨頭”已經出現內部分化,特斯拉(TSLA.US)和蘋果公司(AAPL.US)在2024年的起步並不順利,而英偉達(NVDA.US)和微軟(MSFT.US)等巨頭卻未有放緩跡象。值得一提的是,Meta(META.US)今年業績增長了40%以上,股價卻大幅下挫,主要因爲其增速還不足以取悅投資者。

美銀稱,這些差異降低了集中度風險,可能會抑制最終的拋售。與此同時,關注10年期國債實際收益率將有助於尋找此類衰退何時到來的信號。