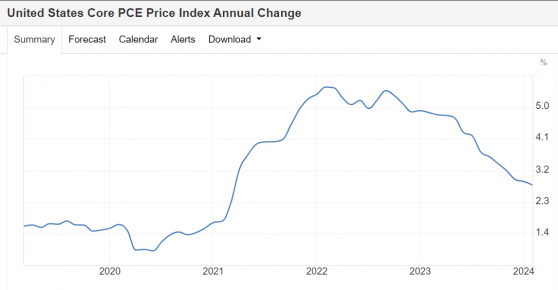

智通財經APP獲悉,華爾街大行高盛在本週美國PCE數據發佈之前概述了該機構相對樂觀的觀點,高盛預計,美聯儲官員們最青睞的通脹指標——即剔除波動較大的食品和能源成分的核心PCE通脹指標,2024第一季度可能小幅上升,但是將在剩餘時間呈現持續走低之勢。個人消費支出通脹數據(即PCE通脹數據)可能將成爲本週美國股市最重要的宏觀催化劑,美聯儲官員們近期對粘性通脹的擔憂而發表的今年不降息等“極度鷹派言論”,以及通脹率可能如何阻礙美聯儲的降息計劃,最近已經成爲美國股市暴跌痛苦的來源。

機構彙編的數據顯示,經濟學家們普遍預計,隨着能源成本的上升,美國3月份的整體PCE物價指數同比上升2.6%,高於2月份的2.5%;3月份“核心”PCE物價指數同比增長2.7%,低於2月份2.8%的年增長率。經濟學家預計“核心”PCE物價指數環比上升0.3%,與上月的變化一致。

高盛首席經濟學家哈哲思(Jan Hatzius)領導的團隊週一在一份最新報告中表示,根據高盛對3月份PCE通脹數據的預期,第一季度核心PCE季度環比基準下似乎將再次加速,可能從2023年第四季度的2%加速至4%。

該機構的經濟學家團隊表示,美國消費電子產品價格今年以來平均每月上漲約22%是最主要的上行動力,主要原因在於2023年第三季度開始的比往常更大力度的提前年終價格大促銷活動,而第一季度消費電子價格環比基準下則大幅上漲,全面扭轉2023年下半年的價格下跌趨勢。

哈哲思領導的經濟學家團隊表示,與此同時,金融服務板塊2024年第一季度的月平均成本增長率可能大幅加速至10.1%,這主要是股價上漲對金融服務價格上漲的“機械推動”,而隨着第二季度以來市場降息預期退潮這一價格可能大幅下滑。

但是哈哲思等經濟學家表示,高盛預計在2024年全年的時間裏,預計月度基準下核心PCE通脹數據的環比增速將從第一季度一月份的0.33%降至第四季度12月份的0.18%,反映出消費電子、金融服務和醫療保健等關鍵服務選項的通脹數據逐漸疲軟。

哈哲思等經濟學家表示表示:“近期的美元走強趨勢應該將對未來的外國旅遊市場定價造成壓力,我們預計今年和明年房地產以及住房租金將持續成爲反通脹壓力的核心來源,其他選項將呈現明顯降溫趨勢。”高盛預計,截至今年12月份的年度核心PCE通脹指標將呈現出同比下降至2.6%,靠近美聯儲錨定的2%這一目標值。

若PCE持續降息,美股有望重拾屢創新高之勢

隨着強勁的零售銷售數據、連續3個月超預期的通脹數據繼續凸顯美國經濟的彈性以及通脹粘性,利率期貨市場對於美聯儲的降息押注一度低至25個基點,甚至部分交易員已開始定價今年不降息的預期,與年初的150個基點預期以及CPI公佈前的75個基點相差甚遠,並且市場押注首次降息時機從年度的一度押注3月大幅推遲至11月,晚於CPI公佈前夕市場押注的6月。來自美國頂級資產管理公司先鋒集團的高級經濟學家Shaan Raithatha近日表示,該機構的基本假設是美聯儲在2024年不會降息。

週五,美國政府將公佈整體PCE以及核心PCE通脹指標,而後者是美聯儲貨幣政策制定者們密切關注的通脹數據。由於通脹居高不下,投資者們逐漸降低了對美聯儲今年大幅降息的預期,推動有着“全球資產定價之錨”稱號的10年期美國國債收益率不斷走高,一度接近4.7%創下2023年11月以來最高峯,並在最近兩週大幅重創美股基準指數——標普500指數(SP500)。

從理論層面來看,10年期美債收益率則相當於股票市場中重要估值模型——DCF估值模型中分母端的無風險利率指標r。在其他指標(特別是分子端的現金流預期)未發生明顯變化,甚至在4月美股財報季可能偏向預期下行的情況下,分母水平越高或者持續於歷史高位運作,估值處於高位的全球科技股、高風險公司債、風險較高的新興市場貨幣等風險資產估值面臨坍塌之勢。

Yardeni Research近日發佈報告預計,如果週五公佈的核心PCE數據低於預期,哪怕是小幅低於預期,可能將大幅拉低10年期美債收益率,進而引發美國股市大舉反彈之勢。

一些華爾街投資機構表示,隨着全期限美國國債收益率創下自去年11月以來的最高水平,尤其是“全球資產定價之錨”以及2年期美債,正開始吸引全球大部分的機會主義買家。如果再加上美國3月PCE低於預期,抑或從第二季度開始趨於下行,可能將推動降息預期回升,進而促使美債的買盤力量不斷拉低“全球資產定價之錨”。

華爾街知名大多頭、美國投資機構Fundstrat Global Advisors聯合創始人兼研究主管湯姆·李(Tom Lee)近日表示,始於月初、已持續數週的美股拋售潮即將結束。

堪稱“華爾街神算子”的湯姆·李表示,美股下跌主要是由投資者對近期通脹升溫和中東地緣政治風險加劇擔憂的雙重避險反應所驅動,但湯姆·李預計這些風險最終將消散,爲美股恢復上行趨勢鋪平道路,並在年底前觸及新高。湯姆·李預計標普500指數今年有望達到5700點,位列華爾街最樂觀標普500指數預期,高於伯恩斯坦、富國銀行以及Oppenheimer給出的5500點預期。

據瞭解,Lee是去年華爾街爲數不多成功預測標普500指數下半年牛市走勢的多頭勢力,並且他在2022年年末精準預測到了美股在2023年的上漲趨勢。Lee曾在2022年年底時預言標普500指數將在2023年飆升20%以上至4750點,最終該指數在2023年出人意料大漲,最終點位與Lee目標點位只差三十多點。