智通財經APP獲悉,隨着全期限美國國債收益率創下自去年11月以來的最高水平,尤其是“全球資產定價之錨”正開始吸引全球大部分的機會主義買家,儘管整個美國國債市場的負面情緒仍根深蒂固。華爾街大行摩根大通最新的客戶調查顯示,截至週一美股收盤,投資者們淨做多美國國債的比例爲三週以來最高。與此同時,在期權交易市場,交易員們似乎傾向於至少平倉部分SOFR看跌頭寸,隨着美國2年期國債收益率本週一度飆升至5%的這一年內最高位,他們可能鎖定利潤。不斷升溫的中東緊張局勢或許也爲具備避險屬性的美債提供了買盤支撐力量,但仍不足以觸發大幅反彈。

自本月以來,各期限的美國國債價格大幅下挫,收益率全線飆升,主要邏輯在於交易員們對顯示美國經濟持續走強和通脹居高不下的經濟數據做出激進反應,並且市場大幅降低了對美聯儲降息的預期,觸發美債收益率飆升,尤其是對於利率預期最爲敏感的2年期美債收益率。

由於2023年年末以及今年年初押注美聯儲政策轉向寬鬆的預期持續升溫,今年年初利率期貨市場一度押注美聯儲今年將降息150個基點。在買盤力量和降息預期的強力支撐之下,全球債券投資者們則在去年年末“債券狂歡”浪潮之中經歷了連續24個月下跌後的勉強正向債券價格回報。

然而,隨着強勁的零售銷售數據、連續3個月超預期的通脹數據繼續凸顯美國經濟的彈性以及通脹粘性,利率期貨市場對於美聯儲的降息押注一度低至25個基點,與年初的150個基點預期以及CPI公佈前的75個基點相差甚遠,並且市場押注首次降息時機從年度的一度押注3月大幅推遲至11月,晚於CPI公佈前夕市場押注的6月。來自美國頂級資產管理公司先鋒集團的高級經濟學家Shaan Raithatha近日表示,該機構的基本假設是美聯儲在2024年不會降息。

在2023年10月份,“全球資產定價之錨”一度升破5%這一具有里程碑意義的整數關口,狂飆至2007年以來的最高水平。10年期美債收益率在2023年下半年以一己之力全面擾動全球各大風險資產走勢,如今10年期美債收益率重拾上行趨勢,不由得令市場擔心會否再度重創股票、加密貨幣等風險資產價格。

從理論層面來看,10年期美債收益率則相當於股票市場中重要估值模型——DCF估值模型中分母端的無風險利率指標r。在其他指標(特別是分子端的現金流預期)未發生明顯變化,甚至在4月美股財報季可能偏向預期下行的情況下,分母水平越高或者持續於歷史高位運作,估值處於高位的全球科技股、高風險公司債、風險較高的新興市場貨幣等風險資產估值面臨坍塌之勢。

“higher-for-longer”席捲市場,但是SOFR期權交易市場開始出現鴿派押注

美債市場對美國基準利率在“更長時間內保持在高位”(higher-for-longer)的激進預期發酵,加上上週公佈的火熱通脹數據,截至上週四全面抹去自從2023年以來全球主權債務指數曾高達的4.2%價格回報率,有着“全球資產定價之錨”稱號的10年期美債收益率週二一度接近4.70%。美聯儲主席傑羅姆·鮑威爾(Jerome Powell)在週二表示,強勁的經濟數據可能將促使美聯儲在更長時間內保持高利率不變,這加劇了市場的不安情緒,看跌美債等主權債券的情緒不斷升溫。

美國國債交易市場持續的負面情緒基調可以從2年期美國國債期貨看跌未平倉倉位累積的規模看出。隨着收益率持續攀升,過去14個交易日中有13個交易日明顯出現新倉位,而非平倉。

包括Meghan Swiber在內的美國銀行策略師週一在一份報告中寫道:“我們的美債期貨倉位代理顯示,收益率傾向於走高,尤其是在2年期等短端。”他們補充表示,CTA交易策略也開始將他們的空頭頭寸分散到更長期的到期期限。

儘管摩根大通的調查顯示近期出現了一些追崇逢低買入策略的買盤勢力,但美國商品期貨交易委員會(CFTC)等其他統計數據顯示並非如此。自2月初以來,CFTC的統計數據顯示,過去10週中,資產管理公司有8周美債淨多頭頭寸減少,包括截至4月9日的最近一週數據。

但是不可否認的是,一些美債交易員正在對沖他們的看跌頭寸。在與有擔保隔夜融資利率(SOFR)相關的期權市場,已經出現了對美聯儲激進降息可能性的保護性質對沖需求,年終到期的SOFR鴿派利率期權對沖力量開始抵消一部分SOFR看跌押注。有擔保隔夜融資利率與美聯儲的貨幣政策利率預期密切相關。

以下是利率市場最新倉位指標的整體概述:

美國國債客戶增加多頭頭寸

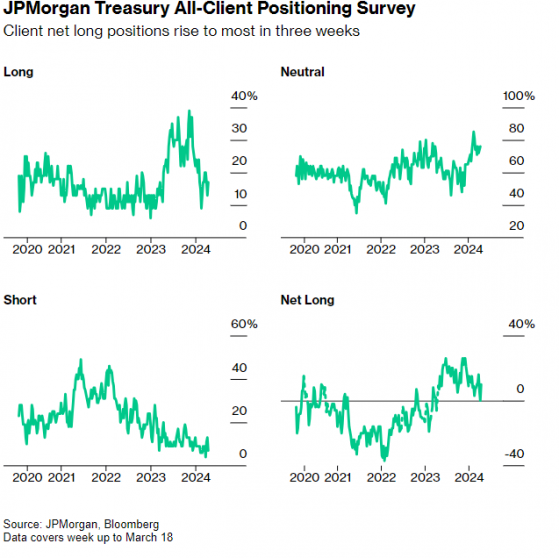

摩根大通對截至4月15日當週美國國債交易客戶的調查顯示,多頭倉位上升4個百分點,空頭倉位則下降6個百分點,中性倉位上升2個百分點,客戶淨多頭頭寸升至三週以來最高水平。鑑於上週的報告顯示,客戶們近一年來首次轉向持淨中性頭寸(而非淨多頭頭寸),轉向多頭頭寸的突然轉變趨勢可能反映出投資者對收益率較高的美債這類優質避險資產的投資情緒回暖。

摩根大通美債客戶倉位調查——客戶淨多頭頭寸升至三週以來最高水平

對沖基金呈現回補趨勢

截至4月9日(美國最新CPI通脹報告發布前一天)的CFTC統計數據顯示,對沖基金解除了空頭頭寸,延續了自1月初以來的趨勢。最新一輪空頭回補約相當於11.2萬份10年期美國國債期貨,爲2月27日以來最大。自今年年初以來,在15週中有11周,對沖基金的空頭倉位被平倉。另一方面,資產管理公司同期一直在減少淨多頭頭寸。最新數據顯示,“真金白銀”賬戶平倉了近10萬份相當於其淨長期多頭頭寸的10年期美債期貨。

對沖債券拋售的成本仍然非常高

儘管在上週五美債出現極其短暫的避險買盤,但對沖長期美債拋售的成本仍居高不下,尤其是與短期和中期國債期貨相比。期權市場近期的資金流動傾向於對沖更大規模的拋售,其中表現突出的交易包括週一以440萬美元押注10年期國債收益率爲4.65%的高額交易。週二的交易亮點包括1,800萬美元的大宗期權出售交易,顯示在10年期收益率觸及年度新高水平之際,空頭倉位出現明顯的獲利了結信號。

最活躍的SOFR期權交易

過去一週,SOFR 94.625執行點位看跌期權的交易活動明顯有所增加,12月24日到期的看跌期權的需求隨着包括SFRZ4 95.00/94.625/94.25看跌期權的大量買家勢力的流動而增加,這是一個包含三個不同行權價格的看跌期權組合,其中94.625是中間行權價格。蝶式期權通常用於交易員們預計市場將在中間行權價格附近穩定時採用,提供有限的風險和有限的潛在利潤。這裏的大量使用表明投資者可能預期SOFR利率將在這個水平附近波動,這種行爲表明利率交易員們對於未來利率預期上升持相對謹慎的態度。

在SFRZ4 95.0625/94.875/94.6875看跌期權樹的買盤活動之後,94.6875的流動也非常活躍,這一類樹形期權通常涉及多個期權的買入和賣出,構成一個更復雜的期權結構,旨在利用不同的波動率和價格水平,允許交易員們在多個潛在的市場轉折點上設立保護措施或利潤目標。在包括SFRU4 94.875/94.75看跌價差買家在內的資金流動之後,94.875的行權SOFR出現了本週最嚴重的清算。看跌價差通常用於對沖風險或投機利率下降,這種策略的運用顯示出市場可能對利率預期進一步上升持謹慎態度,尤其是在這個特定的行權價格水平。

最活躍的SOFR期權行權價位——前5周與後5周SOFR期權行權的淨變化

SOFR期權交易分佈熱圖

在2024年12月到期的SOFR期權交易數量最龐大的是95.00這一行權點位,相當於5%的美聯儲基準利率押注,其中在2024年6月的看漲期權中也可以看到一部分未平倉的合約數量,較高的合約開倉量表明市場參與者預期到2024年12月,SOFR利率有可能上升到5%或更高——意味着美聯儲可能降息25個基點——50個基點,投資者通過購買看漲期權以對沖或投機利率上升的風險。

在2025年6月的95.50點位看漲期權行權點位中也出現了大量的未平倉合約,這是數量第二多的行權點位。在其他SOFR期權中,2024年6月份的94.75、94.875和94.9375行權區間仍有相當數量的未平倉看跌期權。

SOFR期權未平倉數據——截至2024年12月的SOFR期權未平倉頭寸