轉眼已到四月,回顧2024年第1季,全球政經界經歷了不少的大事件,包括地緣風雲突起,美國大選也快將來臨,美國和歐洲央行貨幣政策松綁也在倒計時中,中國經濟表現也顯示出較預期強勁的苗頭,那麽資本市場又是如何將各類大事件體現出來呢?以下,財華社就為您盤點一下。

可可豆價格走勢最搶眼

先來看商品市場。

2024年第1季,全球表現最搶眼的當數可可豆的價格,今年以來已累計上漲134.89%,屢屢刷新高位,見下圖。

主要因為加納和科特迪瓦出現嚴重的產量短缺,而這兩個西非地區為重要的可可豆產區,佔了全球可可豆產量超過一半。

由於極端天氣和蟲害,加納最新一年的可可豆收成量或僅相當於其初始預期值的一半,降至22年低位。此外,大部分地區幹旱嚴重,也損害了科特迪瓦主要可可產區的產量。國際可可組織(ICCO)預計,今年全球可可產量將按年下降11%,導致供求缺口進一步擴大。

可可價格暴漲,有兩大食品企業受到了衝擊,包括億滋(MDLZ.US),其前身為卡夫食品,另一家為雀巢(NESN.SIX),兩家公司均為領先的巧克力零食生產商,億滋近60日的股價累跌4.91%,而雀巢在瑞士交易所上市的股票價格在近60日累跌3.86%。

除了暴漲的可可豆,黃金是今年第1季的明星。最近金價也屢創新高,與地緣因素與美元強勢有關,政經局勢大家都懂,在此不累述,美元方面,美國經濟數據持續向好,美聯儲降息可能延後,意味著美元利率高企的時間可能較預期長,基金和央行對黃金需求殷切以緩衝強美元的負面影響,加上金價造好,也吸引了個人投資者的加入,進一步推高了價格。

今年以來,金價累計上漲11.00%。

貴金屬走勢喜人,基礎金屬的表現卻出現分歧,多少反映了資本對於中國這個最大基礎金屬消費國前景的預期。

其中銅期貨價今年以來累計上漲5.30%,主要原因是近期中國經濟數據表現優於預期,制造業擴張速度較預期理想,觸發了投資者對於這個最大消費國強勁經濟表現的信心。

然而,鋼鐵價格今年以來卻下跌14.96%,或反映内地樓市當前表現仍不太理想,影響了對鋼材的需求。

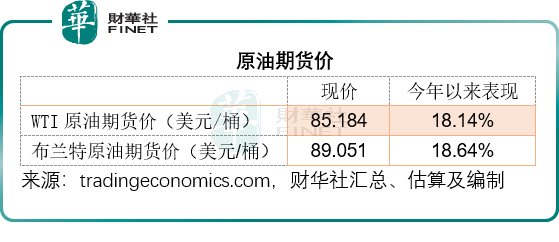

再來看全球交投最活躍,支撐了不少經濟體表現的原油價格。原油期貨價在第1季有接近20%的漲幅,主要因為重要產油國OPEC+維持減產,而主要消費國中國和美國的經濟活動表現好於預期,令油價看漲。WTI原油期貨和佈蘭特原油期貨價今年以來的漲幅都達到18%以上,分别報85.184美元/桶和89.051美元/桶。

主要央行貨幣政策潛在變更所帶來的影響

今年以來,主要發達經濟體的央行都在籌謀變更貨幣政策。美聯儲正留意著美國經濟數據,來決定何時開始降息,但由於美國經濟表現強勁,降息的時間表有可能推遲。歐洲央行和英國央行也在計劃利率周期的轉向,這些國家的通脹率已從高位回落,為了刺激經濟,它們可能急於降息以鼓勵商業活動。

與西方發達經濟體的從加息轉為降息不同,日本央行反其道而行之,新上任的日本央行行長植田和男被認為很可能扭轉前任黑田東彥的零利率貨幣政策,以將日本的貨幣政策帶上正常化的政策區間,簡單來說,就是加息,以改變當前日本負利率的狀況,為未來通過貨幣政策調節經濟帶來更大的能動空間。

儘管植田和男讓市場有了貨幣政策轉向的憧憬,日元匯率卻不漲反跌,主要原因是投機活動大增,投機資金押注日本仍會在一段時間内維持貨幣政策,而日本國内的經濟數據顯示,大型生產商的景氣指數較預期低,展望不是太樂觀,也令日元匯價受壓。

日元兌美元匯率今年以來下跌6.69%,現報151.60。

另一方面,受美聯儲降息周期可能延遲的預期影響,美元指數今年以來累計上漲3.28%。同時,對美聯儲延遲降息的這一預期也影響到全球最龐大和最活躍的交易市場——債市。

今年以來,10年期美債收益率上漲49個基點,突破4.3%的短期高位。債券價格與利率呈反向走勢,利率上揚,債券價格走低。

美國的宏觀經濟數據向好,美聯儲延遲降息的可能性增加,意味著美元利率仍將在一段時間内維持在高位水平。

作為全球最重要的結算貨幣,美元利率維持在高位水平,也意味著資金成本高企,對這些資金的投資回報要求也更高,在此簇擁下,風險回報較高的股市也進一步走高。

全球股市表現

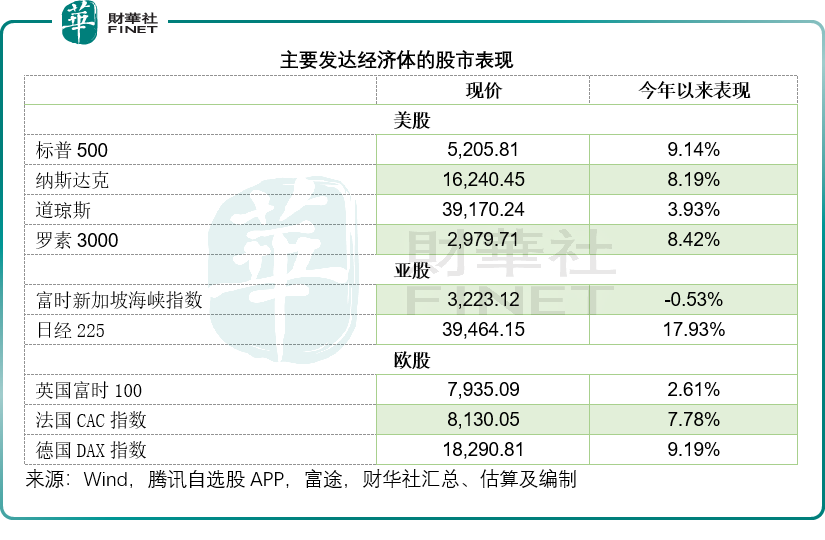

美元資產繼續走高,標普500指數和道瓊斯工業平均指數近日均再創新高,而納斯達克指數也正在挑戰2021年末的高位水平。

見下表,美股三大指數標普500、納斯達克指數(IXIC.US)、道瓊斯工業平均指數(DJI.US)今年以來分别上漲9.14%、8.19%和3.93%。

德國DAX指數和法國CAC指數近日也創下新高,今年以來分别累漲9.19%和7.78%。

不過,日股的表現更出彩,在巴菲特的引領下,日股在今年第1季大放異彩,日經225指數今年以來累計上漲17.93%,跑赢主要發達國家股票市場。

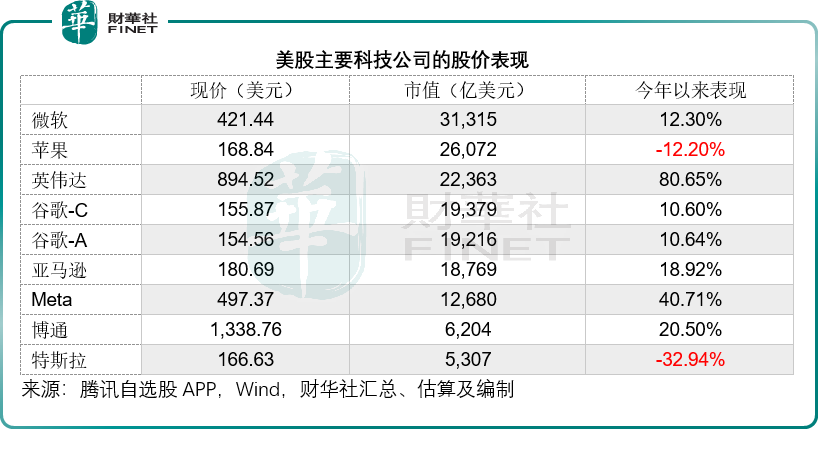

回到美股市場,七大科技企業依然是帶動美股表現的火車頭,但這七大科技企業中,排名已悄然發生變化,受OpenAI投資的帶動,微軟(MSFT.US)輕松超越麻煩纏身的蘋果(AAPL.US),成為全球市值最高的上市公司,今年以來,其股價累計上漲12.30%。另一方面,市場對iPhone需求可能下降以及反壟斷調查的預期,令蘋果的股價持續受壓,今年以來累計下跌12.20%。

AI依然是今年第1季的投資主流,除了推動微軟市值節節上漲外,供應AI芯片的英偉達(NVDA.US)也繼續保持著市值擴張的速度,今年以來英偉達股價累計上漲80.65%,市值達到2.24萬億美元,已成功超越谷歌(GOOG.US),成為全球第三大市值科技企業,與第二位蘋果的差距正進一步縮小。

同樣投資於人工智能的Facebook母公司Meta(META.US)也是第1季的明星股,今年以來累計上漲40.71%,當前市值達到1.27萬億美元。同樣,突進AI賽道的博通(AVGO.US)今年累漲20.50%,市值達到6,204億美元,已成功完成對特斯拉(TSLA.US)的超車。

受柏林工廠停產,交付量增長放緩等因素影響,特斯拉的股價持續向下,今年以來已累計下跌32.94%。

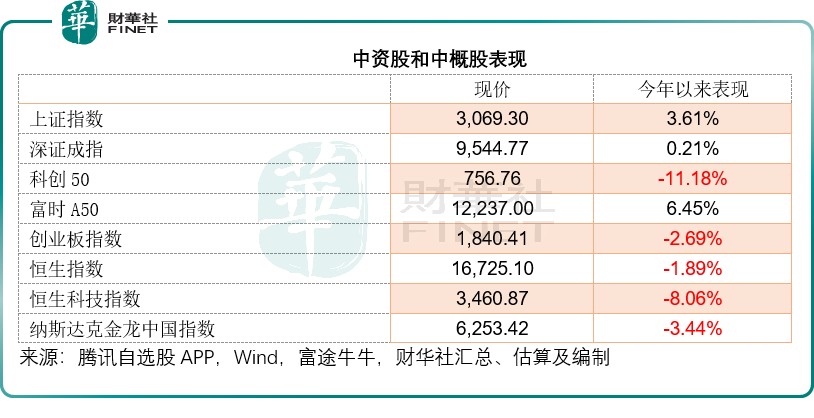

中國股市方面,上證、深證和富時A50今年以來仍錄得漲幅,然而,反映科創上市企業表現的科創50和創業板指數卻出現較大波動,當前分别累計下跌11.18%和2.69%。港股和中概股表現差強人意,恒生指數和恒生科技指數今年以來累計下跌1.89%和8.06%。反映中概股表現的納斯達克金龍中國指數則累計下跌3.44%,見下表。

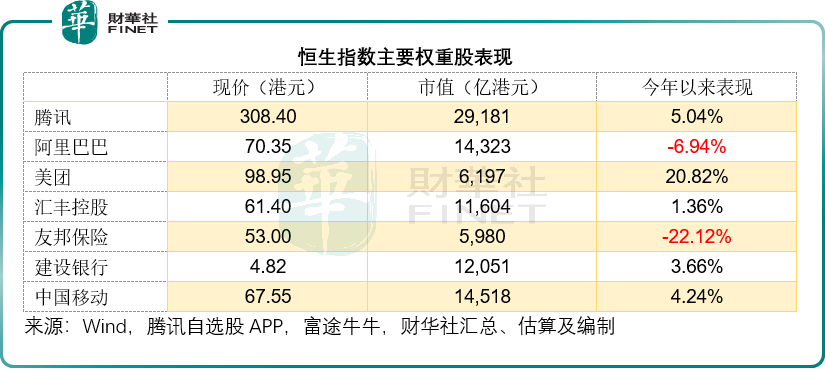

值得留意的是,儘管整體股指向下,恒生指數的主要權重股仍普遍向上,見下表,騰訊(00700.HK)今年以來累計上漲5.04%,美團(03690.HK)更大漲20.82%,但是權重達8%的阿里巴巴(09988.HK)和權重達7%的友邦保險(01299.HK)卻分别累跌6.94%和22.12%,或是拖累指數表現的主要原因。

全球IPO和再融資市場表現

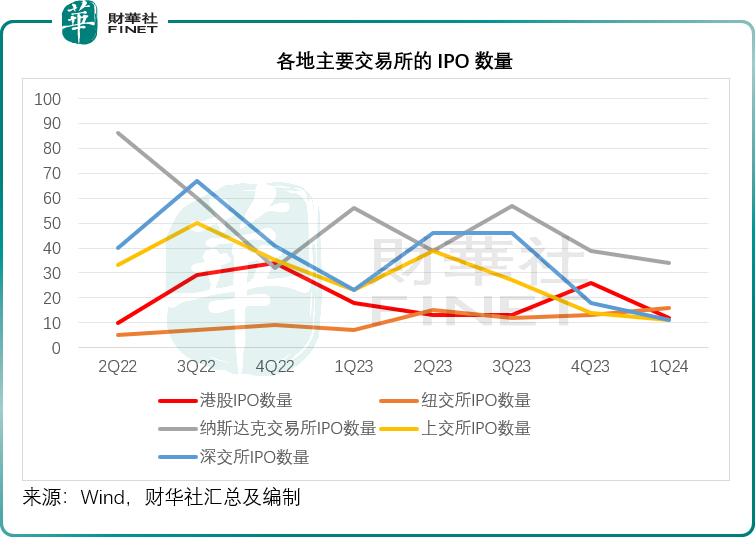

二級市場的表現也影響到新股和再融資市場,今年第1季,紐交所和納斯達克交易所的IPO數量分别為16家和34家,高於港股的12家和上交所及深交所的各11家,A股IPO步伐放緩或與監管有關,而港股的IPO活動或與市場表現有關。

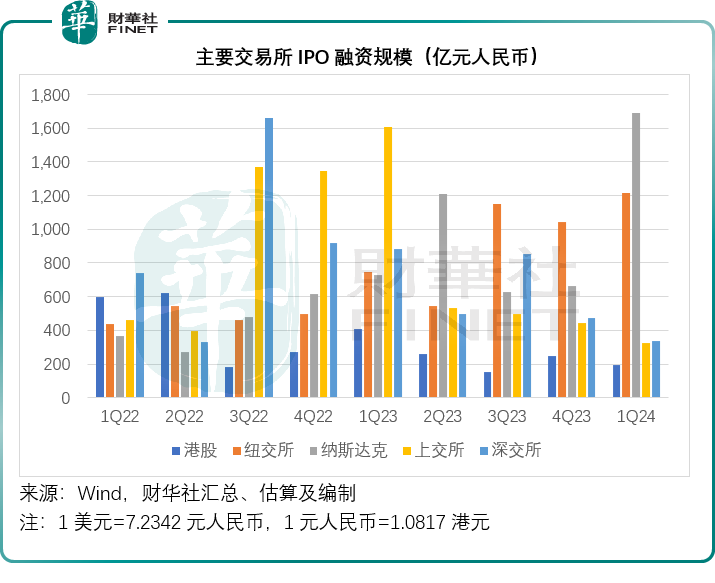

從融資規模來看,紐交所和納斯達克交易所不論是IPO融資規模還是上市後增資規模,都佔優。其中紐交所和納斯達克交易所的IPO融資規模分别為42億美元(約合304億元人民幣)和43億美元(約合311億元人民幣),遠超港股的45.84億港元(約合42億元人民幣)和A股滬深兩市合共219億元人民幣。

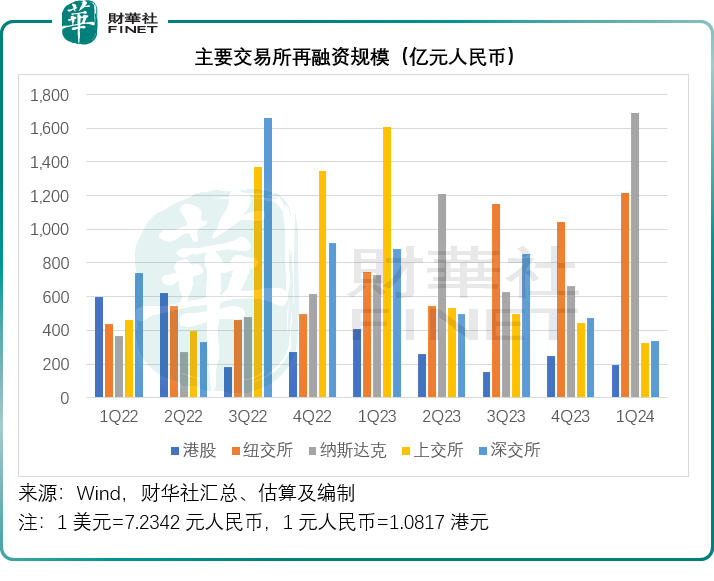

上市後融資方面,紐交所和納斯達克交易所的再融資規模分别為168億美元(約合1215億元人民幣)和234億美元(約合1,692億元人民幣),遠高於港股市場的210.19億港元(約合194億元人民幣)和A股滬深兩市合共664億元人民幣。

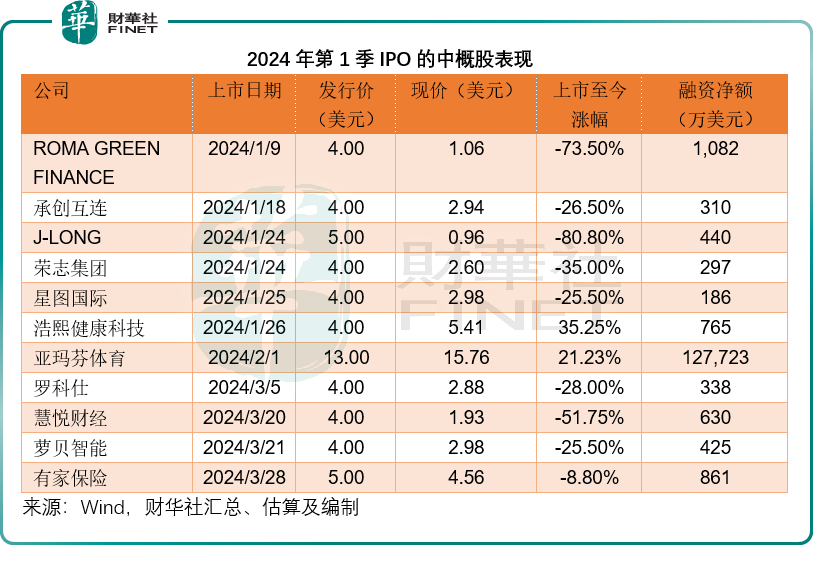

值得留意的是,美股IPO中,中概股依然是主要參與者。2024年第1季,包括安踏(02020.HK)分拆的亞瑪芬體育(AS.US)在内,有11家中概股在美國市場上市,合共融資淨額或為13.31億美元,約合96.29億元人民幣,相當於期内美國兩大主要交易所IPO總融資規模的15.66%。

這11家於2024年第1季IPO的中概股中,除了浩熙健康科技(HAO.US)和亞瑪芬體育上漲外,其他上市後均跳水,見下表。

而今年IPO的美股,現在已跌破發行價的有21家,佔比約為42%。

總結

當前全球資本的流動主要受制於政經、供求波動和主要央行的貨幣政策。展望未來,美聯儲可能延遲降息,也導致許多投資者抱持觀望態度,一旦這一政策得到明確,資金或更能放心地追逐風險資產。目前中資股和中概股的估值相對較低,相信會吸引風險資本的注意力。

另一方面,當前OPEC+減產或推動油價上漲,但剛剛美國宣佈暫緩補充戰略石油儲備可能帶來一些變化。作為全球最大的石油消耗國,美國此舉或短期降低需求,一定程度上緩衝油價漲幅。但從長遠來看,如果OPEC+的減產持續,其他國家需求大幅增長,對油價的作用應不大。

總括而言,2024年接下來的政經局勢變化,將更具決定性作用,或會扭轉當前資本市場的形勢,帶來顯著的變化,值得留意。