智通財經APP獲悉,華爾街知名投資機構Wedbush Securities的資深分析師丹·艾夫斯(Dan Ives)表示,AI芯片領導者英偉達(NVDA.US)上週五在美股市場遭遇的大規模拋售並不是暗示“人工智能股票泡沫”的跡象,而是部分華爾街基金經理低估人工智能力量的“消化期”的一部分以及投資者們“獲利了結”操作的集中反映。

另一知名機構Cantor Fitzgerald則在英偉達上週五跌超5%之後,以及在即將到來的英偉達 GTC 活動之前大幅上調該科技巨頭股價,從此前予以的900美元大幅上調至1200美元。瑞穗、Keybanc以及伯恩斯坦(Bernstein)等知名機構仍然堅定看漲英偉達,堅持予以英偉達超過1000美元的目標價。

此外,關於涵蓋英偉達等7只美股大型科技股的“Magnificent 7”的泡沫擔憂情緒發酵,在投資機構Ned Davis Research(NDR)看來明顯是市場過度擔憂的結果。NDR表示,除了“Magnificent 7”,標普500指數中的大多數股票仍處於長期上漲趨勢,NDR所統計的涵蓋各行各業的大盤、中盤以及小盤股中,近70%的股票交易價格高於200日移動平均線。

在上週五,英偉達股價在開盤後一度上漲5%之後,截至上週五收盤下跌超過5.5%。週一美股盤初交易中,英偉達股價小幅下跌,截至發稿跌0.55%至870美元。

Wedbush爲英偉達辯護:回調≠AI泡沫,反而提供了買入良機

艾夫斯領導的Wedbush分析團隊在一份最新研究報告中寫道:“讓我們首先明確一點:自上世紀90年代末期以來,我們一直在關注華爾街的科技行業,這絕對不是泡沫,而是英偉達所引領的第四次工業革命的開始,而且現在已經迫在眉睫,它將對正在進行的軟件/用例階段引領的科技行業產生重大增長影響。”

“科技股不會呈現出火箭般的直線上漲趨勢,而是會在某些階段經歷消化期,並且隨着未來供應鏈和IT支出領域的重要數據點越來越多,回過頭來就會發現這是一個健康的過程。”艾夫斯領導的Wedbush分析團隊寫道。

艾夫斯等分析師表示,由於迄今爲止只有英偉達、微軟(MSFT.US)以及Palantir(PLTR.US)等少數公司公佈了與“AI貨幣化”直接相關的業績指標,許多投資者仍然對生成式人工智能帶來的財務層面影響持“非常懷疑”的態度。

不過,艾夫斯領導的分析團隊認爲,對於一個未來價值將超過1萬億美元的AI貨幣化市場來說,這只是“第一局的頂部區域”,AI用例首先將觸及某些科技企業,然後纔是萬衆矚目的消費端,蘋果(AAPL.US)、Facebook母公司Meta(META.US)、谷歌(GOOGL.US)和亞馬遜(AMZN.US)等科技巨頭都看到了類似的影響力度,他們紛紛採取斥巨資來購買英偉達GPU,他們的目的大概率在於現階段完善AI應用未來全面面向消費者時所需的硬件基礎設施。

艾夫斯領導的Wedbush分析團隊寫道:“重要的是,支出和用例正在發生變化,我們的調研以及預測數據顯示,到2024年,整體人工智能支出將佔企業IT預算大約8%-10%,而到2023年,這一比例僅僅不到1%。”Wedbush補充表示,未來某家企業在英偉達H100芯片上每花費1美元,屆時與之對應的其他企業在軟件、IT服務和服務型基礎設施等基於H100的AI應用層面的總計支出可能將增加10至12美元。

Wedbush分析團隊表示,人工智能對微軟、Palantir、Salesforce、ServiceNow、甲骨文(Oracle)、MongoDB和Adobe等軟件型科技公司的影響纔剛剛“開始顯現”,並且與AI技術全面結合將有助於推動其他領域的發展,比如網絡安全領域的公司,包括Zscaler、Crowdstrike、Palo Alto、Varonis、Qualys、Tenable和Okta。

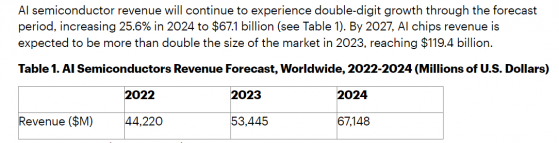

根據市場研究機構Gartner最新預測,到2024年AI芯片市場規模將較上一年增長 25.6%,達到671億美元,預計到2027年,AI芯片市場規模預計將是2023年規模的兩倍以上,達到1194億美元。

但是英偉達最強大競爭對手——AMD對於未來AI芯片市場的預期更加樂觀。在“Advancing AI”發佈會上,英偉達最強力競爭對手AMD將截至2027年的全球AI芯片市場規模預期,從此前預期的1500億美元猛然上修至4000億美元,而2023年AI市場規模預期僅僅爲300億美元左右。

在英偉達週五跌超5%之後,以及在即將到來的英偉達 GTC 活動之前,來自Cantor Fitzgerald的 分析師 CJ Muse 在將目標價從 900 美元大幅度上調至 1200美元,並且維持“增持”評級,該分析師強調英偉達AI GPU在AI時代將持續佔據AI訓練/推理領域的最核心地位。

此外,一些機構甚至在財報出爐後,對英偉達未來12個月股價預期超1000美元,並且在週五英偉達股價暴跌後始終堅持看漲。英偉達公佈業績之後,伯恩斯坦(Bernstein)火速將英偉達目標價從700美元上調至1000美元;Melius Research將英偉達目標價從925美元上調至1000美元;Benchmark將英偉達目標價從625美元上調至1000美元;瑞穗將英偉達目標價從850美元上調至1000美元;Keybanc將英偉達目標價從740美元上調至1100美元。

“Magnificent 7”泡沫擔憂可能純屬多慮

Magnificent 7包括:蘋果、微軟、谷歌、特斯拉、英偉達、亞馬遜以及Meta Platforms。全球投資者們2023年-2024年初期持續蜂擁而至七大科技巨頭,最主要的原因可謂是他們紛紛押注,由於科技巨頭們的龐大市場規模和財務實力,它們處於利用人工智能技術擴展營收的最佳位置。

關於涵蓋英偉達等7只美股大型科技股的“Magnificent 7”的泡沫擔憂情緒發酵,在投資機構Ned Davis Research(NDR)看來明顯是市場過度擔憂的結果。NDR表示,除了“Magnificent 7”,標普500指數中的大多數股票仍處於長期上漲趨勢,NDR所統計的涵蓋各行各業的大盤、中盤以及小盤股中,近70%的股票交易價格高於200日移動平均線。

NDR強調,儘管包括英偉達(NVDA)等少數極有價值的科技巨頭們股價在過去一年中表現顯著,並在基於標普500指數的漲幅水平上貢獻了絕大部分漲幅力度,但大多數美股標的價格在過去一年也在不斷上漲。

NDR在最新發布的報告中表示,相比之下,在標普500指數達到最新歷史峯值的當日,該大盤指數中處於長期上漲趨勢的股票數量佔比高達45%。作爲對比,在2000年2月互聯網泡沫時期,這一數字則降至31.2%。

Bloomberg Intelligence策略師Gina Martin Adams和Gillian Wolff編制的數據顯示,標普500指數中處於歷史高位的股票所佔比例有所上升,達到了2022年初以來的最高水平。策略師在一份報告中表示,即便如此,仍有不到三分之一的股票處於歷史高位,這爲牛市吸引參與者留下了“充足的空間”。

策略師們補充稱,相比之下,2000年初互聯網泡沫即將破裂時,標普500指數中處於歷史高位的股票所佔比例正在下降,從1997年的60%降至2000年初的20%。

此外,標普500等權重指數剛剛觸及歷史高點,表明漲勢正在擴大,加之標普500指數最大成分股的估值也遠低於以往市場週期高峯時期領頭羊的估值水平。

美國投資機構Bespoke Investment Group表示,去年標普500指數的大部分漲幅僅僅由少數幾家大型科技公司所帶來,但這種情況在2024年開始發生變化。儘管自2024年初以來,七大科技股繼續引領標普500指數的漲勢,但Bespoke統計數據顯示,市場的其他股票已經開始迎頭趕上。Bespoke分析師表示,截至上週一,今年美股大盤股基準指數中超過60%的成分股錄得上漲,這表明股市的廣度終於有所改善。

另一個關於廣度在擴大的關鍵信號則是股價觸及52周高點的股票佔比。截至上週一,共計106只標普500指數成分股(佔該指數成分股的21.2%)創下52周盤中新高。根據道瓊斯市場數據,這是自2021年5月10日以來的最高比例水平。觸及52周高點通常被認爲是股市的重要看漲信號,因爲它可能表明積極的看漲勢頭或強勁的市場風險偏好,同時也表明股票價格在過去一年中持續上漲。