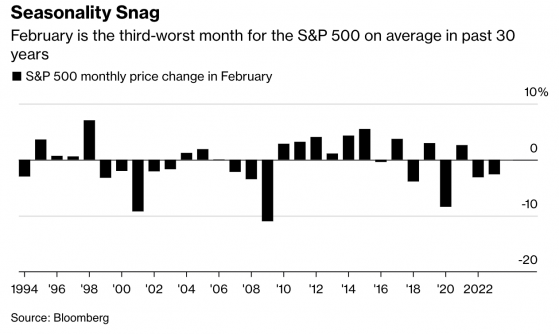

智通財經APP獲悉,自去年10月以來,標普500指數已大漲近20%。不過,媒體彙編的數據顯示,2月是過去30年來標普500指數表現第三糟糕的月份,僅次於9月和8月。這讓投資者感到擔憂。

讓投資者擔憂的還有其他因素。隨着最新一批大型科技公司的業績公佈,對人工智能的炒作受到了現實考驗;關於美聯儲將於3月開始降息的狂熱預期已經降溫;與歷史水平相比,美股估值仍處於高位,這讓一些市場參與人士想起了互聯網泡沫時期。

華爾街一些最樂觀的人士越來越擔心,推動美股飆升至歷史高位的投資熱情正在釋放出一個反向信號。Yardeni Research的分析顯示,在截至1月30日的一週內, Investors Intelligence對通訊作者進行的一項調查顯示,多頭與空頭的比例達到了2021年年中以來的最高水平,而在這之後的幾個月股市達到了此前的峯值。

NEIRG Wealth Management總裁Nick Giacoumakis表示:“股市中存在一種從衆心理。一些交易員押注美聯儲最早將於3月降息、今年最多降息六次,這完全不現實。如果你在這樣的價位繼續買入大型科技股,你就是在自找麻煩。”

數據顯示,美股在2月開局喜人,標普500指數迎來了過去14周內的第13次周度上漲,這是1986年以來從來沒有出現過的。上週,Meta(META.US)和亞馬遜(AMZN.US)的強勁業績推動股市走強,而在此之前,微軟(MSFT.US)、Alphabet(GOOGL.US)和AMD(AMD.US)公佈的業績降低了投資者對人工智能的預期。

《股票交易者年鑑》編輯Jeffrey Hirsch表示,美股2月往往以高位開局,但隨着投資者獲利了結,這種強勁勢頭通常會在月中左右消退。他補充稱,如果股市在12月的稅收損失收益後在隔年1月得到提振(通常都是這樣),情況尤其如此。

對於敏感的投資者來說,來自美聯儲的最新信號是焦慮的來源。美聯儲主席鮑威爾上週暗示,美聯儲大概率不會在3月降息。上週五公佈的美國1月非農就業數據意外強勁,這給鮑威爾的言論提供了支持。非農數據公佈後,掉期合約顯示,3月降息的可能性已降至20%,且市場不再認爲5月降息是板上釘釘的事。

對於那些想要逢低買入的投資者來說,這給他們敲響了警鐘,尤其是考慮到德意志銀行的最新數據顯示,在2010年以來的觀察數據中,規則基金和自由裁量基金的總股票倉位處於最高水平。在基金經理於去年11到今年1月期間大舉買入股票之後,市場的這種看漲傾向引發了人們的疑問:還有誰在買入股票?

Laffer Tengler Investments首席投資官Nancy Tengler表示:“我真的希望股市能很快出現調整。”她計劃利用任何回調來增持Palo Alto Networks(PANW.US)、微軟和亞馬遜。

Nick Giacoumakis則表示,他持有大型科技股,這些大型科技股在過去一年裏是股市大部分上漲的貢獻者,但由於估值過高,他不會選擇增持。數據顯示,美股“七巨頭”——蘋果(AAPL.US)、Alphabet、亞馬遜、Meta、微軟、英偉達(NVDA.US)和特斯拉(TSLA.US)——的遠期市盈率較標普500指數的遠期市盈率高出33%。

Jeffrey Hirsch指出,在股市大幅下跌之前,市場情緒可能會持續數週甚至數月。他表示,以2021年爲例,在Investors Intelligence對通訊作者進行的調查中,看漲與看跌的比例在當年大部分時間裏徘徊在當前水平,而股市繼續走高。

Jeffrey Hirsch表示:“股市回調的時機已經成熟,但不會有什麼危險。”他認爲,標普500指數本月可能會突破5000點,然後回落至此前的高點4800點。他表示:“目前市場已經缺乏廣度,參與本輪反彈的股票更少。”