智通財經獲悉,流媒體巨頭奈飛(NFLX.US)將於週二美股盤後公佈第四季度財報。在打擊密碼共享和執行其廣告層級增長戰略之後,該公司股價在12個月內上漲了50%以上。

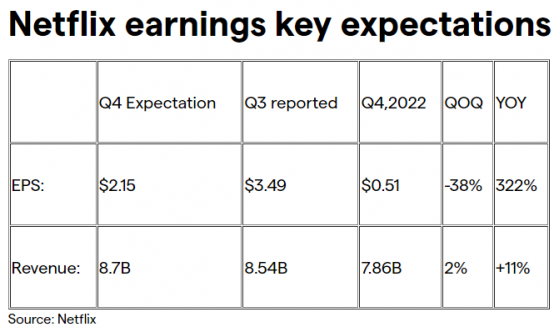

奈飛管理層預計第四季度收入將同比增長11%,達到87億美元。該公司還提高了利潤率指導,預計2023年全年的營業利潤率將達到20%,而此前的預期爲18% - 20%。相比之下,市場預計奈飛Q4每股收益預期爲2.24美元;預計營收爲87.1億美元,同比增長11%。奈飛在過去8個季度中有7個季度的每股收益高於預期,而收入只有3個季度超過預期。

三季度,奈飛新增了876萬訂閱用戶,超過了預期,這要歸功於它的廣告支持計劃和在北美市場打擊密碼共享的措施。廣告套餐的訂閱量環比增長了70%。ARPU(每用戶平均收入)的同比下降幅度很小,這主要歸因於發展中國家和地區用戶的增長,抵消了整體用戶平均水平的下降。

這一動態使得收入同比增長7.8%,達到85.4億美元,季度營業利潤率爲22.4%,超過市場預期的22.1%,也高於上年同期的19.3%。奈飛的股價在2023年上漲了65.1%,在第三季度報告發布後連續三個月上漲,達到了2022年1月以來的最高點。其次,三季度的自由現金流爲18.9億美元,明顯好於預期,部分原因是2023年美國作家協會罷工行動導致內容支出減少。奈飛已將2023年全年自由現金流目標從50億美元上調至65億美元。

然而,第三季度的支出減少似乎是一種被動的下降,隨着影視工作者重返工作崗位,長期來看,內容支出成本可能會增加。利潤增長仍然依賴於收入增長,提價措施可以增強投資者對奈飛現階段保持高增長能力的信心,從而支撐股價的持續上漲。因此,短期的成本控制並不是盈利增長的長久之計,收入端的增長仍然是關鍵,公司的指引和漲價舉措仍是市場關心的重點。

收入端增長策略仍奏效

總的來看,廣告支持的低價計劃和打擊密碼共享措施預計將在即將公佈的季度爲營收增長帶來適度的增量收益。其次,該公司可能受益於其多元化的內容組合,這可歸因於對本地化和外語內容的製作和發行的大量投資。

廣告計劃與打擊共享密碼措施料仍給收入端帶來提振

奈飛預計,四季度付費新增付費用戶將與2023年第三季度持平。截至第三季度末,奈飛在全球擁有2.4715億付費用戶,同比增長10.8%;預計第四季度全球ARM與去年同期基本持平,主要原因是過去18個月價格上漲有限。

投行Oppenheimer表示,奈飛提供廣告支持訂閱的策略似乎爲其流媒體服務帶來了不錯的回報。新用戶增加的速度加快,更重要的是對營收的正面影響,這促使以Jason Helfstien爲首的Oppenheimer分析師將奈飛目標價從475美元上調至600美元,並維持“跑贏大盤”評級。

奈飛此前披露,它的廣告訂閱用戶超過2300萬,高於11月份的1500萬。Oppenheimer分析師將第四季度淨新增訂閱用戶的預測上調至1000萬,而華爾街的預估爲900萬。他們現在預計2024年收入將達到400億美元,高於380億美元的預期。

Oppenheimer分析師們表示:“廣告的利潤率大幅增加。”他們表示,通過密碼共享規則和優化用戶計劃選擇,增加的收入轉化爲約175億美元的額外現金,用於內容、股票回購或兩者兼而有之。該投行表示,奈飛有可能在今年年底擁有5100萬廣告支持的用戶。奈飛越早達到廣告規模,每位會員的平均收入水平就會越快提高。

打擊密碼共享帶來的用戶增長可能會在一段時間內支撐強勁的業績,但這不是長期增長的邏輯。未來的股價走勢仍取決於公司的運營成本控制、還有內容質量帶來的新訂閱用戶增長,比如像大獲成功的韓劇《魷魚遊戲》那樣,通過降低海外創作團隊的成本來提高利潤,並吸引了大規模的用戶。

其次,隨着越來越多的生成式AI視頻內容進入市場,奈飛未來的另一個重要增長引擎可能是生成式AI的快速發展。AI可以高效地生成更符合用戶偏好的視頻內容,這意味着更高的效率和更低的成本,這可能成爲影響奈飛股價的關鍵因素。

近期來看,該公司仍可能受益於其多元化的內容組合,這可歸因於對本地化和外語內容的製作和發行的大量投資。

爲創收尋新路:視頻遊戲

此前據報道,奈飛正在探索從視頻遊戲中賺錢的潛在戰略變化——儘管到目前爲止,這家流媒體巨頭的用戶對視頻遊戲的接受程度還很低。自奈飛在2021年大舉進軍這一領域以來,這些遊戲一直免費向用戶提供,目標是在其內容繁榮與蕭條的週期中吸引用戶回到該平臺。

當時,一些分析師警告說,由於遊戲開發的鉅額費用,這種模式無法長期持續下去。(到目前爲止,奈飛已經花了大約10億美元收購了一些工作室,並建立了自己的適度遊戲開發,但AAA級遊戲的製作成本可能高達數億美元。)

據報道,現在該公司的一些高管正在討論如何從現在龐大的遊戲組合中獲得收益,這些想法包括實施應用內購買,對更重要的遊戲收費,或者在廣告支持的服務層中爲訂閱者添加遊戲內廣告。媒體指出,儘管奈飛承諾將長期留在視頻遊戲領域,但Apptopia估計,其全球用戶中每天玩遊戲的比例不到1%。

奈飛遊戲的下載量最近大幅上升,但與Roblox(RBLX.US)和動視暴雪(ATVI.US)等最受歡迎的手機遊戲相比,仍然是一個零頭。到目前爲止,奈飛最受歡迎的遊戲是去年12月的《Love is a Game》,改編自該公司的真人秀相親節目《Too Hot to Handle》。

儘管體量較小,但奈飛龐大的遊戲組合也有望在即將公佈的季度提高用戶參與度。例如,在第四季度,該公司開始提供非常受歡迎的電子遊戲三部曲,即Take-Two Interactive(TTWO.US)旗下游戲《Grand Theft Auto: The Trilogy–The Definitive Edition》,以加強其在遊戲行業的地位。奈飛的用戶可以在App Store、Google Play和奈飛移動應用程序上觀看這部三部曲。該遊戲的加入有望在即將公佈的季度提升該公司的用戶基礎和產品。

風險猶存:利潤率恐下滑、競爭激烈

這家流媒體之王的樂觀前景並非沒有挑戰。奈飛的營業利潤率預計將在第四季度出現下滑。在第三季度達到22.4%的歷史新高之後,顯著飆升的內容成本加上全球平均會員收入(ARM)的放緩,可能標誌着奈飛從2023年第四季度及以後的盈利能力出現拐點。其次,除了面臨整個流媒體行業均遭遇的宏觀逆風,奈飛還需應對來自迪士尼(DIS.US)、亞馬遜(AMZN.US)與派拉蒙環球(PARA.US)等行業內部激烈競爭。

成本上升或擠壓利潤率

花旗此前將奈飛評級“買入”下調至“中性”,給予目標價500美元。該投行表示,從2024年到2025年,華爾街對奈飛抱有很高的期望,並預計未來兩年奈飛將取得強勁的業績——收入加速增長、息稅前利潤率升至新高、內容支出溫和增長、強勁的自由現金流(FCF)以及大規模的股票回購。然而,花旗分析師看到了三個潛在風險:

首先是收入下降。分析師指出,從2022年第四季度到2023年第三季度,奈飛的營收增長率在兩年的疊加基礎上增長了15%左右。人們普遍認爲,到2024年第三季度,該公司收入將保持類似的增長。但華爾街預計,到2024年第四季度,兩年累積的增長率將擴大到25%。花旗分析師則認爲這不太可能,並預計2024年華爾街的收入估計將會放緩。

花旗分析師認爲,較高的現金含量成本是另一個潛在風險。到2025年,華爾街預計現金內容成本約爲180億美元。花旗分析師表示,他們的分析(基於收入、疫情和好萊塢罷工的迴歸分析)表明,2025年現金內容支出更有可能接近200億美元。

最後,潛在的併購可能存在風險。分析師們表示,從歷史上看,奈飛並沒有進行過大規模的併購。然而,如果華爾街的估計是準確的,如果該公司在未來兩年內不回購大量股票,到2025年,其資產負債表上的淨現金將超過80億美元,使該公司有足夠的能力進行併購,分析師認爲,最有可能的目標是擁有強大知識產權組合的電子遊戲發行商。

此外,奈飛還承認,美元兌其他貨幣走強將使該公司第四季度的收入和ARM損失約2億美元。

流媒體服務商競爭激烈

奈飛強大的內容組合預計將幫助其在2023年第四季度保持完整的用戶基礎。Oppenheimer分析師表示:“儘管競爭加劇,奈飛仍然是流媒體平臺的主導地位……我們相信奈飛的主導地位將繼續下去,因爲它在製作高參與度內容和比同行更有效地將內容貨幣化方面具有明顯的優勢。”

儘管如此,來自迪士尼Disney+、HBO Max、Peacock、派拉蒙+、Apple TV+和Prime等流媒體服務的激烈競爭一直是奈飛的逆風。它還面臨着來自有線電視、YouTube、抖音等短形式娛樂和遊戲的消費者時間競爭。宏微觀層面的逆風共同影響下,奈飛依然面臨着壓力。

奈飛適合追漲嗎?

在2023年12月20日未能突破500美元大關後,奈飛的股價近期在高位震盪。打擊密碼共享策略的影響比市場預期更有效,提振了公司的整體估值,市盈率從2022年底的29.2倍升至47.3倍。

目前,奈飛的股價徘徊在500美元的關鍵門檻附近,自2022年7月以來保持了明顯而有效的上升趨勢,價格交易高於所有主要移動平均線。它在過去18個月的出色表現贏得了分析師的讚賞——在分析師評級平臺TipRanks上獲得8分(滿分10分),加上在過去3個月裏,35位全球分析師中有25位給予了買入評級的強烈支持。

短期內,趨勢追隨者可能會歡迎突破500美元的壓力水平,認爲這是與長期上升趨勢相協調的強勁看漲勢頭,並將目光投向560美元附近的下一個目標。然而,值得注意的是,考慮到其歷史擁擠交易模式可以追溯到2020年6月至2021年8月(如圖所示),500美元至560美元之間的區間可能會帶來更大的挑戰。相反,如果股價跌破480- 490美元區間,可能會成爲回調風險的早期預警信號,因爲自2023年10月以來形成的上升軌跡將失去效力。

從長期來看,公司的股價仍將取決於其盈利能力。11月至12月的飆升也受到美聯儲2024年降息預期的影響。然而,在當前的高利率環境下,整體消費支出預計將放緩,如果降息不及預期,也可能影響消費者情緒。

考慮到目前的股價在一定程度上已經反映了去年年底以來第四季度的潛在增長,市場可能會更多地關注2024年的指引。股票價格的短期高估和高利率環境對消費者支出的影響可能會造成偏差,這意味着追逐當前的上漲可能不再合適。

總的來說,即將到來的收益至關重要的焦點將是奈飛的戰略和前景,以及應對不斷下降盈利、同時保持其增長軌跡的能力。就股價而言,即將發佈的季度更新將在決定股價能否成功突破500美元的重要心理關口方面發揮關鍵作用。