智通財經APP獲悉,爲消除長達數十年的通縮,日本央行在過去很長一段時間內都是全球各大央行中的異類,已經習慣了在政策上特立獨行的日本央行在2024年可能也不會有什麼不同。

由於日本的通脹率超過日本央行2%的目標已經長達一年半的時間,市場普遍預計日本央行行長植田和男將在市場押注美聯儲即將開始降息之際取消負利率政策。

前日本央行行長候選人、東京大學經濟學教授Tsutomu Watanabe表示:“機不可失,失不再來。如果這一次植田和男不能實現政策正常化,他可能不得不在任期的剩餘時間裏繼續推行寬鬆的貨幣政策。”

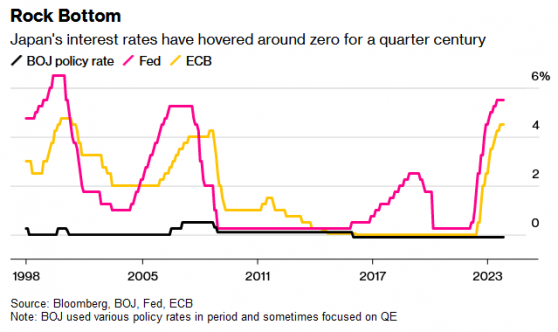

日本基準利率已在零附近徘徊了25年

日本央行副行長在上週的一次講話中暗示,日本央行可能很快就會結束負利率政策,該言論是迄今爲止日本央行領導層發出的最明確的信號。而就在一天後,植田和男在國會發言稱,從年底到明年在貨幣政策的處理問題上將變得更具有難度,如果加息的話有多種選項可以用於調整政策利率。此番言論加劇市場對於日本央行政策轉向在即的猜測,並推動日債收益率大幅上漲。

儘管如此,據報道,日本央行官員認爲沒有必要在12月19日的政策會議上匆忙做出決定,因爲他們想要更多可持續通脹的證據。經濟學家也不認爲下週的日本央行政策會議會有重大時刻,但同時指出,存在日本央行在明年早於市場預期加息的風險。

一項對50多名日本央行觀察人士的調查顯示,他們普遍認爲明年4月是日本央行最有可能改變政策的時間,約15%的受訪者認爲日本央行將在明年1月取消負利率政策。

與此同時,美聯儲在週三的政策會議上連續第三次決定維持關鍵利率不變。除此之外,最新公佈的點陣圖顯示,美聯儲將明年的降息幅度上調了50基點——對2024年年末的利率預期從5.125%調整至4.625%,這意味着美聯儲認爲明年將有三次25基點的降息(即全年降息75基點)。這一調整幅度比華爾街預期的要更爲鴿派,華爾街普遍預期點陣圖會暗示明年有50基點的降息。

市場進一步擴大了對美聯儲降息幅度的預期,預計明年將降息125個基點。交易員目前認爲美聯儲在明年3月首次降息的可能性爲72%,高於週三早些時候的49%,預計明年5月降息的可能性爲94%。

東京瑞穗銀行首席市場經濟學家Daisuke Karakama表示:“作爲唯一一家關注政策正常化的主要央行,日本央行的政策空間將非常緊張。”“日本央行可能會強調,其他央行的政策不會影響他們自己的政策。但我認爲,如果可能的話,他們會希望在美聯儲開啓降息週期之前採取正常化措施。”

市場參與者已準備好迎接變化。日元在上週大幅走強,日本國債收益率創下一年來最大漲幅,表明投資者準備接受日本央行提前採取行動的想法。隔夜掉期交易顯示,日本央行在明年1月前放棄負利率政策的幾率約爲40%。

儘管對日本央行在實現政策正常化的時間上存在分歧,但交易員和經濟學家一致認爲,植田和男正在進入其央行行長生涯的關鍵階段,且這將在未來數年決定其任期。如果政策收緊不力,可能會導致來之不易的價格持續上漲的跡象被扼殺,而如果等待時間太久,則可能會完全失去將政策正常化的機會,日元和日債收益率可能面臨新一輪市場壓力。

對於日本政府而言,日本央行採取的行動也意味着一定的政治風險。日本首相岸田文雄可能希望,日本央行的任何舉措都能在支撐日元、抑制物價上漲的同時不擾亂市場,也不會引發公衆對抵押貸款成本上升和政府借貸成本上升的擔憂。

“挑戰性”時期

岸田文雄在上週與植田和男討論了貨幣政策,這加劇了人們對日本央行即將採取行動的猜測。當天早些時候,植田和男對日本國會表示,從今年年底開始,他的工作將變得更加“具有挑戰性”。

當大多數發達經濟體都在忙於遏制一代人以來最嚴重的通脹時,日本政策制定者卻在朝着相反的方向努力。在過去25年的大部分時間裏,日本一直遭受通縮的困擾。因此,實現一個穩定的通脹週期,推動收入、消費和增長一直是日本央行和政府協調一致的目標。

自去年4月以來,日本通脹率已經超過了日本央行2%的目標。然而,當通脹率突破2%這一關鍵水平時,日本央行堅稱這是錯誤類型的通脹。日本央行認爲,日本需要的是由工資上漲推動的需求驅動的價格增長,而不是由能源價格上漲等成本推動的通脹,後者是不可持續的,因此需要維持負利率政策等刺激措施。

日本央行的這一立場使日本工資水平走勢成爲外界猜測日本央行政策轉向時機的首要因素。如果工資增速不能超過物價增速,那麼實際消費仍將萎靡不振。日本第三季度GDP數據顯示,由於消費者繼續削減支出,日本經濟摺合成年率萎縮了2.9%,爲疫情最嚴重時期以來的最大降幅。

如果日本經濟繼續萎縮,日本央行選擇加息可能會重蹈覆轍。將於明年2月15日公佈的第四季度GDP數據應該會顯示經濟增長,這可能會爲日本央行採取行動掃除一個障礙。

工資談判

在今年早些時候的春季工資談判中,日本企業爲員工提供了30年來最高幅度的加薪。日本勞動組合聯合會(RENGO)的數據顯示,截至6月1日,日本主要工會和僱主達成協議,將整體工資平均上調3.66%。而自20世紀90年代資產泡沫破裂以來,日本員工的平均工資幾乎一直保持不變。

與此同時,日本工會正在尋求進一步加薪。11月初,日本最大的工業工會UA Zensen的一名官員表示,將在明年春季的談判中尋求6%的整體工資漲幅,其中4%爲基本工資漲幅。10月的報道稱,日本全國勞動組織聯合會計劃在2024年春季的工資談判中要求超過5%的加薪。

此外,一些日本企業的高管也已經宣佈,在明年3月春季工資談判結果出來之前,他們承諾將大幅加薪。

日本央行提到了春季工資談判,但沒有說明是否需要一個強有力的結果才能取消負利率政策。事實上,一些市場參與者認爲,日本央行可能希望在談判結果出來之前採取行動,而不是等待一個更小的機會窗口。

彼得森國際經濟研究所所長Adam Posen表示:“如果明年春季工資談判的結果疲弱,而通脹數據在明年6月、7月開始走低,日本央行就很難有充分的理由提高利率。”“因此,作爲一個純粹的猜測,我認爲日本央行在明年3月底之前加息的可能性是50%至70%。”

在Tsutomu Watanabe看來,日本今年的收益率曲線控制(YCC)政策調整是外國投資者所迫,後者認爲通脹過高,無法證明利率處於低位是合理的。

Tsutomu Watanabe表示:“只有一個贏家,要麼是日本央行,要麼是全球投資者。”“我認爲日本央行在一定程度上可能會贊成海外投資者的觀點,因爲他們在金融市場上擁有巨大的影響力。”

一些經濟學家擔心,如果日本央行實現政策正常化,將導致日本投資者減少海外證券投資並將資金轉移回國內,這將對全球市場產生影響。

另一些人則擔心日本央行的退出計劃缺乏明確性,還擔心日本央行最終將如何拋售其持有的鉅額債券和交易所交易基金(ETF),這些資產已導致該央行的資產負債表膨脹至日本GDP的127%。日本是發達經濟體中公共債務負擔最重的,其償債成本是經濟規模的兩倍多。哈佛大學教授Kenneth Rogoff表示:“最嚴重的金融危機往往發生在最意想不到的地方。日本的復甦對全球經濟有利,但日本利率的回升可能是一個重大風險。”

下次應該買入邊只股票?

AI運算正在改變股市。透過 Investing.com 的ProPicks AI功能,我們先進的人工智能將給出6個勝券在握的投資組合。僅在2024年,ProPicks AI就識別了2檔漲幅超過150%的標的,另外還有4檔漲幅超過30%,及3檔股票漲幅超過25%。下一個大牛股會是哪隻?

解鎖 ProPicks AI