在「碳中和」戰略下,我國新能源事業一鼓作氣向前行,新能源汽車、光伏和風電等新能源行業的發展在全球能源轉型史上留下了濃重的一筆。

數據顯示,截至2022年底,我國非化石能源消費比重達17.5%,逐年實現提升。

近日,國務院印發《空氣質量持續改善行動計劃》提到,大力發展新能源和清潔能源,到2025年,非化石能源消費比重達20%左右,電能佔終端能源消費比重達30%左右。而根據碳中和頂層文件,2060年我國非化石能源消費比重達80%以上,這意味著新能源、清潔能源產業是一條長坡厚雪的賽道。

我國風電產業長期方向向好,但短期内的發展也歷經起伏,導致相關股票走勢由漲轉跌。

富途牛牛數據顯示,年初以來,港股風電板塊指數持續下跌,多家個股跌跌不休。其中,金風科技(02208.HK)(002202.SZ)慘遭腰斬,東方電氣(01072.HK)和龍源電力(00916.HK)累計跌幅超過40%,其於多家個股累計跌幅達兩位數。

風電賽道餘寒未消

2020年9月,我國提出「碳達峰」和「碳中和」目標,力爭在2030年實現碳達峰,2060年達到碳中和。

伴隨著政策大力支持,我國風電行業在「碳中和」戰略目標提出後蓬勃發展,2021年爆發出搶裝潮。據國家能源局數據,2021年我國風電累計裝機容量達到328.5GW,同比增長16.7%;風電發電量6526億千瓦時,同比增長40.5%。

但預期很理想,現實很殘酷。自2022年以來,風電新增裝機容量明顯降溫,2022年當年風電累計裝機容量同比增速收窄至11.2%,特别是海上風電裝機量較少。此外,於今年前10月,風電裝機容量約4.0億千瓦,同比增長15.6%,不及預期,同時相對於同期光伏裝機容量47.05%的增速遜色不少。

國内風電招標情況也不太樂觀,今年前三季,國内公開招標市場新增招標量61.7GW,比去年同期下降了19.1%。陸上新增招標容量55.6GW,同比減少14.3%,海上新增招標容量6.1GW,同比減少46.5%。

2022年以來風電市場景氣度下降,背後主要是國家補貼退坡影響了行業參與者的積極性。2022年中央財政補貼取消後,目前僅有廣東、浙江等少數省份已出台或有意出台地方補貼政策,其他沿海省市態度尚不明朗。

補貼退坡後,目前全國大部分省市新建風電項目已實現平價上網。長遠看,平價上網對風電行業健康、可持續發展帶來的影響是正面且積極的,可倒逼落後產能。但中短期對行業盈利造成一定的影響,在平價時代下全產業鏈需共同努力實現整體的提質增效,通過綜合方式進行全鏈條降本。

與此同時,隨著諸多新進玩家相繼湧入風電賽道,行業競爭加劇,一方面導致產能過剩和市場飽和,另一方面主機廠為搶佔市場份額又採取低價競標策略,引發了市場的價格戰。就連主機廠龍頭金風科技近日也表示,價格内卷沒有真正的赢家,行業需回歸制造本質,避免無意義的消耗。

行業盈利「冷熱不均」,整機廠商業績齊縮水

國家對風電行業的補貼退坡後,十分考驗風電企業的盈利能力。

2023年,國内風電新增裝機量有所回暖,同時上遊鋼材、玻璃纖維等原材料價格下跌,為處於產業鏈中上遊的零部件廠商打開了盈利空間。

對於風塔、海纜和軸承等中遊企業來說,2023年是價值回歸的一年,整體業績向好。但對於整機廠商來說,由於飽受價格戰衝擊,風電整機廠商業的業績明顯承壓。下遊的風電運營環節,則出現了業績「冷熱不均」的情況。

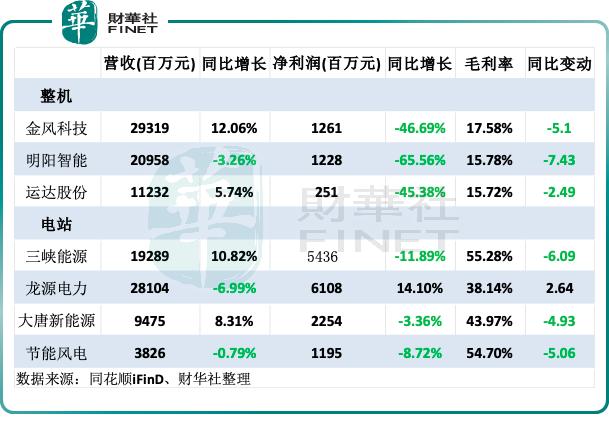

我們以風電產業中的整機和運營相關上市公司為例,在今年前三季,金風科技、明陽智能(601615.SH)和運達股份(300772.SZ)這三家公司收入出現分化,但淨利潤均全面遭遇暴跌,跌幅均超過40%。

毛利率方面,整機環節在風電產業鏈中一直不高,同時今年行業價格戰激烈,龍頭内卷加劇,導致該三家整機廠商前三季度的毛利率均出現不同程度下滑。碳達峰目標提出後,市場空間快速釋放,在這樣的背景下,企業都想把規模做大,快速上量成為頭部企業,價格競爭也在所難免。

整機價格下跌自2022年就已開始加劇,金風科技近期表示,目前,國内陸上風電機組價格低至1500元/kW以下,海上風電機組價格低至3500元/kW以下,短短三年來價格下降幅度超過50%。另根據金風科技統計,今年9月全市場風電整機商風電機組投標均價為1553元/千瓦,相較去年同期的1808元/kw降幅14%。

電站運營領域的企業成績單則表現分化,三峽能源(600905.SH)、大唐新能源(01798.HK)前三季度增收不增利,毛利率也均出現下降,龍源電力(00916.HK)(001289.SZ)則增利不增收。

「兩海」成兩大驅動力?

對於我國越來越内卷的風電行業來說,當下有兩大促進行業增長的推動因素,即海上風電和出海,我們稱之為「兩海」。

《全球海上風電產業鏈發展報告》顯示,截至2023年9月底,我國海上風電裝機規模達3189萬千瓦,居全球首位,我國已形成從開發建設到配套服務的海上風電完整產業鏈。

此外,從資源禀賦來看,中國擁有超過1.8萬公里的海岸線,海上風能資源豐富,可用海域面積達300萬平方公里,且集中在中東部及南部等能源負荷中心區。而從風能儲量數據上來說,我國深遠海地區風能儲量是近海的三倍以上,深遠海風電的開發具有非常大的潛力。

目前我國海上風電已具備大規模開發的基礎,隨著海風項目平均度電成本的降低(特别是海風大型化有效推動成本下探),海風進入了全面平價時代。同時,我國對深遠海風的研發和投資也在增加,深遠海風的經濟性得到提升。

今年以來,包括廣東、福建和山東等在内的沿海省份已經開始陸續推進國管海域的深遠海風前期工作。財信證券在研報中表示,如「十四五」末期深遠海風管理辦法順利出台,不排除「十四五」末期在迎來海風搶裝潮的同時也有望開啓優質深遠海風項目的前期跑馬圈地。

出海方面,我國的風電產能相比國内需求已明顯過剩。但在歐洲等海外地區,「碳中和」目標提振了風電市場的需求,在歐美市場,當地風電整機商正面臨著嚴峻的挑戰,其中包括供應鏈問題、通貨膨脹導致的成本上升、高昂的人工成本以及質量問題。

我國風電產業在海外具有成本和技術兩大優勢,風電企業從曾經的趕超者逐漸轉變成了引領者,這為走出去奠定了基礎。目前,中國風電出海不但在歐洲市場嶄露頭角,在非洲、中東等新興國家的表現也令人矚目。

金風科技的海外市場佔比是中國風電企業里最大的,年報顯示,2022年海外市場訂單佔公司全部訂單的比重為16.5%,較2019年約9%的比重實現大幅提升。

整體來看,我國風電行業在短期内雖經歷了多重挑戰,但中長期成長趨勢不改,「碳中和」戰略下我國風電行業有望發展成為「中國名片」。