投資者曾敢於再次夢想迅速轉向降息,但隨後的美聯儲主席傑羅姆·鮑威爾(Jerome Powell)卻讓他們猛然醒悟。瑞銀表示,美國經濟可能正在重溫「咆哮的20年代」,這意味着增長、通脹和利率都將保持在高位。

許多預測者曾預計經濟將出現衰退,但增長勢頭遠好於預期,上個季度美國 GDP 增速創兩年來最快。與此同時,通脹已從四個十年高點回落,但仍遠低於美聯儲 2% 的目標。基準 10 年期國債收益率已飆升至 16 年高點。

瑞銀美洲資產配置主管賈森·德拉霍(Jason Draho)領導的團隊表示:「數據表明經濟正處於新的宏觀體制中。」 「一個政權是由其增長、通貨膨脹和利率屬性來定義的。」

策略師們補充到,GDP 增長、通脹、債券收益率和利率的提高將是經濟「蓬勃發展的20年代結果」的主要特徵。

瑞銀表示,這十年的另一個特點可能是波動性更高。

自新冠大流行開始以來,股票和債券往往朝着不同的方向發展,股票大幅上漲,而固定收益遭受市場歷史上最嚴重的暴跌之一。

但近幾個月來,這兩種資產類別顯示出更多相關跡象,在 7 月底至 10 月底期間,兩者均出現下滑,之後投資者相信美聯儲現已不再提高借貸成本,從而推動了近期的反彈。

瑞銀表示:「股債相關性越高,多元資產投資組合的波動性越大,通脹波動性越高,後果就越嚴重。」

另一方面,今年債券市場並沒有什麼是確定的。投資者曾敢於再次夢想迅速轉向降息,但隨後的美聯儲主席傑羅姆·鮑威爾(Jerome Powell)卻讓他們猛然醒悟。

雖然他表明美聯儲將保持謹慎,但他也警告稱,如果需要將毫不猶豫地再次加息。隨後導致短期債券收益率飆升,而 30 年期國債的慘淡表現再次引發了人們對供應過多的擔憂。

說到供應擔憂,美國債務成本每年可能突破 1 萬億美元的前景提醒人們為什麼政府可能需要繼續提振銷售。

由於預期全球緊縮周期最終結束,債券本周大部分時間都在上漲,隨後出現了迅速逆轉。

人們對美國國債避免連續第三年虧損的希望破滅了。美國國債的劇烈逆轉突顯了創紀錄的空頭可能有助於推動早前的上漲。

考慮到十月下旬零息債券銷量激增,許多人似乎都在試圖選擇收益率最高點,而這種工具在收益率下降時受益,在收益率上升時表現不佳。

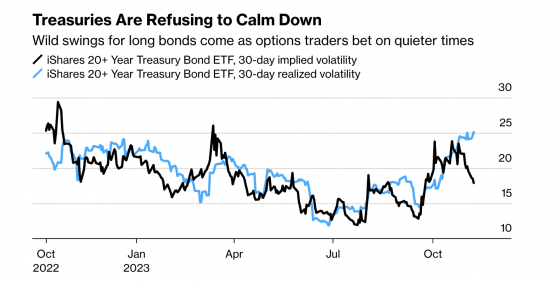

債券的波動很大程度上歸因於央行提供的非常不確定的前景。

美聯儲官員表示,加息的全面影響尚未顯現。他們仍試圖評估長期國債收益率的上升是否足以幫助經濟降溫,從而抑制進一步加息的需要,即使這些收益率迅速下跌。

與此同時,加拿大央行官員也陷入困境。

美聯儲理事克里斯托弗·沃勒(Christopher Waller)將 10 年期利率的上漲稱為「地震」。

明尼阿波利斯聯儲主席尼爾·卡什卡里(Neel Kashkari)不太確定收益率的攀升是否足夠重要。

他表示,儘管有積極跡象表明價格壓力正在緩解,但現在宣布戰勝通脹還為時過早。

國際貨幣基金組織(IMF)希望歐洲央行維持高利率,而德國央行行長約阿希姆·內格爾(Joachim Nagel)則試圖平息有關降息的傳言。

在英國央行首席經濟學家表示 2024 年 8 月的降息「似乎並非完全不合理」之後,英國交易員加大了對寬鬆政策的押注,金邊債券大幅上漲。 儘管英國央行行長安德魯·貝利(Andrew Bailey)反對這一想法,但他們仍堅持這些立場。

亞洲的觀點更為鷹派,澳大利亞央行自六月以來首次加息。儘管這也表明進一步加息的障礙更大。

日本央行行長植田和男暗示,在某個階段可能會開闢一條擺脫超級寬鬆環境的道路。