多晶矽價格一路下跌,曾經風光一時的太陽能産業鏈不行了,行業業績變臉,新特能源(01799)淨利潤近腰斬,大全新能源甚至由盈轉虧。

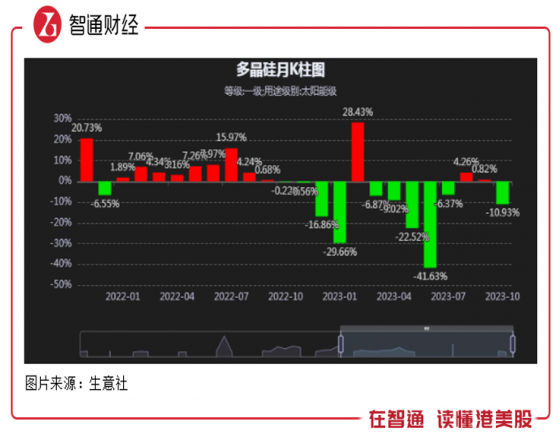

智通財經APP了解到,自去年10月以來,多晶矽(太陽能級)價格就一直下跌,2023年加速下跌趨勢,根據生意社數據,截至10月31日,多晶矽價格爲7.33萬元/噸,較高位下跌幅度高達80%。而受此影響,經營多晶矽的企業業績變臉,例如大全新能源,按季度收入持續大幅下滑,而Q3由盈轉虧631萬美元。

新特能源于上半年業績堅挺,但Q3也開始受到沖擊,得益于多元業務體系,抵消了多晶矽業務部分下滑,然而在Q3股東淨利潤也僅爲3.2億元,同比下滑達92.1%。而在資本市場,該公司也被大資金接連抛售,現價較去年高價已經腰斬。而近期以來,受叁季度及悲觀預期影響,其市值加速下跌,叁周跌幅超20%。

新特能源的多晶矽在産能上全球排名前叁,市場份額超過10%,作爲多晶矽行業龍頭,新特能源該如何自救?

産能過剩,多晶矽價格跌八成

多晶矽産業鏈包括上遊工業矽、中遊多晶矽以及下遊矽片,終端需求主要爲太陽能光伏,過去五年來,全球多晶矽市場規模保持雙位數的複合增速,2021年全球掀起“雙碳”政策浪潮,光伏行業需求暴增,多晶矽高度景氣。截至2022年,全球多晶矽有效産能爲134.1萬噸,同比增長達73%,其中中國份額超過85%。

由于行業景氣度高,參與者紛紛擴産,不過多晶矽行業生産設備相對複雜,對于反應環境的控制要求也較爲嚴苛,多晶矽工廠的建設周期較長,一般需要1.5-2年時間,因此矽料産能的調整要比需求端滯後。2021年行業需求爆發,參與者擴充的産能預計將于2023年集中釋放,供已遠大于需。

2022年底時,全球産量/有效産能就不到75%,2023年注定是去庫存清産能的一年,而市場也先知先覺,矽片價格曆經兩年的持續上漲也開始反轉。從生意社數據看,太陽能級矽片于2022年10月份開始下跌,13個月就跌了10個月,從最高點至今跌幅已達八成。近期價格探底回升,但並不持續,處于底部震蕩。

實際上,矽料行業集中度很高,以産能及産量計,2022年全球前五大參與者的份額分別達68%及77%。前五大分別爲通威股份、協鑫科技、大全能源、新特能源及瓦克(德國),以産量計算份額分別爲26.67%、16.88%、13.39%、12.59%及7.69%。需要注意的是,新特能源産量份額第四,但産能份額第叁,主要爲産量/産能較低,僅爲63%,而行業平均爲74.7%,低了11.7個百分點。

從下遊需求端看,雙碳政策鎖定清潔能源未來幾十年的發展,其中光伏潛力最大,過去十年裝機量複合增速超過20%,2022年全球可再生能源裝機容量爲363GW,其中光伏新增裝機占比達66%。然而從發電量看,光伏發電占比僅爲4.5%,拉長周期,隨着太陽能及光伏屋頂的全面鋪開,預計發電份額將得到顯著提升,從而打開上遊矽片的市場空間。

多元布局顯韌性,盈利驟降難抗

智通財經APP了解到,新特能源和純做矽片的大全新能源不同,其構建了矽基新材料、新能源核心裝備研制和風、光資源開發爲一體的矽基新能源綠色循環經濟産業鏈,覆蓋包括多晶矽、風能光伏電站建設以及風能光伏電站運營叁大業務。2023年上半年,叁大業務收入份額分別爲71.75%、15.55%及6.48%。

雖然業務較同行更多元化,但該公司業績的核心驅動仍是多晶矽業務,2020-2022年,公司收入複合增速爲62.7%,上述叁大業務複合增速分別爲153.5%、4.88%及49.07%,期間多晶矽增長貢獻超過90%。大全新能源單一多晶矽業務,收入增速跟新特能源多晶矽業務基本一致,但抗風險能力偏弱,2023年前叁季,其收入腰斬,Q3更是虧損,而新特僅下滑10.43%,單季度仍保持盈利。

叁年(2020-2022)的行業周期,讓新特能源賺的盆滿缽滿,毛利率、淨利率及ROE分別提升至56%、39%及42%,累計實現股東淨利潤189.85億元,相當于2020年淨資産值的1.31倍。不過今年光景並不順,該公司盈利能力大幅下滑,前叁季度淨利率爲21.87%,同比下降了15.34個百分點。

按季度看,上半年新特能源業績還是可以的,但受核心業務多晶矽價格下跌影響,盈利不盡如人意,Q3業績坍塌,拖累了前叁季度業績。上半年,該公司多晶矽銷量增長81%,收入增長22%,毛利率下降至53.1%。此外,電站EPC業務及電站運營業務收入表現較爲平緩,利潤率也較低,對整體盈利影響較小。

新特能源的未來還得看多晶矽業務,如上文所言行業集中度高,且市場絕大數份額在中國,因此國內參與者包括通威、協鑫、大全及新特占據了全球份額前四席。從四家公司披露的財報看,純種的大全新能源盈利更高,但受多晶矽價格沖擊也越大,新特能源盈利處于中等偏上水平。需要注意的是,新特負債率較同行高,尤其是有息債,主要是公司布局産業鏈重資産業務,但這也爲公司光伏産業鏈一體化發展帶來更多想象空間。

行業周期調整,探底路上不孤單

多晶矽行業供大于需,擴産的部分需要時間消化,價格中短期預計很難有起色,參與者業績下滑無可避免,但長期來看,行業仍是比較樂觀的,畢竟目前光伏發電的占比仍非常低,空間很大。新特能源在這場擴産運動中,相對積極,2022年産能爲20萬噸,另有淮東20萬噸産能在建,若全部建成將達40萬噸。

實際上,根據2022年産能分布,前叁席(通威、協鑫及新特)差距並不是很大,但産量差距很大,主要爲新特的産能未完全釋放。截止2023年6月,該公司淮東一期10萬噸項目已基本建成,年底預計産能達到30萬噸,産能份額將大幅提升,但在行業調整周期下,預計産能利用率將下降。

根據中信期貨研報,預計2023年全球産量合計超過155萬噸,對應可滿足超過600GW組件,假設2023年全球光伏裝機爲330GW,所需組件僅400GW,産能已明顯過剩。因此,新特20萬擴産,預計行業消化能力有限。今年以來,産業鏈上中下遊都在打價格戰,不斷下調産品價格,行業利潤率步入下行周期。

不過相比于同行,新特還是比較有看點的,主要爲公司是除了多晶矽業務外,還有重資産業務,包括電站的建設和運營,這兩項業務對核心業務産能有一定的消納,但業務規模較小,影響有限。截止2023年6月,該公司電站EPC業務裝機容量1.02GW,電站運營業務在運裝機2.93GW,其重點在河北、山西、甘肅及新疆等地布局,預計未來兩年內以電站投入爲主,以分散核心業務周期性風險。

綜合看來,多晶矽行業已進入調整期,在産能過剩下,價格中短期內預計難有回暖,而行業盈利也將持續下行,不過長期而言,“雙碳”指導未來幾十年能源轉型方向,周期性調整不影響長期的樂觀發展。新特能源在多元業務下,業績韌性較同行高,盈利水平行業中等偏上,但擴産較爲激進,2023年業績或不達投行預期。

行業現狀決定了多晶矽板塊今年注定沒有大行情,新特能源在探底路上並不孤單,宜靜待行業供需拐點來臨。