消費板塊業績盈喜不斷,市值也迎來了反彈,其中作爲連鎖酒館龍頭,海倫司(09869)發布盈喜後不到叁周漲幅超過20%。

業績回歸核心驅動,價值投資或已來。智通財經APP了解到,近期受國家支持資本市場以及政策驅動影響,大金融板塊爆發,然而板塊分化嚴重,在證券吸金效應下,其他板塊大部分下跌,導致恒指下行,不過業績好的板塊卻很堅挺,尤其是發布盈喜標的,具有業績強支撐,不受資金面影響。

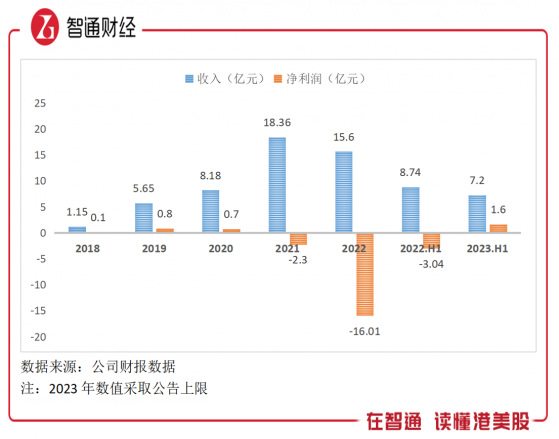

海倫司主要從事連鎖酒館業務,已有14年的經營曆史,疫情叁年來,收入前兩年未見明顯影響,2022年則下滑,而利潤表現較差,出現連續兩年的虧損,其中2022年虧損達16億元。疫情叁年期間,該公司市值從25.75港元的高點跌破10港元,最高跌幅超過70%,今年業績有所改善,然而市值仍縮水了40%。

盈喜之後,海倫司估值能否迎來反轉?

直營+加盟,具盈利優化空間

智通財經APP了解到,海倫司的酒館提供Helen’s自有産品,包括Helen’s啤酒、飲料化酒飲、小吃以及充電和紙巾等産品服務,市場分布于國內超過150個城市。截止2022年末,該公司共有766家酒館,其中一線、二線和叁線及以下城市分布80家、372家及314家,同時在香港開設一家。

該公司探索成長路線,商業模式不斷演化,2018年之前以加盟模式擴張,成長較緩慢,十年間開設了161家酒館,平均每年開設16家,但之後加盟轉直營,開啓性價比模式,成長加速,2021年達到781家,平均每年開設155家,直營模式下資本開支較大,于2021年該公司于港股市場上市融資。然而2022年直營弊端初現,該公司又重新開啓加盟模式,以降低成本,並關店了經營不善酒館,數量減少了15家,2023年加盟模式擴張,酒館盈利得到改善,實現了扭虧。

2018-2022年爲該公司直營擴張周期,酒館數量複合增速47.8%,收入從1.15億元提升至15.6億元,複合增速91.9%,平均每家酒館經營收入從71.42萬元提升至203.5萬元,複合增速30%。不過盈利能力並未跟上,常年處于微利或者虧損狀態,2022年淨虧損達16億元,使得淨資産縮水10.5億元。

2022年的淨虧損主要受股份支付及酒館優化調整影響,股份支付爲公司根據公開發售限制性單位向承授人無償授出合共52996468份限制性股份單位,合計金額達5.03億元,而酒館優化調整主要爲疫情導致的若幹酒館停業,虧損合計8.53億元。經調整後,該公司淨虧損2.5億元,虧損率16.03%。

2023年上半年,根據盈喜公告,料海倫司收入下滑約18%,主要加盟占比提升,2022年産生特許收入0.11億元,收入貢獻較低,截止2023年3月有126家特許經營合作門店,Q1未單獨提及,預計Q2加盟店才加快布局。實際上,該公司毛利率一直都很高,常年超過60%,2023年上半年預計達到72%,毛利率和淨利率區間可調整的空間非常大,主要在人力開支、折舊及攤銷上優化,加盟模式下降低叁大核心成本,盈利並不難,使得經調整淨利率達到25%的曆史高位。

下沉市場,賬上現金充裕

海倫司酒館擴張已由直營轉爲加盟,預計直營店陸續開掉運營不善的酒館,這部分由加盟店補充,不過加盟店帶來的特許收入較低,不足以彌補關店帶來的收入下滑,未來收入可能受較大影響。不過參照類同行,將加盟模式業績完全並表,也可實現成長同步,同時加盟驅動成本下降,盈利或爲其主要經營目標。

該公司酒館主要銷售自有Helen’s自有品牌,産品SKU(僅41種),包括24款酒飲、8款小吃、6款軟飲、3款其他産品,從往年看,自有品牌銷售收入占比達到80%,其中飲料化酒飲接近四成,啤酒小吃各占兩成,叁大産品收入雖有浮動,但整體對業績貢獻較爲穩定。該公司將特許經營收入列入第叁方品牌酒飲,2022年開啓收入貢獻僅爲0.5%,但根據盈喜披露,預計今年上半年會有不錯表現。值得一天的是,該公司完全可以將自身品牌酒飲透過加盟模式綁定售賣,實現場景輸出。

雖然海倫司發展模式轉變爲直營+加盟,但門店布局預計仍保持原定策略,分布于核心地段,包括高校以及商圈,並下沉市場。根據該公司過去幾年的分布,一線城市單店收入高,成本及開支也高,酒館擴張謹慎,2022年占比爲10.43%;二線城市近幾年擴張較快,比較盲目,或相繼縮小布局範圍;而叁線及以下城市具有較大的消費潛力,爲未來擴張方向,2022年占比提升至40.94%。且從數據來看,2022年一線城市穩定,二線減少61家,而叁線及以下增加48家足以表明公司擴張態度。

而根據浙商證券研報,該公司于一線、新一線、二線和叁線及以下城市,在商圈覆蓋率分別爲87.61%、88.34%、84.3%以及97.9%,高校覆蓋率分別爲12.39%、11.66%、15.71%及2.08%。商圈覆蓋率高,人口較爲密集,且具有較高的消費能力,尤其是叁線及以下城市,成本低,可擴張空間大,或爲公司加盟布局的核心地區。

2022年,該公司大幅縮表,資産總額下降38%,主要爲酒館停業,導致使用權資産大幅下降66%,不過關店也使得租賃負債大幅下滑,總負責下降39.5%,負債率穩定在32%,此外,公司無有息債,債務壓力較低。截止2022年末,該公司賬上現金(包括叁個月定期)有13億元,上半年經調整淨賺1.8億元,預計現金流將有所增加。加盟戰略下,資本支出減少,賬上現金可滿足收購擴張需求。

行業急需整合,盈利有修複預期

值得注意的是,酒館生意並不好做,雖然有些酒館也提供現場駐唱、台球等娛樂設施,但消費意願下降趨勢明顯,人們更傾向于手握存款,抑制消費。疫情叁年來,酒館行業市場規模保持單位數的增速,但酒館數量也在穩步增加,增量市場有限,競爭加大,意味着將有部分經營不善的酒館退出。

行業集中度較低,前五參與者市場份額不到3%,海倫司雖爲行業龍頭,但市場份額僅1%左右,高度分散的市場急需整合。海倫司賬上現金較多,門店擴張給到加盟商,而橫向擴張自然需要收購,2023年經營環境改善,爲該公司收購帶來良好的條件。收購整合有助于龍頭地位穩固,同時也將市場聚攏,也有利于業績提升。

此外,該公司打造了新業態,或成爲新增長曲線。2022 年5月,“海倫司·越”模式的首家門店于湖北省利川市開業,“越”進行了在低線城市加品類的探索,即從“小酒館”到“小酒館+大排檔”。目前“越”已開10余家店,以特許經營方式經營,若經營效益良好,將是加盟拓張的模版。

海倫司加盟模式還是值得期待的,華泰證券研報稱公司啓動嗨啤合夥人計劃,發力加盟模式認爲新模式有利于聚合區域資源,提升抗風險能力和市場穿透力,估計新模式首批門店有望23年底開業,若模式有效驗證有望加快全國擴張速度。中金研報認爲海倫司轉變拓店思路,更重增長質量,特許合作新模式或利于長期開店空間兌現,看好後續店效修複及盈利兌現帶來的估值提振。

綜合看來,海倫司雖然估值大幅回撤,但基本面仍較爲堅挺,加盟模式下加速擴張,有助于盈利優化,而上半年實現大幅盈利對市值帶來支撐。2023年,預計加盟將成爲擴張的主線,新探索的“海倫司·越”模式靜待花開,下沉市場有望加速,同時在盈利修複預期下,公司或迎來估值拐點。